¿Son los mercados emergentes un tema candente para la inversión sostenible?

Este artículo ha sido escrito por Diogo Gomes, Senior CRM UBS AM Iberia

La tendencia creciente de la inversión sostenible sitúa a las empresas con una ventaja competitiva sostenible, lo que, en nuestra opinión, podría ponerlas en una posición de obtener mejor rentabilidad.

Puntos clave

- Las empresas de los mercados emergentes suelen obtener puntuaciones bajas en materia de ESG en las métricas tradicionales

- Esto se debe a los bajos niveles de divulgación pública de datos de sostenibilidad en los mercados emergentes.

- La investigación sobre el terreno, incluida la interacción periódica con la junta directiva, permite obtener una visión bien formada sobre los fundamentales y las prácticas de sostenibilidad a largo plazo de una empresa

- Las pruebas empíricas demuestran que las mejoras en las métricas de sostenibilidad pueden impulsar la rentabilidad de las empresas de los mercados emergentes.

En todas estas tendencias del sector subyace la importancia de las cuestiones sostenibles, tanto para las empresas como para los inversores de los mercados emergentes. Las conclusiones en materia de sostenibilidad se derivan de los resultados de una empresa en cuanto a los criterios medioambientales, sociales y de gobernanza (ESG).

De hecho, un aspecto fundamental de la sostenibilidad es la evaluación de la calidad de la gestión de una empresa y su disposición a la hora de orientar el negocio hacia las oportunidades y evitar los riesgos importantes.

Empresas de mercados emergentes: ¿rezagadas en materia de ESG o menos divulgación?

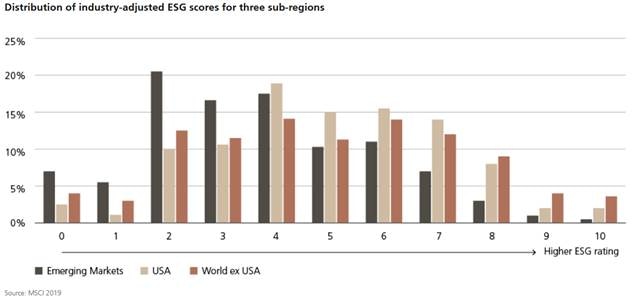

A veces, se considera que las empresas de los mercados emergentes están rezagadas en materia de sostenibilidad, debido a sus puntuaciones medias de sostenibilidad relativamente bajas en comparación con las de sus homólogas de los mercados desarrollados.

Sin embargo, según nuestra experiencia, estas puntuaciones más bajas a menudo no se deben tanto a las diferencias reales de rentabilidad como al hecho de que los niveles de divulgación de las métricas tradicionales de sostenibilidad son más bajos. Por ejemplo, en la divulgación de las emisiones de dióxido de carbono -la métrica de ESG más frecuentemente reportada entre los constituyentes del MSCI ACWI- el 68% de las empresas de los mercados desarrollados reportan cifras de emisiones de Scope 1 y Scope 2, en comparación con menos del 45% de las empresas de mercados emergentes.

Los líderes sostenibles obtienen mejores resultados, especialmente en los mercados emergentes

La medida más básica de la rentabilidad ESG, el índice MSCI ESG EM Leader, ha demostrado que las empresas con las mejores puntuaciones ESG han tenido una rentabilidad significativamente superior durante la última década, generando un 3,09% de rentabilidad anualizada superior frente al índice MSCI EM desde 2010. El índice MSCI ESG EM Leader selecciona las empresas con el 50% de las mejores puntuaciones ESG dentro de cada sector del índice MSCI EM.

Un estudio de MSCI titulado "How Markets Price ESG: Have Changes in ESG Scores Affected Stock Prices?" demostró que, entre 2013 y 2017, las empresas con calificaciones mejoradas han superado al índice de manera global en 0,97% anualmente; este resultado en mercados emergentes fue mayor, con un 2,88% anual.

Esto también se ve confirmado por nuestra experiencia, en la que las empresas de buena calidad - ESG es un componente de la calidad- tienden a superar a las de mala calidad a medio y largo plazo.

Identificar a los que mejoran

Dados los bajos niveles de divulgación de las métricas tradicionales de sostenibilidad en los mercados emergentes, hay una mayor necesidad de análisis sobre las empresas de los mercados emergentes desde una perspectiva ESG, incluyendo interacciones regulares con la dirección y otros accionistas. Esto ayuda a complementar los datos y las puntuaciones/calificaciones ESG de proveedores externos y, permite emitir un juicio informado sobre los fundamentales y las prácticas de sostenibilidad de una empresa.

Además, esto puede dar lugar a oportunidades para implicarse con las empresas y animarlas a mejorar sus prácticas. Esto no sólo puede conducir a mejores puntuaciones y calificaciones ESG para la empresa, sino que también puede tener un impacto positivo en sus resultados financieros a largo plazo.

Autor

UBS se basa en sus 150 años de herencia de servicio a clientes privados, institucionales y corporativos en todo el mundo, así como a particulares en Suiza.