Previa de la confianza del consumidor del Conference Board para octubre: Mira lo que hacemos, no lo que decimos

- Se espera que la confianza caiga a 108.3 desde 109.3 en septiembre.

- La confianza del consumidor de la Universidad de Michigan se erosionó levemente en octubre.

- El sentimiento parece distanciarse del mercado laboral y las ventas minoristas.

- La reducción gradual en la compra de bonos de la Reserva Federal no dependerá de un consumidor estadounidense feliz.

El consumidor estadounidense está de mal humor. Los trabajos son abundantes, pero la contratación es escasa. Las ventas minoristas son fuertes, pero la inflación se dispara. El coste de llenar el SUV familiar se ha disparado más del 60% en 11 meses.

Las actitudes de los consumidores se desplomaron al final del verano y no se han recuperado a pesar de que hubo más empleos vacantes en julio y agosto que en cualquier momento de dos meses jamás registrado.

Se espera que el índice de confianza del consumidor del Conference Board (CB) caiga a 108.3 puntos en octubre desde los 109.3 vistos en septiembre.

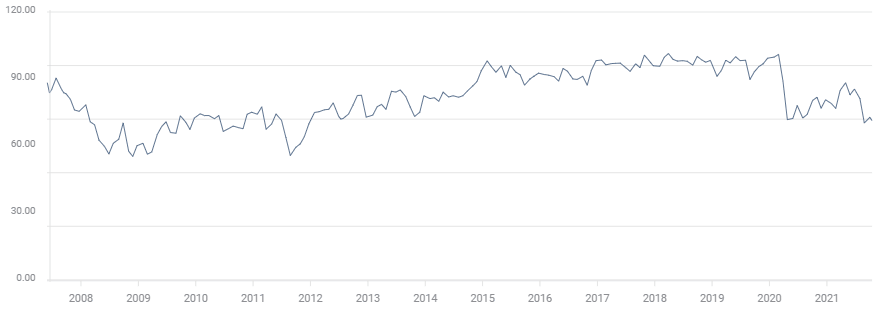

Índices de Michigan y del Conference Board

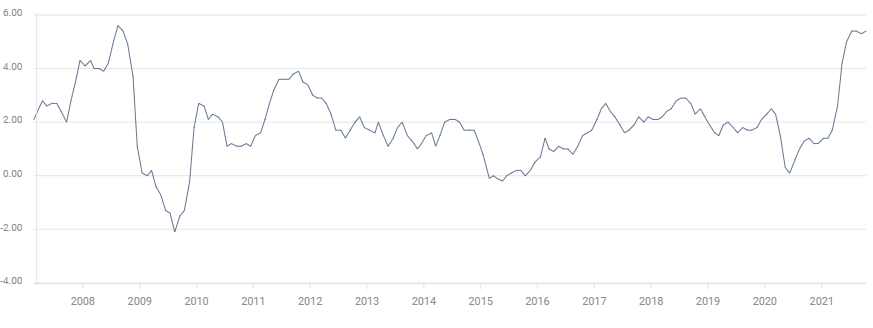

El índice de la Universidad de Michigan fue el primero en describir el colapso de la confianza del consumidor de EE.UU. La lectura de agosto se desplomó a 70.3 desde 81.2 y no se ha recuperado. En septiembre rebotó levemente a 72.8, pero en octubre se revirtió a 71.4.

La confianza del consumidor en la encuesta de Michigan ha promediado 71.5 puntos durante los últimos tres meses. Eso es más débil que el promedio de 74.1 en abril, mayo y junio del año pasado en el punto álgido del pánico pandémico.

Sentimiento del consumidor de la Universidad de Michigan

Fuente: FXStreet

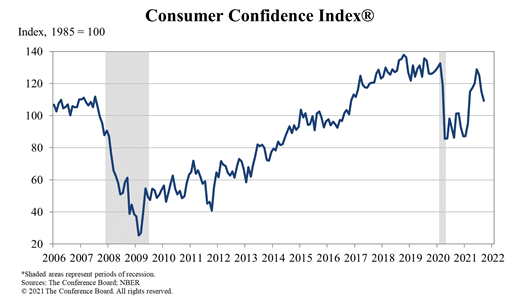

El índice de confianza del consumidor del Conference Board, cuya publicación mensual se produce unas dos semanas después de Michigan, ha informado del mismo descenso en las perspectivas. La lectura de agosto cayó a 115.2 desde 129.1 en julio. En septiembre siguió bajando hasta 109.3. La estrecha congruencia entre las dos encuestas es comprensible y predictiva.

Confianza del consumidor del Conference Board

Fuente: Conference Board

Mercado laboral

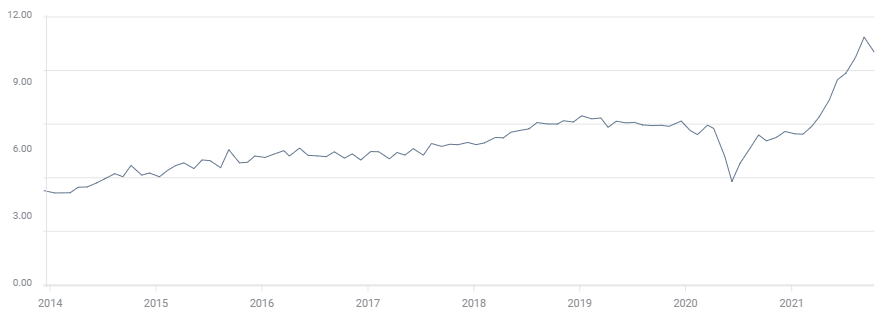

La gran disparidad entre la contratación en nómina y los empleos disponibles es una de las rarezas de la recuperación económica pandémica.

En todos los meses de marzo a agosto, la encuesta de oferta de empleo y rotación laboral (JOLTS) de empleos vacantes estableció un nuevo récord. Superando los 11.098.000 en julio, más de 3.5 millones más que el récord anterior de 7.574.000, la enorme cantidad de puestos de trabajo vacantes no ha tenido ningún efecto en la contratación.

JOLTs

Fuente: FXStreet

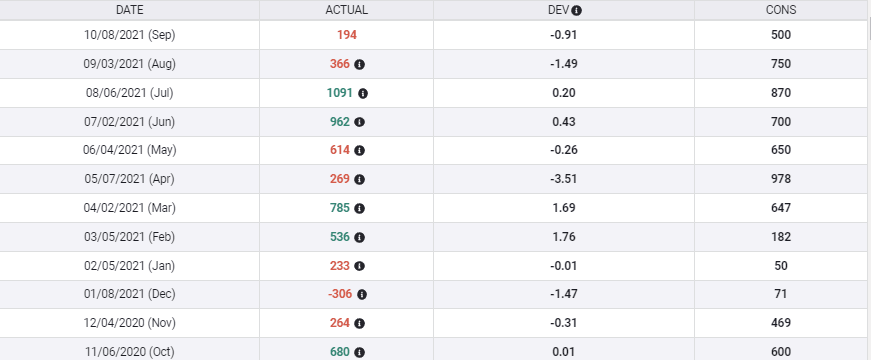

Las nóminas no agrícolas NFP cayeron de 785.000 en marzo a 366.000 en agosto, el último mes para el que se publicó JOLTs, y cayeron aún más, a 194.000 en septiembre.

Nóminas no agrícolas NFP

Fuente: FXStreet

En los seis meses de marzo a agosto, JOLTS promedió 9.781.000 de puestos de trabajo vacantes y la contratación del NFP fue de 681.200. Los salarios anuales también aumentaron bruscamente en ese período, del 0.4% en abril al 4.6% en septiembre.

Las solicitudes iniciales de desempleo estaban disminuyendo, con el promedio móvil de cuatro semanas cayendo de 762.250 en la primera semana de marzo a 356.250 en la última semana de agosto y luego a 319.750 a mediados de octubre.

Sobre la base de estas cifras, todas medidas tradicionales y hasta ahora fiables de las condiciones del mercado laboral con una correlación positiva segura con las actitudes de los consumidores, sería casi imposible predecir el colapso de finales del verano y la continuación de las actitudes de los consumidores.

Ventas minoristas

Las ventas minoristas son un segundo indicador que ha salido algo mal.

La correlación estándar, y de hecho el principal interés de los índices de perspectivas del consumidor, es un indicador del 70% de la actividad económica estadounidense ligada al consumo.

Es una relación sencilla. Cuando los consumidores están contentos, un estado que se define principalmente por la capacidad de encontrar o reemplazar trabajo, gastan libremente.

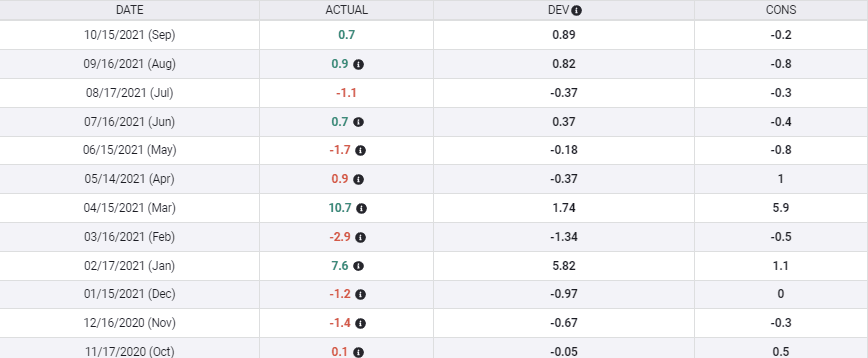

Se pensaba que la caída de agosto en la confianza del consumidor a 70.3 desde 81.2 en la encuesta de Michigan presagiaba una caída en el consumo. Se pronosticó que las ventas minoristas caerían un 0.8%. En cambio, las ventas subieron un 0.9%, el mejor desde abril. Las expectativas de septiembre fueron moderadas pero aún negativas en el -0.2%. Una vez más, los consumidores desmintieron sus propias supuestas actitudes y el gasto aumentó un 0.7%.

Ventas minoristas

Fuente: FXStreet

Inflación

El aumento de los precios al consumidor, especialmente de la gasolina, es la fuente más probable de descontento de los consumidores.

En septiembre, el índice de precios al consumidor IPC general subió un 5.4%, su tasa más alta en 13 años. En siete meses, el IPC se ha más que duplicado desde el 2.6% de marzo.

IPC

Fuente: FXStreet

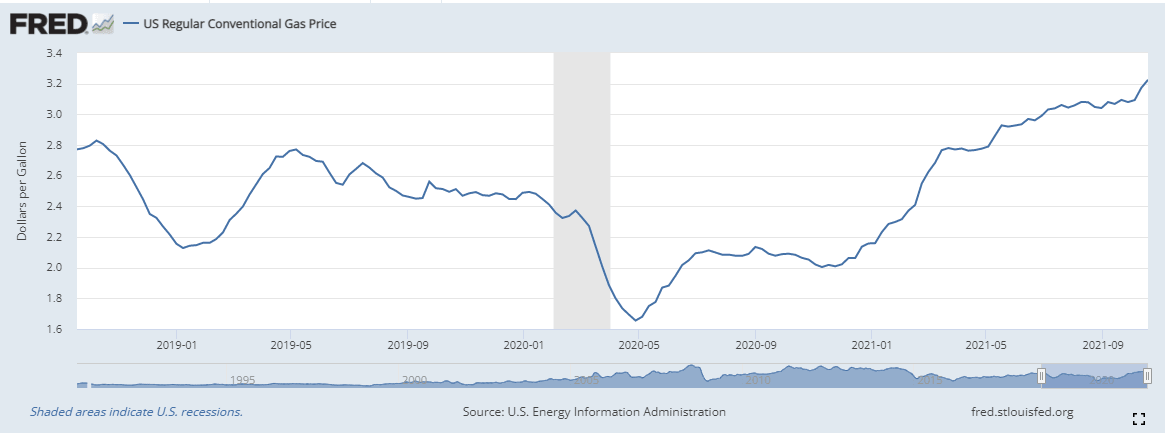

Para la mayoría de las familias estadounidenses, y en la gran mayoría de sus esfuerzos, la gasolina es un producto totalmente inelástico. Cuando aumentan los costes del combustible, los estadounidenses no conducen menos, pagan más.

Un galón de gasolina regular ha subido un 61.5% en los últimos once meses, el 49% desde el 1 de enero, un 37% desde el 1 de marzo y un 6% desde el 1 de septiembre. Estos son aumentos que no pueden ser sustituidos ni ignorados, solo pagados.

Precio medio galón de gasolina

Fuente: FRED

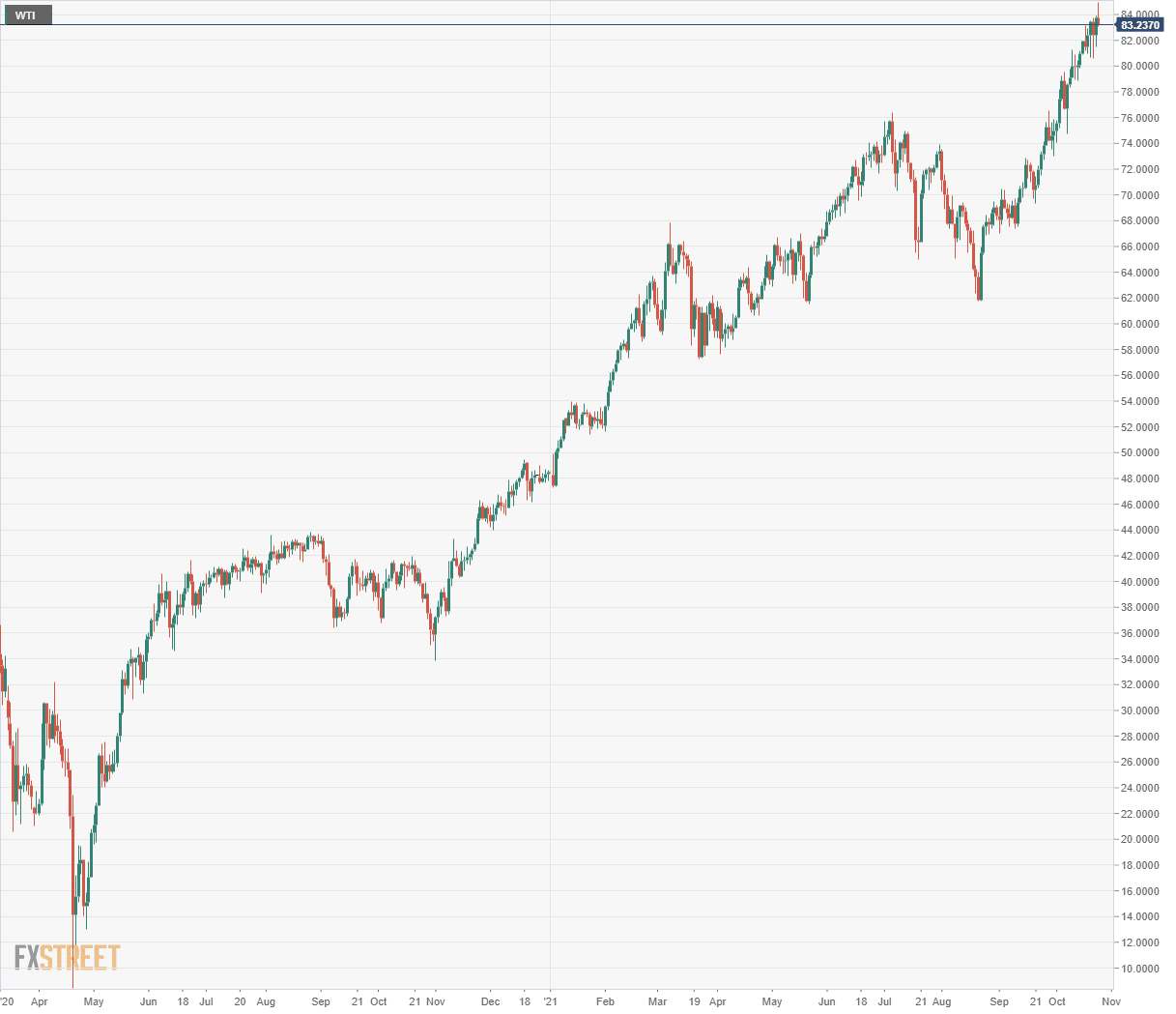

El precio del barril del West Texas Intermediate WTI, el estándar de precios del petróleo de América del Norte, ha seguido aumentando, siendo algunos de los aumentos más pronunciados los más recientes. Desde el 20 de agosto, el WTI ha subido un 34.9%, de 61.82$ a 83.23$. Eso es más que suficiente para asegurar que los precios de la gasolina sigan subiendo durante el Año Nuevo.

WTI

Conclusión

Los mercados están enfocados en la reunión del Comité Federal de Mercado Abierto (FOMC) el próximo miércoles. Hay muchas expectativas de que la Reserva Federal anuncie el calendario y la cantidad de la reducción anunciada desde hace mucho tiempo en su programa de compra de bonos de emergencia. Se prevé que los recortes en los 120.000 millones de dólares mensuales de compras comiencen antes de fin de año.

El viernes pasado, el presidente de la Fed, Jerome Powell, dijo: “Creo que es hora de disminuir; No creo que sea el momento de subir las tasas”.

Anticipándose a ese cambio de política monetaria, las tasas de los bonos del Tesoro de Estados Unidos han subido bruscamente. Desde el último FOMC el 22 de septiembre, el rendimiento del bono del Tesoro a 10 años ha subido 31 puntos básicos hasta el 1.633%. Sin embargo, la referencia de Powell al aumento de la tasa de fondos federales es la respuesta a una pregunta que nadie se está haciendo actualmente.

Rendimiento de los bonos del Tesoro de EE.UU. a 10 años

Fuente: CNBC

Nada de lo que digan los consumidores estadounidenses a través de los índices de confianza y sentimiento tendrá el menor efecto en la decisión de la Fed de la próxima semana.

Una razón es que los propios consumidores están ignorando la asociación histórica de puntuaciones débiles de sentimiento con bajo gasto. Otra es que el mercado laboral está en auge con un número casi récord de empleos vacantes.

Hay poco o nada que la política monetaria de la Fed pueda decir a millones de trabajadores que, al parecer, prefieren no trabajar.

Autor

Joseph Trevisani

FXStreet

Sr. Trevisani comenzó sus veintiocho años de carrera en los mercados financieros en Credit Suisse en Nueva York y Singapur, donde trabajó durante 12 años como comerciante de divisas interbancario y gerente de mesa de operaciones.