En 2025 los mercados de renta variable chinos seguirán bajo la influencia de algunos factores clave, como los riesgos arancelarios de Trump 2.0 y la respuesta política de China en un contexto aún débil e incierto de debilidad de la demanda interna y una prolongada desaceleración del sector inmobiliario.

Creemos que en el escenario previsto para el segundo mandato del presidente Trump (Trump 2.0), en el que se contemplan aranceles sobre las importaciones chinas, tal y como se anunció durante la controvertida campaña electoral, podría no materializarse en su forma actual, dado el importante impacto indirecto sobre la economía estadounidense. De hecho, sigue siendo posible un acuerdo mutuamente beneficioso entre EEUU y China, especialmente con el enfoque más transaccional de Trump como presidente. Independientemente de ello, en previsión, China ha respondido para contrarrestar este riesgo arancelario con medidas de estímulo más agresivas para acelerar el crecimiento interno, lo que supone un paso para que la economía vuelva a la dirección correcta.

Si analizáramos el estado de la economía china antes de la pandemia, nos daríamos cuenta de que estaba en vías de convertirse en una economía más sostenible, impulsada en gran medida por el consumo interno y los servicios. Sin embargo, la aparición del Covid cambió este enfoque hacia un modelo de crecimiento impulsado por las exportaciones debido a la debilidad de la demanda interna. Con la amenaza de posibles aranceles y el impacto en las exportaciones, el Gobierno chino tendría ahora que centrarse en el interior para impulsar el crecimiento económico, que es clave para dar la vuelta a la economía.

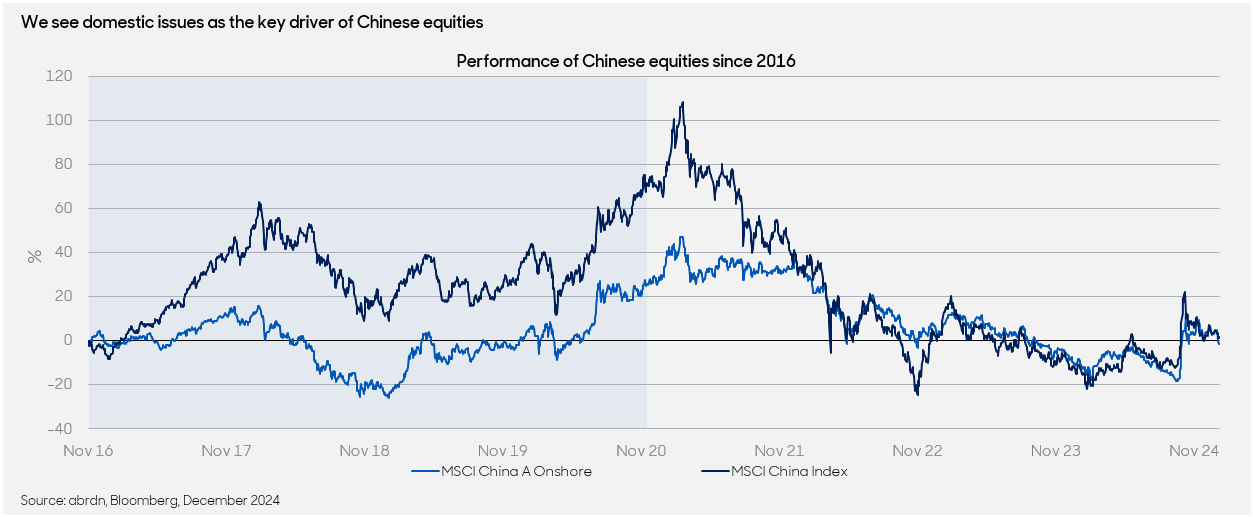

Contrariamente a lo que piensan algunos inversores, la historia sugiere que la narrativa de «Trump es malo para China» ya no basta forzosamente para impulsar la rentabilidad de la renta variable a largo plazo. Consideramos que las cuestiones internas son el motor más importante para la bolsa china. Tras el impacto inicial de la primera guerra comercial en 2018, los mercados del país repuntaron desde finales de 2018 hasta mediados de 2021. Luego, ese año, fueron en realidad las cuestiones internas las que impactaron en el mercado, incluidas las políticas radicales del Covid, una represión regulatoria y el desapalancamiento inmobiliario. El impacto directo de los aranceles fue relativamente efímero. Además, tras la primera presidencia de Trump, las empresas chinas han desarrollado diversas rutas comerciales alternativas y fomentado nuevos destinos para sus mercancías. En consecuencia, creemos que estas acciones suavizarían aún más el impacto de los aranceles previstos.

Comportamiento de la renta variable china desde 2016

En cuanto a la respuesta política de China, es probable que veamos medidas de estímulo más agresivas en 2025. La necesidad de apoyar el crecimiento es cada vez más evidente, sobre todo de cara a la segunda vuelta de Trump. Desde la reorientación de la política en septiembre, ya hemos visto un cambio radical en el nivel de las medidas políticas, con un apoyo fiscal significativo, acompañado de estímulos monetarios, y se espera que sigan más.

En la Asamblea Popular Nacional (APN) de noviembre, el Gobierno introdujo programas de canje de deuda para destinar 10 billones de yuanes a reducir la deuda «oculta» de las administraciones locales en cinco años. Esto ayudará a reducir los pagos de intereses de los gobiernos locales y fomentará un mayor endeudamiento para estimular el desarrollo económico. Del mismo modo, las Dos Sesiones de diciembre produjeron una retórica de relajación más agresiva, parte de la cual fue pronunciada por el propio presidente Xi Jinping. Vimos un lenguaje más fuerte y contundente como «política fiscal más proactiva» y «política monetaria moderadamente acomodaticia». Estas frases marcaron su primera aparición en años, normalmente utilizadas tras acontecimientos catastróficos como la Gran Crisis Financiera y el shock inicial del Covid-19 para reactivar la economía. Las autoridades también se comprometieron a «reforzar los ajustes no convencionales de la política anticíclica» y a «estabilizar los mercados inmobiliario y bursátil». Además, se prometió que el apoyo al consumo sería la máxima prioridad de cara a 2025, lo que refleja la creciente urgencia de las autoridades por enderezar la economía.

Ahora que China da prioridad a la demanda de consumo interno, un paso significativo que antes no se daba en las políticas de estímulo desde la salida de la estrategia de Covid-cero, creemos que esto inducirá un comportamiento más normalizado del mercado a medida que mejore el sentimiento. En consecuencia, en el contexto de unas políticas más favorables y una mayor liquidez del mercado, esperamos que el funcionamiento racional del mercado regrese junto con un reconocimiento adecuado de la obtención de beneficios. Seguimos confiando en que nuestra cartera de alta calidad, orientada al consumo, está preparada para beneficiarse de los próximos vientos favorables de las políticas y nos mantenemos firmes en nuestro enfoque de calidad. También mantenemos nuestra convicción de que el mercado premiará a las empresas que puedan demostrar su valía a lo largo del tiempo.

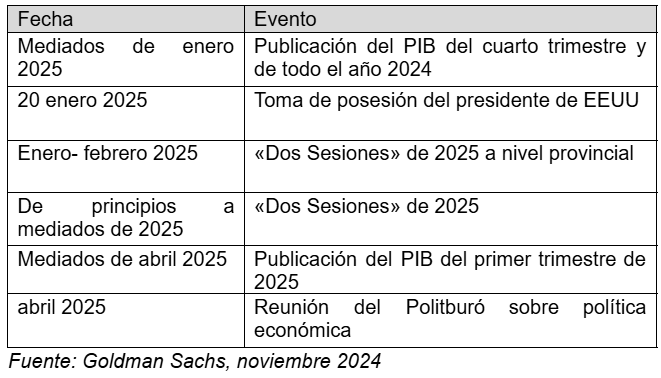

Próximos macroeventos y reuniones políticas

Las previsiones del mercado se inclinan hacia un crecimiento de los beneficios en torno a los diez puntos porcentuales en 2025, por lo que prevemos que las posibles revisiones al alza podrían ser mayores, en función del seguimiento de los estímulos monetarios y fiscales. Desde el punto de vista de la valoración, seguimos observando una desconexión entre las valoraciones y los resultados de las empresas de calidad. Dado que el margen de error en China sigue siendo atractivo, las valoraciones son aceptables y el posicionamiento se ha desvanecido, creemos que hay margen para una revalorización larga y sostenida de estas compañías, sobre todo teniendo en cuenta lo negativo que se ha vuelto el sentimiento. Creemos que nuestra postura de calidad y nuestro sesgo hacia el consumo interno posicionan bien la estrategia para beneficiarse de estos giros de liquidez y política del mercado. Mientras la ejecución de las políticas sigue estando en el punto de mira de los inversores, necesitamos que las medidas se materialicen de forma más significativa y tengan un impacto tangible en la economía. En este sentido, seguimos vigilando de cerca la evolución de la situación y mantenemos un cauto optimismo sobre las perspectivas de China.

A largo plazo, esperamos que la innovación apuntale el crecimiento en los sectores clave que representan los cinco temas de nuestra cartera: aspiración, digitalización, ecología, salud y riqueza. Los tipos de empleo en estos sectores se harán más sofisticados en los próximos años, probablemente apoyando el crecimiento a largo plazo de la clase media china. Como hemos visto en 2024, habrá periodos difíciles en el camino hacia la consecución del estatus de renta alta.

A lo largo de nuestros treinta años de inversión en China, hemos constatado que la mejor manera de sortear los altibajos del mercado es comprar y mantener valores a largo plazo. Estas son las compañías que pueden salir reforzadas de las fases bajistas. Los datos que tenemos de nuestras inversiones indican que hasta ahora han capeado el temporal y han seguido creciendo. Con el tiempo, el mercado apreciará esa capacidad de generar beneficios. También significa que nuestras participaciones están bien situadas para una eventual recuperación.

La inversión implica riesgo. El valor de las inversiones y los ingresos derivados de ellas pueden tanto subir como bajar y un inversor puede recuperar menos de la cantidad invertida. El rendimiento pasado no es una guía para los resultados futuros. La información contenida en este sitio web es de carácter general sobre las actividades que desarrollan las entidades que se enumeran a continuación. Por lo tanto, esta información es solo indicativa y no constituye ninguna forma de acuerdo contractual, ni debe considerarse como una oferta, recomendación de inversión o solicitud para negociar con instrumentos financieros o participar en cualquier servicio o actividad de inversión. No se otorga garantía alguna y no se acepta responsabilidad alguna por cualquier pérdida que surja, ya sea directa o indirectamente, como resultado de que el lector, cualquier persona o grupo de personas actúe sobre cualquier información, opinión o estimación contenida en este sitio web.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: No se descarta una mayor debilidad en el par

El Euro se negoció por debajo de 1.1500. El Dólar estadounidense registró ligeras ganancias en medio del resurgimiento de la aversión al riesgo. Los mercados estadounidenses permanecieron cerrados debido al feriado de Juneteenth.

La Libra cede ganancias mientras el BoE mantiene las tasas de interés estables, con una mayoría de 7-3

La Libra enfrenta presión de venta frente a sus principales pares el jueves, ya que el Banco de Inglaterra mantiene las tasas de interés en el 4.25%.

USD/JPY Pronóstico: Los toros están probando 145.35, apuntando a niveles más altos

Por encima de la zona de 145.35, los próximos objetivos están en 146.15 y 147.25.

Siete eventos fundamentales para la semana: La guerra entre Irán e Israel y la Fed avivarán los mercados

¿Cuándo recortará la Reserva Federal (Fed) las tasas de interés? Esa pregunta compite con la guerra Israel-Irán y el destino de los aranceles que Estados Unidos impone.

¿Encarecerá los préstamos hipotecarios la pausa en las tasas de interés de la Fed?

¿Qué pasaría si las altas tasas de interés no fueran un paréntesis, sino la nueva normalidad?