Las telecos europeas afrontan 2021 con bajo crecimiento y capex controlado

Este artículo ha sido escrito por Jacques de Greling, analista de Scope Ratings

Las perspectivas crediticias para los operadores de telecomunicaciones europeos se mantienen estables. Los ingresos totales y el capex móvil continuarán estables en 2021, a pesar de que la introducción y el despliegue del 5G están siendo noticia.

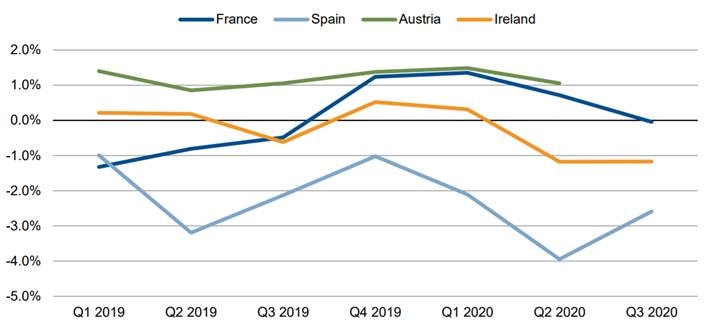

El sector ha demostrado la estabilidad de sus fundamentales durante la crisis de Covid-19. Las últimas cifras de ingresos publicadas por los operadores europeos mostraron pocos cambios respecto a las tendencias de 2019, sobre todo en comparación con la magnitud de la recesión económica en Europa.

Ingresos de los operadores de telecomunicaciones en Europa para países seleccionados (variación en %, 1er trimestre de 2020 frente a 2019)

Fuente: ARCEP, CNMC, RTR, ComReg, Scope Ratings

También cabe destacar la resistencia operativa de la industria europea, que no experimentó ningún fallo en la red a pesar del incremento del tráfico durante los confinamientos y el aumento del teletrabajo. En este sentido, ayudó que el incremento del tráfico se produjera sobre todo durante el día, cuando el uso solía ser bajo, antes de la pandemia, y no por la noche, que suele ser el momento de mayor demanda.

No obstante, los operadores corren el riesgo de que la pandemia tenga un mayor impacto adverso en caso de que empeore la crisis económica, a medida que los gobiernos vuelvan a imponer restricciones para contener los contagios por Covid-19, provocando más quiebras y cierres de empresas. Aunque para contrarrestar este riesgo está la creciente digitalización de la actividad empresarial, acelerada por la pandemia y la presión para reducir costes, por lo que, en general, el impacto de otra fase de contagios sería insignificante.

El mayor impacto de la pandemia en el sector hasta la fecha ha sido el aplazamiento de varias subastas de espectro 5G en 2020. Es probable que los operadores incurran en el coste de adquirir espectro este año, aunque seguirá estando dentro de su capacidad de financiación.

No esperamos que aparezcan nuevos participantes en ninguno de los mayores mercados europeos para competir por el espectro este año: el sector está maduro, con una penetración de la telefonía móvil en torno al 130%. La subasta de 5G de Francia recaudó 2.800 millones de euros el año pasado con ofertas de cuatro operadores consolidados -Altice, Bouygues Telecom, Iliad, Orange -, mientras que la de Alemania recaudó 6.500 millones de euros en 2019. La entrada de 1&1 Telecommunication SE supuso una competencia extra para Deutsche Telekom, Telefónica Deutschland y Vodafone.

La velocidad a la que los operadores están poniendo en marcha el 5G varía de un país a otro -pruebas de 5G, subastas de espectro, despliegue de redes, introducción de servicios, nuevos teléfonos- mientras el sector sigue buscando una “killer app” (aplicación estrella).

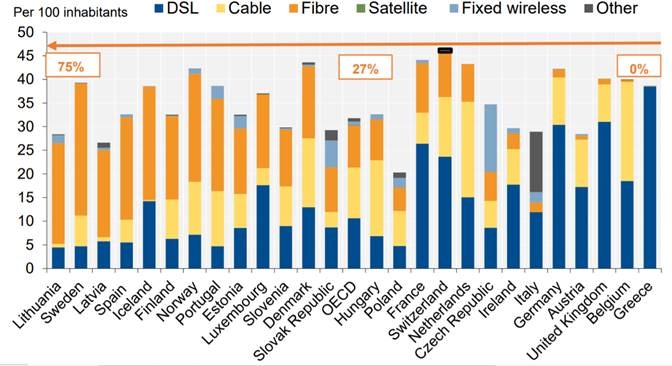

Más allá del bombo y platillo, el impacto en los ingresos y el capex no será significativo: la inversión en toda Europa sigue aumentando lentamente, impulsada en 2021 más por una mayor inversión en redes de fibra (FTTH) que por el 5G, que está sustituyendo la tecnología existente -como hizo el 4G con el 3G, y el 2G anteriormente- y reutilizando la infraestructura existente, como los postes.

Las oportunidades para llevar a cabo grandes fusiones y adquisiciones son limitadas, dado que los mercados nacionales ya están concentrados y no hay ventajas en las uniones transfronterizas, aunque los operadores seguirán vendiendo activos de infraestructura, como torres y partes de sus redes de fibra. Esto dejará la calidad crediticia general del sector sin cambios, a pesar de la probable recuperación económica lenta y desigual.

Penetración de la banda ancha en los países europeos de la OCDE (%), clasificados por la cuota de abonados a la FTTH (diciembre de 2019)

Fuente: OCDE, Scope Ratings

Autor

Equipo de Analistas de Scope Ratings

Scope Ratings

El equipo de analistas de Scope Ratings ofrece, principalmente, análisis macroeconómicos sobre aspectos que pueden impactar los mercados.