La verdad sobre la rentabilidad de la inversión growth y value

Este artículo ha sido escrito por Duncan Lamont, responsable de investigación y análisis de Schroders

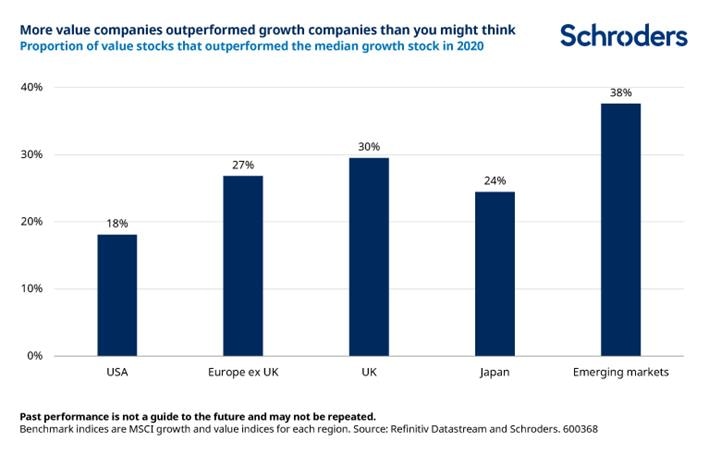

Contrariamente a lo que podamos pensar, no todas las acciones growth han tenido un tan buen comportamiento, ni todas las acciones value lo han hecho tan mal.

Una afirmación que se ha escuchado mucho durante los últimos años, especialmente el año pasado, es que el estilo de inversión value ya no tiene sentido; que la idea misma de comprar una acción que no está de moda no tiene sentido cuando tenemos una nueva acción más “sexy”, con un potencial de crecimiento épico, pavoneándose delante de nuestras narices.

Esto implica que, si se quiere obtener una rentabilidad atractiva, el único lugar donde se puede conseguir es en las acciones de "crecimiento". Y mejor aún, en los valores tecnológicos. Pero esto es un error pues, ni todos los activos growth, o de crecimiento, se han comportado tan bien, ni los value tan mal, como se podría pensar.

En 2020, las acciones de crecimiento (tomando como referencia el índice MSCI USA Growth) acumularon una rentabilidad del 43%, mientras que las acciones value (índice MSCI USA Value) sólo han obtenido un 1% de rentabilidad. Sin embargo, si tomamos la medida estadística de la mediana, la empresa “mediana” del índice MSCI USA Growth sólo obtuvo una rentabilidad del 22%, muy por debajo de la rentabilidad del índice. Esto se debe a que el índice se vio impulsado por la fuerte rentabilidad de un puñado de compañías de gran tamaño. Hecho que exagera el comportamiento de la mayoría de las empresas de crecimiento.

En cambio, el 18% de las empresas del índice MSCI USA Value obtuvieron una rentabilidad superior al 22% el año pasado. Esto no cambia el hecho de que la inversión de crecimiento superó claramente a la estrategia valor, pero sí demuestra que un número razonable de empresas value también obtuvieron muy buenos resultados. Al igual que todas las empresas de crecimiento no lo hicieron tan bien como sugiere el índice, no todas las empresas value tuvieron un mal año. Por ejemplo, algunas de las empresas value estadounidenses con mayor rentabilidad son el fabricante de productos químicos Albemarle (+106%), la empresa minera Freeport McMoran (+99%), la empresa de reparto Fedex (+74%) y el fabricante de maquinaria agrícola, de construcción y forestal Deere (+58%).

Las cifras son aún más sorprendentes en otros mercados. En los mercados emergentes, un impresionante 38% de las empresas value superaron a la mediana de las empresas de crecimiento. En Reino Unido, Europa sin Reino Unido y Japón, las proporciones fueron del 30%, 27% y 24%. Las empresas menos atractivas pueden generar ganancias igual de atractivas.

Por tanto, es muy probable que este año la lista de los mejores resultados sea diferente. Pero cualquiera que se haya dejado llevar por el bombo y platillo para creer que sólo las empresas de alto crecimiento pueden ofrecer grandes rentabilidades, debería pensárselo de nuevo…

Autor

Equipo de analistas Schroders

Schroders

Schroders plc es una empresa multinacional británica de gestión de activos, fundada en 1804. La compañía emplea a más de 4700 personas en 30 países de Europa, América, Asia, África y Oriente Medio.