Japón: Nuevo liderazgo pero mismo mercado de selección de valores

Este artículo ha sido escrito por Akira Horiguchi, gestor de renta variable de Capital Group

Para Japón, 2020 ha sido un año bastante accidentado con varios acontecimientos de primer orden, entre ellos la COVID-19, el aplazamiento de los Juegos Olímpicos de Tokio y un cambio de liderazgo por sorpresa en septiembre. Concretamente, la sucesión del ex primer ministro Shinzo Abe por parte de su aliado Yoshihide Suga ha dado a los inversores mucho que pensar en términos de lo que el liderazgo de este último podría suponer para los valores japoneses de cara al nuevo año.

Japón ha sido uno de los pocos países a escala global que ha conseguido contener con relativo éxito el brote de coronavirus, especialmente si se lo compara con otras naciones europeas y del G7. Esta es una de las principales razones por las que la renta variable japonesa se ha mostrado tan resiliente en 2020, hasta el punto de que el TOPIX ha registrado un avance del 2,6% en el ejercicio.1

Otro importante factor en esta fortaleza han sido los sólidos balances que poseen muchas empresas de Japón. Aunque las compañías del país son frecuente objeto de críticas por retener unos niveles de efectivo excesivos, sus robustos balances y buenas posiciones de efectivo les han permitido respaldar al mercado durante esta crisis.

De cara a 2021, son varios los factores adicionales que dibujan un panorama positivo para la renta variable nipona.

En primer lugar, la estabilidad política que ofrece Japón. Aunque se ha producido un cambio de primer ministro, lo que hay tras él es en realidad una mera continuación del anterior régimen. Suga ya fue secretario principal del gabinete bajo el mandato de Abe y se ha comprometido a dar continuidad a las políticas de su predecesor.

En segundo lugar, otra razón por la que las perspectivas de Japón son positivas es la relativa seguridad que ofrecen los dividendos de sus compañías. En este país, la situación de los repartos es distinta a la de otras regiones de la economía global, y sus previsiones son bastante estables incluso en el caso de los bancos. El nivel de intervención gubernamental observado en el Reino Unido y Europa no se ha dado en Japón. De hecho, el gobierno ha favorecido que los bancos continúen pagando dividendos, e incluso les ha instado a aumentarlos.

Un tercer factor es la inversión extranjera. Las expectativas de entrada de flujos externos en la renta variable japonesa durante los últimos cinco años de mandato del anterior gobierno fueron escasas, en parte debido a que la promesa de Abe de alcanzar un objetivo de inflación del 2% nunca se cumplió. Tras el nombramiento de Suga, la perspectiva de que aumenten sigue siendo bastante baja. Sin embargo, lo realmente interesante es analizar los dos primeros años del mandato de Abe, cuando se produjo un importante vuelco en las expectativas, con el consiguiente auge en la inversión extranjera. Por tanto, prevemos que, si comenzamos a ver indicios precoces de éxito, pueda producirse un cambio similar en las previsiones bajo el gobierno de Suga.

El énfasis de Japón en la digitalización

Una de las principales prioridades de Suga desde que asumió el cargo ha sido la digitalización.

Incluso antes de la pandemia, Japón era ya objeto de una importante infrainversión y atraso en términos de digitalización, tanto en el ámbito gubernamental como entre las grandes y pequeñas compañías, con respecto al resto del planeta. Este hecho se hizo especialmente tangible para la población con el estallido de la pandemia de coronavirus,

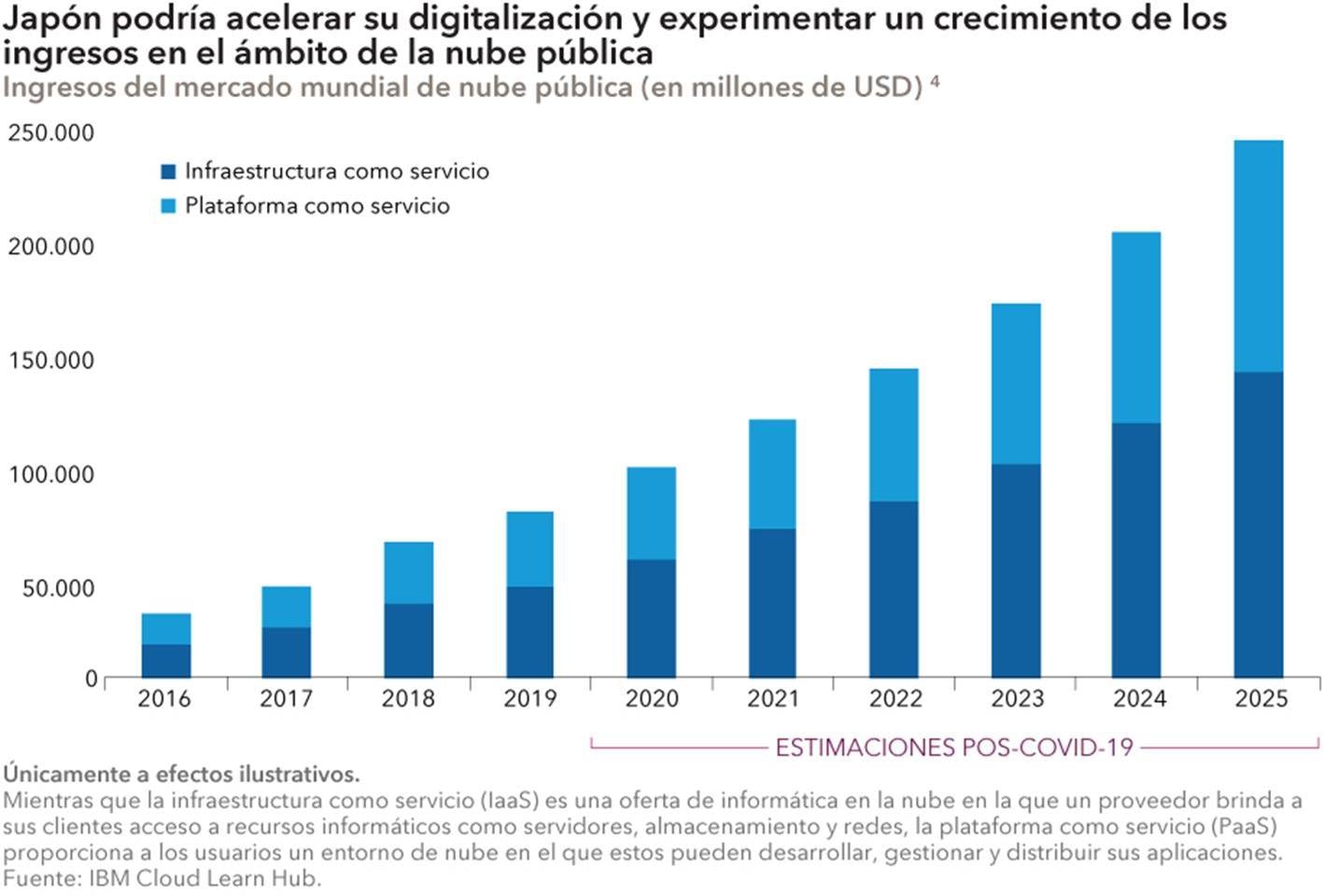

ya que el teletrabajo entre los empleados japoneses solo se incrementó en un 18%2 en respuesta a la pandemia de COVID-19, una proporción muy inferior a los datos registrados tanto en el Reino Unido como en EE.UU.3 La implantación de la nube es también relativamente baja en Japón, y su porcentaje del 15% constituye un marcado contraste con el 25% y el 40% que se registra en el Reino Unido y en EE.UU., respectivamente. Otro problema es que los sistemas informáticos nipones son excesivamente complejos, requieren mucho mantenimiento y carecen de estandarización. De hecho, recientemente la Bolsa de Tokio vivió un embarazoso incidente cuando la cotización se vio interrumpida durante toda una jornada debido a un problema técnico.

En general, esto implica que el país tiene un gran margen de mejora. En cambio, de no abordar la situación, podría ir perdiendo progresivamente relevancia dentro de la economía global. Suga es plenamente consciente de la urgencia de hacer algo al respecto y ha hecho de la digitalización una prioridad en sus reformas. Este planteamiento podría abrir la puerta a un abanico de posibilidades más amplio, tanto en el sector gubernamental como en el privado. Además, conllevará probablemente importantes cambios en áreas como el enfoque de los procesos empresariales, los hábitos de consumo y el entretenimiento.

Lecciones clave del 2020

Aprovechando el comienzo de 2021, hemos identificado cuatro lecciones fundamentales del pasado año que podrían ser clave a la hora de identificar oportunidades de inversión dentro del mercado de valores japonés en el entorno poscoronavirus:

1. Esta crisis ha puesto de manifiesto las verdaderas diferencias existentes en términos de competitividad y resiliencia entre los países y compañías, y quizá también entre unas personas y otras. Aquellas compañías que tienden a prosperar en este tipo de entorno cuentan con una cultura sólida que les proporciona agilidad y flexibilidad. La situación podría compararse con volar cometas: cuando las condiciones son buenas, todo el mundo puede hacerlo, pero cuando el viento afloja son necesarias más habilidades y un mejor diseño para mantenerlas en el aire, por lo que las peor manejadas o más débiles pronto terminan en el suelo. Por tanto, en condiciones económicas difíciles, la fortaleza y la capacidad de adaptación de una compañía cobran una importancia fundamental.

2. La pandemia también ha revelado que algunos negocios son más valiosos de lo que se creyó en un principio, y el valor de mercado de compañías de sectores como la sanidad, la higiene, la tecnología de la información, la logística, la educación, los alimentos, y el medioambiente ha aguantado bien durante la crisis. Hasta que no tomamos conciencia de lo esencial que es una empresa, no nos damos cuenta de que puede valer más de lo que pensábamos.

3. Los hogares japoneses son famosos por su elevada propensión al ahorro, y es probable que la experiencia de la COVID-19 les lleve a afianzar aún más este hábito. Además, la alta esperanza de vida de la población de Japón, que se encuentra entre las más longevas del mundo, constituye otro incentivo para que incremente su nivel de ahorro. Una posible consecuencia a tener en cuenta es la eventual propagación de esta tendencia a otras economías. La actitud de los japoneses ante la deuda es bastante distinta a la de, por ejemplo, los estadounidenses, cuyas compañías suelen endeudarse más para financiar operaciones de recompra de acciones. Creo que este comportamiento se moderará conforme las compañías van volviéndose más cautas y tratan de fortalecer sus balances, pero si van demasiado lejos y adquieren una actitud excesivamente conservadora, podrían ralentizar el ritmo de la recuperación económica global.

4. Por último, tras la pandemia se concederá una mayor importancia al cambio climático, una mega tendencia clave a largo plazo que debería ocupar el centro del proceso de toma de decisiones de cualquier inversor. Por tanto, creo que la COVID-19 acelerará esa tendencia, ya que tanto esta como el cambio climático son crisis a gran escala compartidas por toda la humanidad.

1. Datos a 7 de diciembre de 2020. Fuente: Bloomberg

2. Basado en datos del periodo comprendido entre el 13 de marzo y el 13 de abril. Fuente: Nippon Research Center y YouGov

3. Datos a 30 de junio de 2020. Fuente: Statista

4. Datos a 30 de junio de 2020. Previsión ajustada a partir del impacto previsto de la COVID-19. Fuente: Statista

Autor

Equipo de Capital Group

Capital Group

El equipo de analistas de Capital Group colabora con FXStreet mediante informes macroeconómicos que pueden incidir en el desarrollo de los mercados.