Guía para las fases de recuperación del mercado

Si las caídas del mercado le asustan, puede estar seguro de que no es el único. Sobre todo, en estos momentos, en los que el COVID-19 y su impacto económico están generando un clima de incertidumbre a escala mundial.

Sin embargo, aunque los mercados bajistas pueden ser extraordinariamente complicados, también son tiempos de grandes oportunidades. Aquellos inversores que reúnen el valor y la convicción necesarios para mantener sus planes a largo plazo se ven a menudo recompensados cuando los mercados se recuperan.

Con el objeto de ayudar a contextualizar los mercados actuales, exponemos tres hechos sobre la recuperación de los mercados y tres errores que los inversores deben evitar.

Tres hechos sobre las recuperaciones de los mercados

Hecho 1: Las recuperaciones han sido mucho más prolongadas y sólidas que las caídas

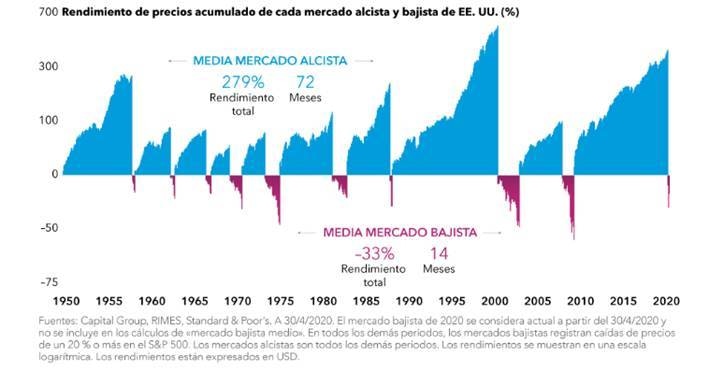

La buena noticia es que los mercados bajistas han sido relativamente cortos en comparación con las recuperaciones. Cuando nos encontramos en un entorno de mercados bajistas, tenemos la sensación de que van a durar eternamente, pero en realidad tienen un impacto muy inferior al de la fuerza a largo plazo de los mercados alcistas.

A pesar de que cada caída del mercado es única, en Estados Unidos los mercados bajistas se han mantenido durante una media de 14 meses desde 1950. La duración media de los mercados alcistas ha sido superior en más de cinco ocasiones.

La diferencia en los rendimientos ha sido igual de drástica. Si bien la media en los mercados alcistas se sitúa en un 279% de ganancia, las recuperaciones rara vez son un paseo tranquilo. A menudo, los inversores deben hacer frente a titulares aterradores, a una considerable volatilidad de los mercados y a una caída adicional de la renta variable durante el proceso. Sin embargo, los inversores que siguen centrados en el largo plazo están con frecuencia mejor dotados para ver más allá de la confusión y atenerse a su plan.

Hecho 2: Después de fuertes caídas, los mercados se han recuperado rápidamente

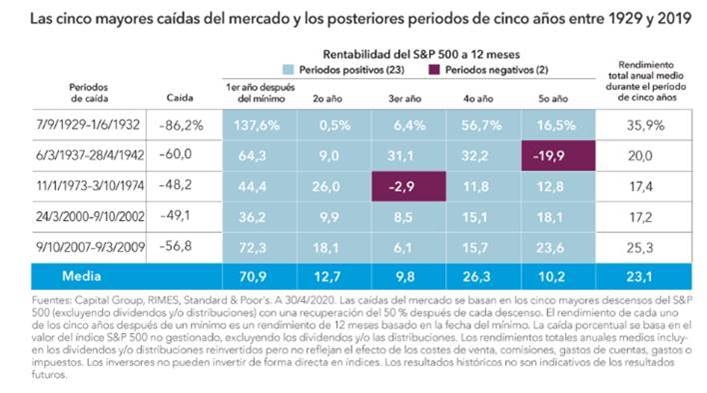

Por supuesto, no sabemos exactamente cómo será la próxima recuperación, pero la historia nos muestra que las acciones a menudo se han recuperado de forma pronunciada tras sufrir un desplome. Hemos observado las 18 mayores caídas del mercado estadounidense desde la Gran Depresión, y en todos los casos el S&P 500 había subido cinco años después. Los rendimientos durante esos periodos de cinco años ascendieron a una media de más del 18% anual.

Con frecuencia, los rendimientos han sido más altos después de una caída pronunciada y se han recuperado rápidamente desde mínimos del mercado. Durante el primer año tras los cinco mayores mercados bajistas de los últimos 90 años, la media fue del 71%, lo que pone de relieve la importancia de mantener la inversión y evitar la tentación de vender acciones durante los periodos de volatilidad del mercado.

Hecho 3: Algunas de las compañías más influyentes del mundo se crearon durante periodos de recuperación del mercado

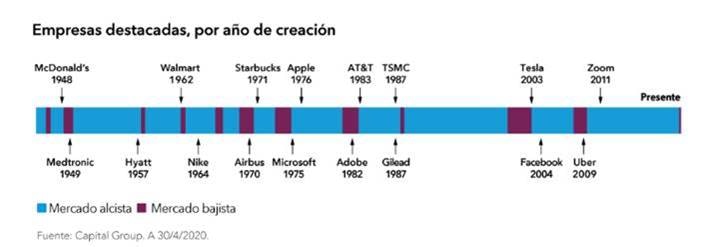

Muchas compañías iniciaron su andadura durante periodos económicos difíciles y se han convertido en compañías de renombre.

A continuación, destacamos algunas compañías del mercado estadounidense: McDonald's nace en 1948 tras una crisis causada por la desmovilización de una economía de guerra por parte del gobierno de Estados Unidos. Walmart aparece 14 años después, alrededor de la época del «Flash Crash de 1962», un periodo en el que el índice S&P 500 cayó más de un 22%. Airbus, Microsoft y Starbucks se constituyeron durante la época de la estanflación de los años 70, una década marcada por dos recesiones y uno de los peores mercados bajistas de la historia de Estados Unidos. Poco después, Steve Jobs se instala en su garaje y crea una pequeña empresa de informática llamada Apple.

La historia ha demostrado que las compañías fuertes logran sobrevivir e incluso prosperar en épocas difíciles. Aquellas que pueden adaptarse a las condiciones difíciles y consolidarse acostumbran a realizar atractivas inversiones a largo plazo.

El análisis fundamental bottom-up es clave para determinar qué empresas pueden contribuir a la recuperación del mercado y cuáles tienen más probabilidades de verse relegadas.

Tres errores que los inversores deben evitar

Error 1: Intentar sincronizar los mercados

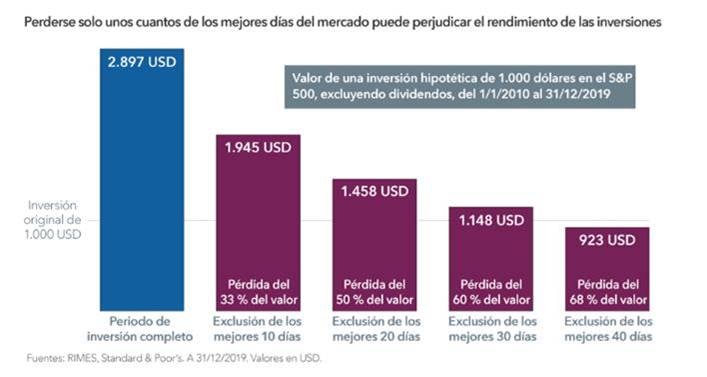

Es el momento, no la sincronización, lo que importa a la hora de invertir. Retirar el dinero del mercado en un entorno bajista conlleva que, si no se vuelve a entrar en el momento adecuado, no se podrá obtener el máximo beneficio de la recuperación.

Consideremos el ejemplo de un hipotético inversor que vendió acciones durante la caída del mercado estadounidense de 2008-2009 y, a continuación, trató de cronometrar el mercado, volviendo a entrar cuando mostró signos de mejora. Perder la oportunidad de aprovechar los diez mejores días de la recuperación hubiera comprometido de forma considerable la rentabilidad a largo plazo de ese inversor, y cuantos más días «buenos» se pierdan, más acusada será la pérdida.

Los inversores que se muestran más reacios a poner todo el capital de que disponen en una sola operación, tal vez deseen considerar la posibilidad de implementar la estrategia llamada «promedio de costes en dólares», que a menudo proporciona estabilidad en un entorno de mercados volátiles.

Error 2: Asumir que los actuales titulares negativos hacen que sea un mal momento para invertir

Los desafíos económicos y geopolíticos que se plantean hoy en día pueden parecer sin precedentes, pero un repaso de la historia demuestra que siempre ha habido razones para no invertir. A pesar de los titulares negativos, la tendencia a largo plazo del mercado siempre ha sido mayor.

Considere una inversión en el S&P 500 el día que Pearl Harbour fue bombardeado en 1941. Una persona que hubiera mantenido su inversión durante los siguientes diez años habría obtenido un rendimiento anual medio del 16%. Por otro lado, una inversión de 10.000 dólares en el índice S&P 500 el día en que Lehman Brothers se declaró en quiebra en 2008 habría superado los 30.000 dólares diez años después. La historia ofrece numerosos ejemplos de este hecho.

Las grandes oportunidades de inversión surgen normalmente cuando los inversores se muestran más pesimistas. El brote de coronavirus puede ser diferente a todo lo que nos hemos enfrentado hasta ahora, pero la incertidumbre no es nada nuevo para el mercado, que sigue mostrando su capacidad de recuperación en el tiempo.

Error 3: Centrarse demasiado en el corto plazo

La volatilidad del mercado resulta especialmente incómoda cuando se centra en las fluctuaciones a corto plazo. En su lugar, tiene que ampliar su horizonte temporal para centrarse en el crecimiento a largo plazo de sus inversiones y el avance logrado hacia la consecución de sus objetivos.

Observe el gráfico que figura a continuación, que muestra diferentes perspectivas de una misma inversión hipotética. La perspectiva a corto plazo es precisamente la que tienen muchos inversores de sus carteras, es decir, la de rastrear los rendimientos en periodos cortos de tiempo. La visión a largo plazo traza exactamente la misma inversión en el mismo periodo, pero muestra la variación anual del valor de la cartera invertida. Con esta perspectiva, las fluctuaciones a corto plazo del primer gráfico se han suavizado a lo largo del tiempo, y el panorama de una cartera creciente se hace más evidente.

Recuerde que los mercados bajistas no son eternos. Mantener una perspectiva a largo plazo puede ayudar a centrar a los inversores en los objetivos que más importan.

Autor

Equipo de Capital Group

Capital Group

El equipo de analistas de Capital Group colabora con FXStreet mediante informes macroeconómicos que pueden incidir en el desarrollo de los mercados.