EUR/USD Pronóstico Semanal: La política y los aranceles deberían seguir en primer plano

- El EUR/USD avanzó por segunda semana consecutiva y tiene como objetivo 1.1000.

- El Dólar estadounidense navegó en el extremo inferior del rango cerca de mínimos de corto plazo.

- Se espera que la Fed mantenga sus tasas de interés sin cambios la próxima semana.

El EUR/USD disfrutó de una semana en general optimista, extendiendo su fuerte recuperación y superando brevemente el nivel de 1.0900 para alcanzar máximos de varios meses. Aunque el repunte perdió algo de impulso a medida que avanzaba la semana, el par aún terminó con un sólido rendimiento en el gráfico semanal.

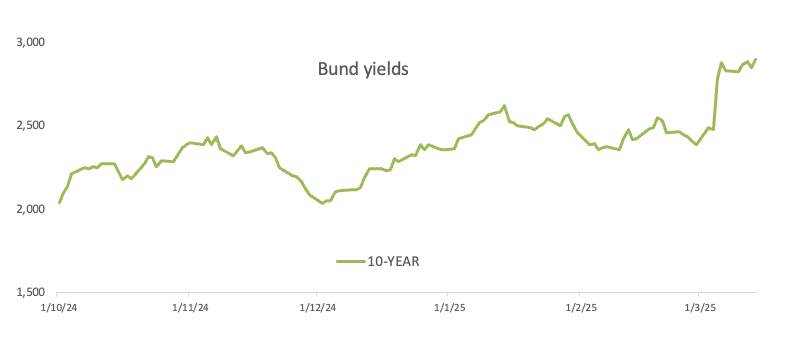

El factor alemán: "Lo que sea necesario 2.0"

Gran parte de la fortaleza del Euro provino de desarrollos alentadores en la política alemana.

De hecho, el canciller en espera Friedrich Merz anunció que había ganado el apoyo de los Verdes para una importante iniciativa de endeudamiento, allanando el camino para que el parlamento saliente la apruebe la próxima semana. El bloque conservador de Merz y los Socialdemócratas ya habían propuesto un fondo de infraestructura de 500.000 millones de euros junto con importantes reformas de endeudamiento para fortalecer la defensa y reactivar el crecimiento en la economía más grande de Europa. Con los Verdes ahora a bordo, tienen la mayoría de dos tercios necesaria para enmendar la constitución.

Merz defendió la urgencia de este paquete señalando las cambiantes políticas de Estados Unidos bajo el presidente Donald Trump, advirtiendo que una Rusia hostil y un Estados Unidos poco confiable podrían dejar a Europa vulnerable. Como parte del compromiso, 100.000 millones de euros del fondo de infraestructura propuesto se destinarán a la acción climática y la transformación económica.

Agitación comercial y un Dólar estadounidense volátil

Las tensiones comerciales persistentes también jugaron un papel en los movimientos de divisas de esta semana. Las impredecibles políticas arancelarias del presidente Trump continúan sacudiendo los mercados, añadiendo capas de incertidumbre en torno a las perspectivas económicas globales y el camino de política de la Reserva Federal (Fed).

Después de que Canadá y México recibieran un alivio temporal hasta el 2 de abril, la administración estadounidense amenazó con un arancel del 200% sobre el champán y otras bebidas alcohólicas europeas. Esto se produjo en respuesta al plan de la UE de imponer aranceles sobre bienes estadounidenses por un valor de 28.000 millones de dólares, incluido un impuesto del 50% sobre el whisky, para contrarrestar los aranceles estadounidenses sobre el acero y el aluminio. Los aranceles pueden alimentar la inflación y potencialmente empujar a la Fed hacia un endurecimiento más agresivo, pero también pueden frenar la expansión económica, dos fuerzas en competencia que mantienen la trayectoria del Dólar estadounidense poco clara.

Escenarios Rusia-Ucrania: Un viento favorable para el Euro

Mientras tanto, el Euro ha encontrado apoyo en señales esperanzadoras de progreso en las negociaciones de paz entre Rusia y Ucrania. Las tensiones se enfriaron ligeramente después de una reunión de alto nivel entre los presidentes Trump y Zelenski. Cuando los riesgos geopolíticos disminuyen, los mercados a menudo gravitan hacia activos más arriesgados, beneficiando a divisas como el Euro.

Divergencia entre bancos centrales

En el frente de la política monetaria, la Fed ha mantenido su rango objetivo en 4.25%–4.50%, con el presidente Jerome Powell destacando sólidos fundamentos estadounidenses, inflación moderada y un mercado laboral ajustado. Sin embargo, las presiones de precios relacionadas con el comercio podrían complicar los planes del banco central. Al otro lado del Atlántico, el Banco Central Europeo (BCE) redujo las tasas clave en 25 puntos básicos y sugirió que podría aflojar aún más si la incertidumbre persiste. Los responsables de políticas también recortaron las previsiones de crecimiento de la Eurozona mientras aumentaban ligeramente las proyecciones de inflación a corto plazo, aunque aún ven la inflación moderándose para 2026.

Perspectivas técnicas del EUR/USD

El primer obstáculo para el EUR/USD se sitúa en 1.0946 (máximo del 11 de marzo de 2025). Una ruptura por encima de eso expone 1.0969 (retroceso de Fibonacci del 23.6%), seguido por el nivel psicológico de 1.1000.

En la parte inferior, la SMA de 200 días en 1.0725 sirve como soporte inicial, seguida por la SMA de 100 días en 1.0518 y la SMA de 55 días en 1.0458. Los niveles más profundos emergen en 1.0359 (mínimo del 28 de febrero), 1.0282 (mínimo del 10 de febrero), 1.0209 (mínimo del 3 de febrero) y 1.0176 (mínimo del 13 de enero de 2025).

El RSI se mantiene alrededor de la marca de 70, indicando un ligero retroceso desde el territorio de sobrecompra, mientras que el ADX cerca de 30 sugiere que la tendencia alcista sigue firme.

Gráfico diario del EUR/USD

Perspectiva a corto plazo

En resumen, el EUR/USD parece estar bien posicionado para más ganancias, respaldado por los avances en la política de Alemania y la continua volatilidad del Dólar estadounidense. Sin embargo, el par sigue a merced de las tensiones comerciales, los titulares geopolíticos y los desarrollos de los bancos centrales, un trío de factores que seguramente mantendrá a los operadores alerta.

Euro FAQs

El Euro es la moneda de los 19 países de la Unión Europea que pertenecen a la eurozona. Es la segunda moneda más negociada del mundo, detrás del dólar estadounidense. En 2022, representó el 31 % de todas las transacciones de divisas, con un volumen de negocios diario promedio de más de 2,2 billones de dólares al día. El EUR/USD es el par de divisas más negociado del mundo, con un estimado del 30 % de todas las transacciones, seguido del EUR/JPY (4 %), el EUR/GBP (3 %) y el EUR/AUD (2 %).

El Banco Central Europeo (BCE), con sede en Frankfurt (Alemania), es el banco de reserva de la eurozona. El BCE establece los tipos de interés y gestiona la política monetaria. El mandato principal del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal herramienta es la subida o la bajada de los tipos de interés. Los tipos de interés relativamente altos (o la expectativa de tipos más altos) suelen beneficiar al euro y viceversa. El Consejo de Gobierno del BCE toma decisiones sobre política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la Eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios al Consumidor (IPCA), son un importante indicador econométrico para el euro. Si la inflación aumenta más de lo esperado, especialmente si supera el objetivo del 2% del BCE, obliga al BCE a subir los tipos de interés para volver a controlarla. Los tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al euro, ya que hacen que la región sea más atractiva como lugar para que los inversores globales depositen su dinero.

Los datos publicados miden la salud de la economía y pueden tener un impacto en el euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección de la moneda única. Una economía fuerte es buena para el Euro. No sólo atrae más inversión extranjera, sino que puede alentar al BCE a subir los tipos de interés, lo que fortalecerá directamente al euro. De lo contrario, si los datos económicos son débiles, es probable que el Euro caiga. Los datos económicos de las cuatro mayores economías de la zona del euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la zona del euro.

Otro dato importante que se publica sobre el Euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda ganará valor simplemente por la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

Autor

Pablo Piovano

FXStreet

Pablo Piovano, Economista y editor para Europa, se unió a FXStreet en 2011 habiendo trabajado en la gestión de activos y equipos de investigación de inversiones para diversas instituciones financieras de Sur America.