EUR/USD Pronóstico Semanal: El BCE y los rendimientos lo serán todo

- El presidente de la Reserva Federal, Jerome Powell, llevó los rendimientos de los bonos del gobierno a nuevos máximos de un año.

- El Banco Central Europeo puede acelerar el ritmo de las compras de activos en su próxima reunión.

- El EUR/USD ha rebotado solo modestamente desde un nivel crítico de soporte de Fibonacci.

El par EUR/USD cayó a un nuevo mínimo de 2021 en 1.1892 esta semana, terminando un puñado de pips por encima de este nivel. El dólar estadounidense se disparó en todos los ámbitos tras los comentarios del presidente de la Reserva Federal de Estados Unidos, Jerome Powell.

Powell revivió el frenesí de los rendimientos

En una entrevista televisada el jueves, Powell repitió que las perspectivas se están volviendo más positivas, pero remarcó el progreso "sostenido" hacia los objetivos de la Fed en materia de empleo e inflación. No se producirá una subida de tasas hasta que la inflación supere el 2% durante algún tiempo, algo que no sucederá pronto. Cuando se le preguntó sobre los rendimientos de los bonos del Tesoro, señaló que no son una condición para cambiar la política monetaria actual, y agregó que se necesita un progreso sustancial hacia los objetivos del banco central.

Los rendimientos de los bonos del Tesoro, que se mantuvieron bajos hasta el miércoles, se dispararon con Powell a nuevos máximos de un año, impulsando al dólar. El rendimiento del bono de referencia a 10 años superó el 1.62% el viernes para situarse en alrededor del 1.59%.

Esta semana, el presidente de los Estados Unidos, Joe Biden, dijo que espera tener vacunas contra el coronavirus disponibles para todos los adultos estadounidenses para finales de mayo, adelantando la estimación anterior. Las esperanzas son de una recuperación económica más rápida en el país, lo que ayudaría a elevar la inflación y, por lo tanto, torcería la mano de la Fed hacia el aumento de las tasas y el endurecimiento del QE. Los legisladores, sin embargo, no comparten esa opinión. Si los rendimientos siguen subiendo, el banco central de EE.UU. puede no tener más remedio que incluir el control de la curva de rendimientos entre sus políticas monetarias. La Reserva Federal tendrá su próxima reunión de política monetaria el 17 de marzo.

Recuperación económica europea en riesgo

En cuanto a los datos, las cifras europeas fueron preocupantes, ya que continúan los bloqueos preventivos en la Unión, con algunos países extendiéndolos hasta abril. Dos datos macroeconómicos particulares hicieron sonar la alarma. Las ventas minoristas de enero se desplomaron en Alemania y la UE, mientras que la producción de servicios se mantuvo en territorio de contracción en febrero, según Markit. El lento progreso en la inmunización contra el covid en la UE se suma a la perspectiva sombría. La inflación en Alemania repuntó, pero la de la zona del euro se mantuvo moderada en febrero, según las estimaciones preliminares.

En EE.UU., el PMI manufacturero de ISM oficial saltó a 60.8 puntos en febrero, pero el índice del sector de servicios resultó en 55.3, por debajo de los 58.7 del mes anterior. Los datos relacionados con el empleo resultaron optimistas, ya que el informe de nóminas no agrícolas NFP de febrero mostró que el país agregó 379.000 nuevos puestos de trabajo, más del doble de las expectativas del mercado. Aún así, el país tiene aproximadamente 9.6 millones de puestos de trabajo que recuperar para volver a los niveles de empleo previos a la pandemia.

La decisión del Banco Central Europeo sobre política monetaria será el evento más relevante la próxima semana. Es probable que las autoridades mantengan las tasas sin cambios, pero podrían acelerar el ritmo de compra de activos para contrarrestar el aumento de los rendimientos de los bonos, lo que podría afectar las perspectivas de crecimiento.

La UE publicará una revisión de su producto interior bruto PIB del cuarto trimestre y la confianza del inversor de Sentix para marzo, mientras que Alemania publicará la producción industrial de enero y las cifras finales de la inflación de febrero.

En Estados Unidos, la atención se centrará en la inflación y los datos relacionados con el empleo, mientras que el viernes se publicará la estimación preliminar del índice de sentimiento del consumidor de la Universidad de Michigan de marzo. No obstante, es probable que los rendimientos sigan siendo el principal motor del mercado.

Perspectiva técnica del EUR/USD

El par EUR/USD se ha movido hacia abajo por segunda semana consecutiva y corre el riesgo de seguir cayendo. El par se está acercando al 61.8% de retroceso de Fibonacci del movimiento de noviembre a enero en 1.1885. El riesgo se ha vuelto hacia abajo según el gráfico semanal, ya que el par ha roto por debajo de su media móvil de 20 semanas por primera vez este año. Los indicadores técnicos se volvieron bruscamente a la baja, con el Momentum desafiando su línea media y el RSI actualmente en el nivel 49, ambos insinuando otro movimiento hacia abajo en el par.

En el gráfico diario, las lecturas técnicas sugieren una continuación bajista, ya que los indicadores mantienen sus pendientes bajistas cerca de las lecturas de sobreventa. El par no ha logrado recuperarse por encima de la SMA de 20 días sin dirección y rompió por debajo de la SMA de 100 días. Los indicadores técnicos mantienen fuertes pendientes bajistas cerca de las lecturas de sobreventa. Por debajo de 1.1885, el siguiente nivel de soporte es el nivel redondo de 1.1800, de camino a 1.1745. Por otro lado, la resistencia inmediata es 1.1970, seguida de 1.2060.

Sentimiento en torno al EUR/USD

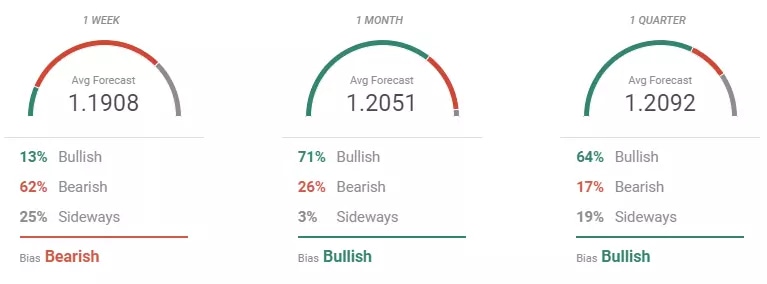

La encuesta de previsión de divisas de FXStreet indica que es probable que el par continúe cayendo la próxima semana, ya que el 62% de los expertos encuestados son bajistas. El objetivo promedio es 1.1908. Sin embargo, los alcistas saltan del 13% al 71% en la perspectiva mensual, con el par visto de nuevo por encima de 1.2000 en las próximas semanas. Aquellos que ven el par arriba dominan también la perspectiva trimestral.

En el gráfico de resumen general, los promedios móviles semanales y mensuales se han vuelto drásticamente más bajos, mientras que el de más largo plazo mantiene su postura neutral. Aún así, el mismo gráfico muestra que se han agregado objetivos más bajos, lo que de alguna manera indica una mejor perspectiva para el dólar.

Lecturas relacionadas:

Ver: EUR/USD Pronóstico 2021: La ruptura alcista a largo plazo apunta a 1.2750

Autor

Valeria Bednarik

FXStreet

Valeria Bednarik ha estado activa en los mercados financieros desde el año 2003, especializada en el Mercado Internacional de Divisas. Se graduó en la Universidad Católica del Salvador, en Argentina, centrándose en gestión de costes e impuestos.