EUR/USD permanece bajo presión alrededor de 1.1000

La moneda europea ha comenzado la segunda mitad de la semana de negocios alternando ganancias con pérdidas y con el EUR/USD girando en torno a la barrera clave de 1.1000 por el momento.

El billete verde, por otro lado, opera en la zona de nuevos máximos del año en la banda de 98.30/35 y siempre sostenido por el mejor tono en el universo de activos asociados al riesgo.

Las noticias positivas en el frente dominado por el coronavirus de Wuhan han favorecido el éxodo de los activos considerados más seguros como el oro, los bonos y monedas como el yen japonés y el franco suizo. Asimismo, el euro, que es considerada una divisa base, ha visto su demanda disminuida, colaborando además con el descenso del par.

Al igual que en jornadas pasadas, los resultados auspiciosos en el calendario de la economía americana han también colaborado con el repunte en el dólar. En efecto, tanto el reporte mensual de empleo del sector privado americano ADP como el ISM No-Manufacturero publicados ayer han superado las expectativas en 291K y 55.5, respectivamente, durante el primer mes del año.

De la misma manera, el frente comercial protagonizado por China y Estados Unidos parece retomar la preponderancia de los últimos meses y da impulso extra a los activos más riesgosos después que el gigante asiático haya anunciado su voluntad de reducir a la mitad las tarifas sobre importaciones de productos americanos, todo en el marco del recientemente firmado acuerdo parcial denominado ‘Fase 1’.

En el calendario de la zona euro, los Pedidos a Fábrica en Alemania se han desplomado 2.1% durante el mes de diciembre, acentuando la caída del 0.8% registrada el mes anterior. Algo positivo ha sido la mejora en el PMI del sector de la construcción en la primera economía del bloque a 54.9 durante el mes pasado.

Más temprano, la titular del Banco Central Europeo (BCE), C.Lagarde, ha dicho que el actual contexto de bajos tipos de interés e inflación ha reducido significativamente la posibilidad para el BCE (y otros bancos centrales) de relajar la política monetaria. Asimismo, Lagarde ha quitado algo de culpa a los tipos de interés negativo cuando se refiere a los crecientes precios de las viviendas y a los menores beneficios en el sector bancario.

Enfoque técnico de corto plazo

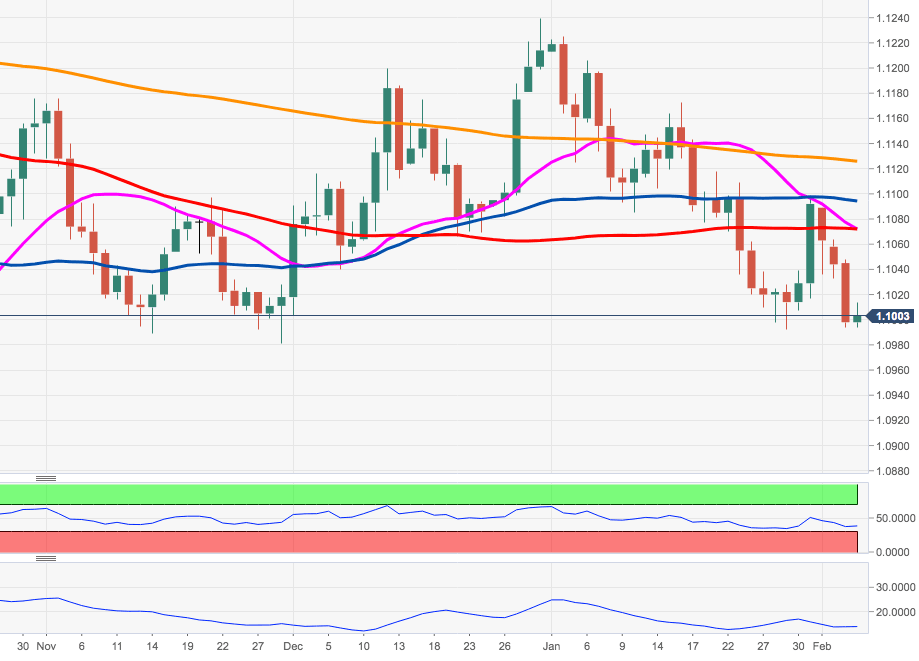

EUR/USD ha perforado nuevamente el soporte clave de 1.10 para testear la proximidad del mínimo del año en 1.0990. Inmediatamente al sur emerge el mínimo de noviembre de 2019 en 1.0981. En caso de dejar atrás este nivel de manera sostenida, emergería en el horizonte la zona de 1.0880, el mínimo de 2019. Por el lado opuesto, vemos la primera resistencia de significancia en 1.1070, donde se ubica la media móvil de 100-días. Más allá surge la región de 1.1090, donde convergen la media móvil de 55-días y la línea de resistencia de 3-meses. Esta zona es considerada la última defensa para una prueba de la crítica media móvil de 200-días, hoy en 1.1123.

Autor

Pablo Piovano

FXStreet

Pablo Piovano, Economista y editor para Europa, se unió a FXStreet en 2011 habiendo trabajado en la gestión de activos y equipos de investigación de inversiones para diversas instituciones financieras de Sur America.