EUR/USD busca dirección en la zona de 1.0950

La moneda única ha comenzado la semana de negocios en un tono neutral vs. el billete verde, aunque por ahora suficiente para evitar la continuación de la corrección bajista en EUR/USD, que ha caído a nuevos mínimos del año en la vecindad de 1.0940 el pasado viernes, tras cinco sesiones consecutivas cerrando con pérdidas.

Mientras tanto, los participantes del mercado permanecen en estado de alerta constante siempre observando los acontecimientos en torno al coronavirus en China y sus potenciales efectos negativos sobre las perspectivas de crecimiento no sólo de la economía del gigante asiático, sino del resto del mundo.

Por el lado del dólar, y luego que el Indice Dólar (DXY) registre nuevos máximos del año en la zona de 98.70/75 (viernes), valores operados por última vez en octubre del pasado año, se observa cierta inclinación por parte de los inversores a tomar algo de ganancias en vista de la reciente y significativa suba, lo que ha propiciado el actual sesgo vendedor y la consecuente recuperación en el par desde recientes mínimos.

Recordemos que el moderado rally en el dólar ha venido de la mano de la creciente preferencia de los inversores por activos considerados más seguros en el marco del creciente nerviosismo luego del brote de coronavirus en China, así como de resultados en los indicadores de la economía americana mejores a los inicialmente previstos.

Para hoy en el calendario de la zona euro, la Producción Industrial en Italia se ha desplomado 2.7% durante el mes de diciembre, llevando la contracción anual al 4.3%. En el lado más optimista, el índice Sentix, que mide la confianza del inversor en Eurolandia, ha superado los pronósticos para el mes de febrero en 5.2, aunque ha registrado una baja desde la medida de comienzos de año en 7.6.

Del otro lado del océano, los discursos de los miembros del FOMC Bowman, Daly y Harker deberían mantener la atención sobre el billete verde.

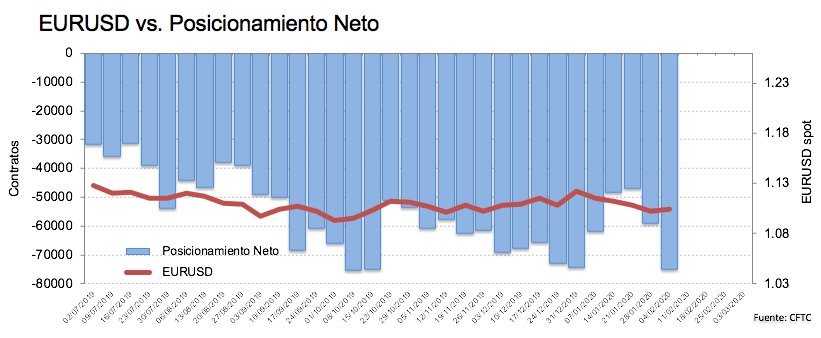

En otro frente, la comunidad especulativa ha incrementado sus posiciones netas vendedoras en el euro al máximo nivel desde mediados de octubre de 2019, de acuerdo con el último reporte de posicionamiento de CFTC a la semana finalizada el 4 de febrero.

Enfoque técnico de corto plazo

Una nueva prueba del mínimo del año en la zona de 1.0940 debería forzar al EUR/USD a probar la zona de 1.0880, el mínimo de 2019, ya que no hay niveles de soporte significativo entre estos dos valores. En caso de extenderse el rebote – situación probable dado los niveles actuales de “sobreventa” del par – la próxima valla se anotaría en 1.1065, donde emerge la media móvil de 100-días. De superar esta barrera, vemos la media móvil de 55-días en 1.1084 como el siguiente obstáculo de relevancia. Esta zona se encuentra reforzada por la línea de resistencia de corto plazo apenas por debajo de 1.1100. Una vez que el par recupere el área por encima de la media móvil de 55-días se espera que la presión bajista pierda vigor.

Autor

Pablo Piovano

FXStreet

Pablo Piovano, Economista y editor para Europa, se unió a FXStreet en 2011 habiendo trabajado en la gestión de activos y equipos de investigación de inversiones para diversas instituciones financieras de Sur America.