Este artículo ha sido escrito por Mali Chivakul, economista de mercados emergentes en J. Safra Sarasin Sustainable AM

La desinflación en las economías de los mercados emergentes comenzó a mediados de 2022. La velocidad a la que ha caído la inflación varía según los países. Algunos de ellos, sobre todo en Europa Central y Oriental, siguen enfrentándose a mercados laborales restringidos y a un fuerte crecimiento salarial, lo que mantiene elevada la inflación subyacente. En cambio, en la mayor parte de Latinoamérica, la presión inflacionista ha retrocedido lentamente. Es probable que Brasil sea el primero en recortar su tipo de interés oficial, ya que los riesgos fiscales han disminuido y las expectativas de inflación deberían restablecerse pronto. Esperamos que le siga Chile. En Asia, Indonesia podría iniciar su ciclo de recorte de tipos antes de que lo haga la Reserva Federal, dada su sólida posición exterior y el buen comportamiento de la inflación. Corea es el segundo candidato asiático a recortar los tipos. Otros bancos centrales de mercados emergentes se mantendrán a la espera durante el resto del año.

Dado que ya nos encontramos en el periodo con mayores efectos de base sobre los precios energéticos y los alimentos debido a la conmoción provocada por la invasión de Ucrania por Rusia el año pasado, no es de extrañar que hayamos asistido a un descenso de la inflación general en la mayoría de los países. Aun así, la presión inflacionista en muchos países también se ha visto impulsada por un componente de demanda y se ha ampliado más allá de las categorías de alimentos y energía. El proceso de desinflación debería acelerarse en los próximos meses a medida que las economías emergentes sigan desacelerándose.

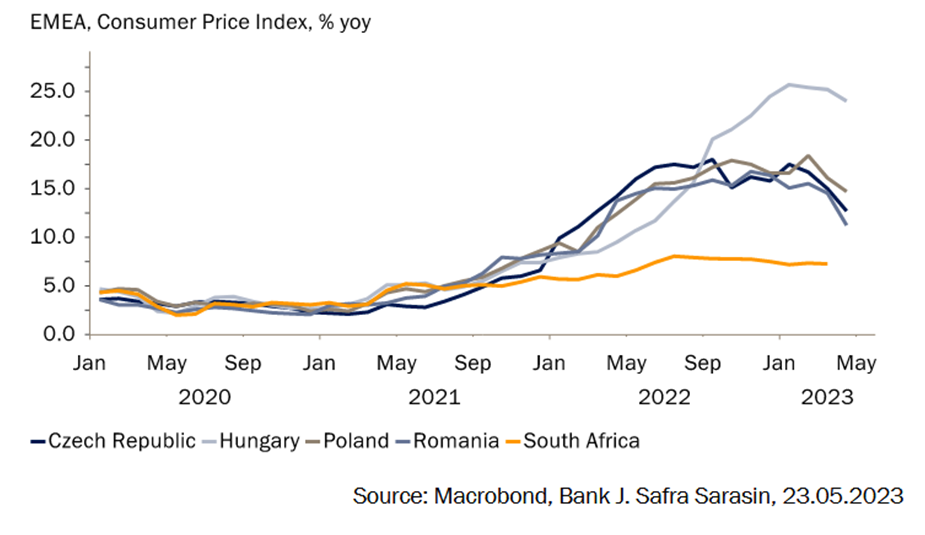

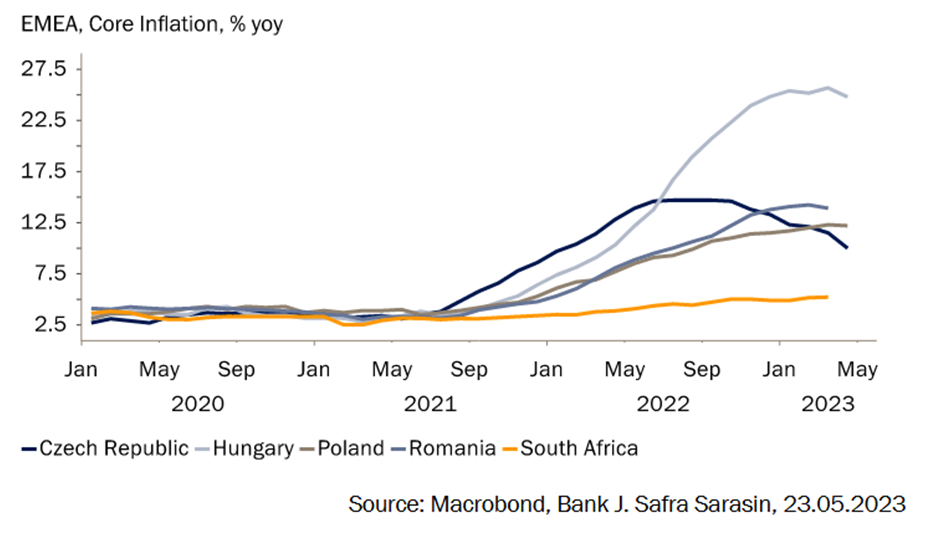

En Europa Central y Oriental, las tasas de inflación general empezaron a bajar en marzo debido sobre todo a efectos de base (Gráfico 1). Esperamos que el proceso de desinflación general continúe y que los países de esta región, salvo Hungría, alcancen una tasa de inflación de un solo dígito a finales de este año. Sin embargo, las tasas de inflación subyacente siguen siendo elevadas (Gráfico 2). Los aumentos intermensuales en Polonia y Hungría, en particular, siguen siendo superiores al 1%. El fuerte crecimiento salarial en ambos países ha mantenido elevadas las presiones sobre los precios. La mayor reducción de la inflación subyacente se observó en la República Checa, donde la economía se ha desacelerado más rápidamente. Es probable que el Banco Nacional de Hungría siga bajando su tipo a un día hacia el tipo básico si el florín se mantiene estable. Aunque no esperamos que la República Checa y Polonia bajen los tipos, la República Checa es el país que más margen tiene para recortarlos, mientras que existe la posibilidad de que el Banco Nacional de Polonia se plantee un recorte, dada su actitud dovish y unas elecciones generales a finales de año. En Sudáfrica, dado el fuerte impulso de la inflación subyacente y el riesgo de interrupción del suministro debido a los cortes de electricidad, esperamos que el banco central se mantenga a la espera hasta finales de año.

Gráfico 1: descenso de las tasas de inflación general desde niveles elevados en Europa Central y Oriental

Gráfico 2: el impulso de la inflación subyacente sigue siendo fuerte en Polonia y Hungría

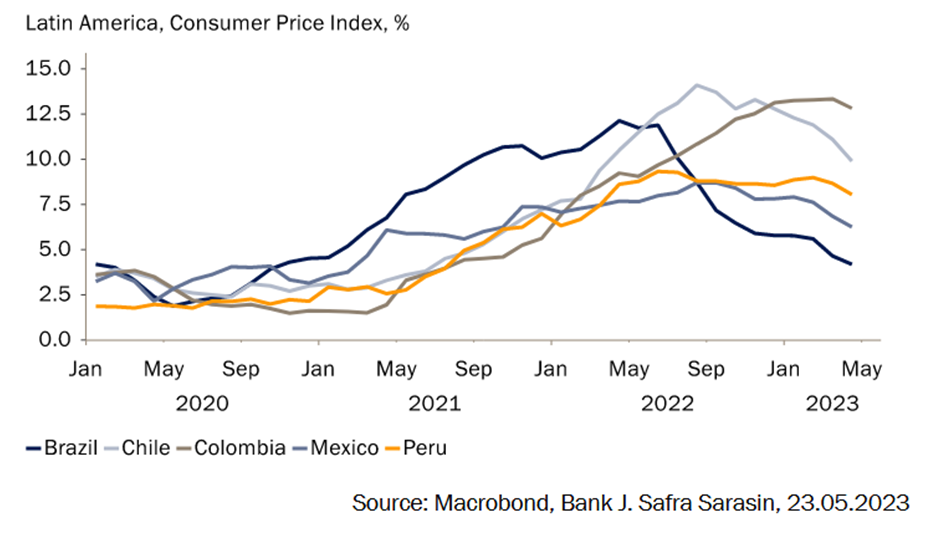

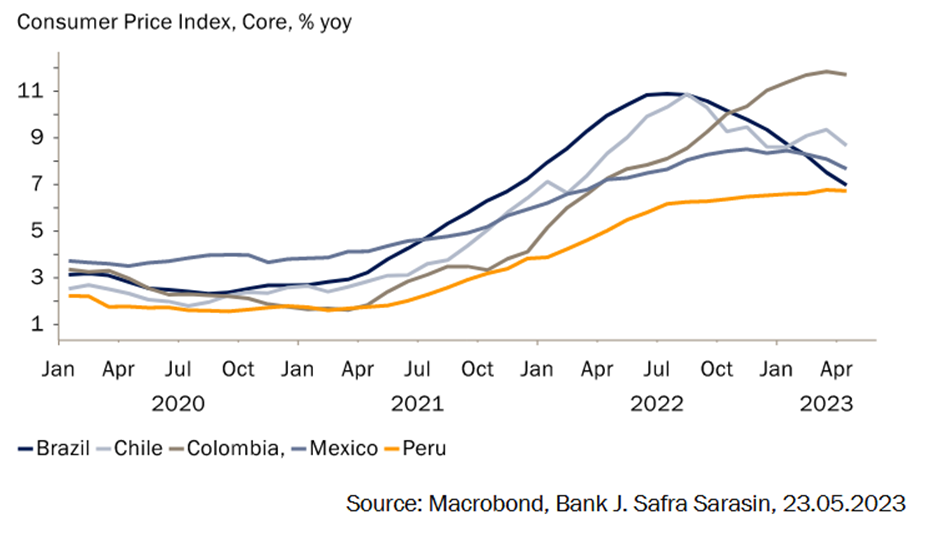

En Latinoamérica, la presión política para recortar los tipos va en aumento. Seguimos esperando que Brasil empiece a recortar su tipo de interés oficial en septiembre u octubre, ya que los riesgos fiscales han disminuido (con la aprobación de la nueva regla fiscal) y las expectativas de inflación se han reafianzado una vez que el objetivo de inflación anual se fije en el 3% en junio. Las tasas de inflación subyacente de la región se han ralentizado hasta situarse en torno al 0,4-0,5% intermensual, con la excepción de Colombia (0,8% intermensual). La rigidez de la inflación subyacente en Chile es el resultado de una economía más fuerte de lo previsto debido a la expansión fiscal. De hecho, el Banco Central de Chile prevé que la brecha de producción no se cerrará hasta el tercer trimestre de este año, lo que implica que la presión subyacente se mantendrá hasta entonces. Esperamos que Chile recorte su tipo de interés oficial en el cuarto trimestre, y que otros bancos centrales latinoamericanos se mantengan a la espera durante el resto del año.

Gráfico 3: la desinflación de Brasil ha sido la más rápida

Gráfico 4: elevada tasa de inflación subyacente en Colombia

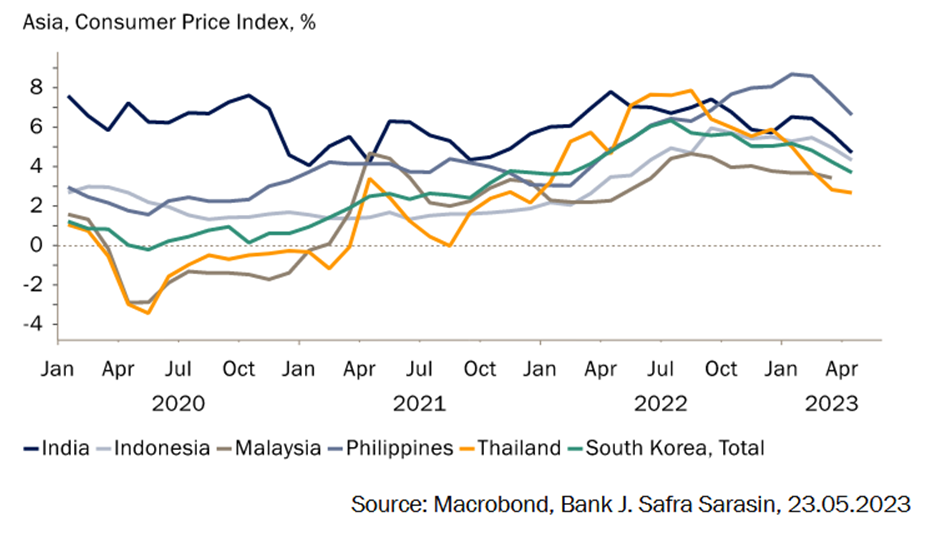

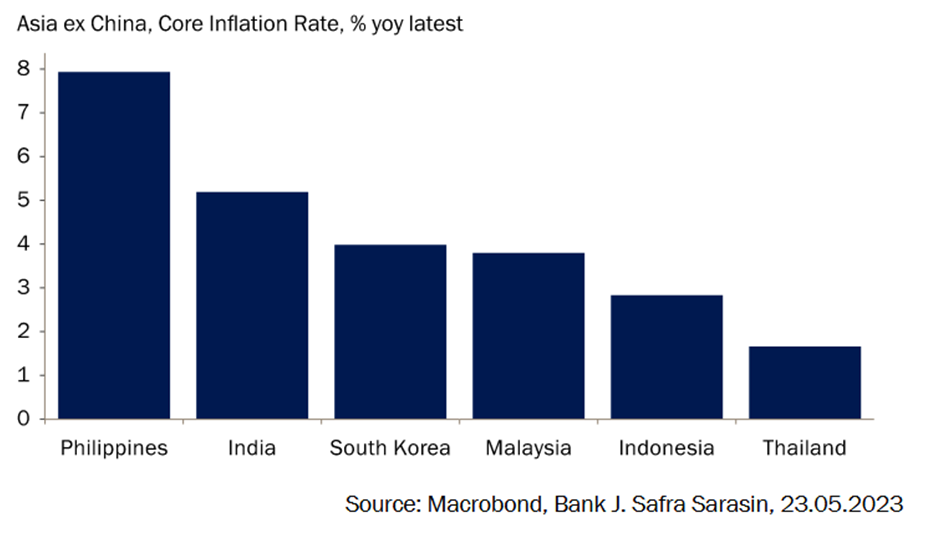

El impulso de la inflación subyacente es el más débil en Asia (Gráficos 5 y 6). Tailandia, por ejemplo, ha registrado un crecimiento intermensual nulo de la inflación subyacente durante los dos últimos meses. Junto con una base de precios de la energía elevada el año pasado, la ralentización de los aumentos de precios se traduce en una tasa de inflación general dentro del intervalo objetivo. La inflación general de Indonesia también va camino de alcanzar el objetivo el mes próximo. Aunque es probable que Tailandia suba a su tasa terminal del 2% a finales de este mes (como se esperaba anteriormente), creemos que existe la posibilidad de que Indonesia empiece a recortar su tasa de política monetaria antes de que la Fed comience el próximo año, especialmente dada su fuerte posición exterior (anteriormente esperábamos que el Banco de Indonesia se mantuviera a la espera durante el año). También ha aumentado la probabilidad de que el Banco de Corea empiece a recortar su tipo de interés oficial en el cuarto trimestre, dada la prolongada desaceleración del ciclo tecnológico y la debilidad del sector inmobiliario nacional.

Gráfico 5: descenso de la inflación general en Asia

Gráfico 6: las tasas de inflación subyacente bajaron desde sus máximos

La información contenida en este documento se proporciona únicamente con fines informativos y no constituye en modo alguno una oferta o invitación a invertir, ni un asesoramiento de inversión, ni una recomendación sobre ninguna inversión específica. La información, las opiniones y las cifras se consideran fundadas o precisas. La información no tiene valor contractual, está sujeta a cambios y puede diferir de las opiniones de otros profesionales de la inversión.

Últimos Análisis

CONTENIDO RECOMENDADO

El EUR/USD rebota por encima de 1.1200

El EUR/USD recortó las pérdidas diarias y cotiza alrededor de 1.1230 el viernes. El presidente de EE.UU., Donald Trump, anunció un acuerdo comercial "importante" con el Reino Unido, aunque los aranceles clave se mantienen en el 10%.

El EUR/GBP sube cerca de 0.8500, el tono moderado del BCE limita el alza

El EUR/GBP detiene su racha de cuatro días de pérdidas, cotizando alrededor de 0.8490 durante las primeras horas europeas del viernes.

El Yen japonés sigue recuperándose de su mínimo de varias semanas frente a un Dólar ligeramente más débil

El Yen japonés atrae a algunos compradores intradía el viernes, aunque el potencial alcista parece limitado.

La Fed no tiene prisa por cambiar las tasas, ya que la incertidumbre económica sigue siendo elevada

La Fed está preocupada por los riesgos de estanflación y se mantiene firme en modo de espera y ver.

Cinco datos fundamentales de la semana: Mercados listos para temblar por el comercio, la Fed y más

Otro fuerte informe de Nóminas no Agrícolas (NFP) en abril, pero las dudas sobre el comercio siguen siendo prevalentes. La atención ahora se desplaza temporalmente a la Reserva Federal (Fed), pero los acuerdos comerciales podrían acaparar la atención.