El primer año de Lagarde en el BCE: ¿Una paloma, un halcón o una lechuza? Ella puede ser los tres, sacudiendo al EUR/USD

- La presidenta del BCE, Christine Lagarde, puede empezar el año con prudencia.

- El estímulo alemán puede permitirle presentar una postura más optimista.

- La revisión estratégica puede terminar con un giro pesimista a finales de año.

"No soy una paloma ni un halcón, y mi ambición es ser esta lechuza", dijo Christine Lagarde, presidenta del Banco Central Europeo, en su primera conferencia de prensa en el cargo en diciembre de 2019. Una lechuza está asociada con la sabiduría, agregó rápidamente, pero ¿qué políticas inteligentes implementará Lagarde en 2020? Esa es una pregunta abierta para muchos inversores.

Ella puede ser los tres, en diferentes partes del año.

Acto uno – La lechuza sabia

Lagarde se formó como abogada y, a pesar de su vasta experiencia al frente del Fondo Monetario Internacional y el ministerio de finanzas francés, es una extraña en la institución con sede en Frankfurt. Después de asumir el cargo a principios de noviembre de 2019, se comprometió a aprender, y este período puede extenderse hasta los primeros meses de 2020.

Su predecesor, Mario Draghi, hizo el trabajo pesado, tanto salvando al euro en su hora más oscura como inyectando más estímulos en septiembre. Después de reducir la tasa de depósito al -0.50% y reiniciar el esquema de compra de bonos, a un ritmo de 20.000 millones de euros por mes, Draghi dejó tiempo a su sucesora para ver como estas políticas se filtran a través del sistema antes de que Lagarde deje su propia marca.

Además, no sacudir el barco también sería políticamente sabio. La acción de Draghi causó controversia y, al abstenerse de cambiar las políticas del BCE, la lechuza Lagarde puede curar las heridas entre los optimistas halcones del norte y las pesimistas palomas del sur.

Para colmo, al abstenerse de agregar más estímulos, la nueva presidenta podrá mantener la amenaza de nuevas medidas sobre la mesa. Las herramientas disponibles son limitadas. Además de la tasa negativa, el banco se está acercando a sus límites autoimpuestos de capital y alcanzar esos límites demostraría que el BCE no tiene herramientas. Eliminar los límites y comprar libremente bonos de países endeudados también sería controvertido.

En general, sería más sabio y más "lechuza" mantener la amenaza en el aire en lugar de llevarla a cabo.

La amenaza de más estímulos podría ser más poderosa para mantener la presión sobre el euro y ayudar a levantar la inflación. El EUR/USD puede no subir durante esta fase.

Acto dos – Volviéndose un halcón optimista con Alemania

El crecimiento de la zona euro fue lento en 2019 y se espera que continúe comatoso en 2020. Un repunte de la actividad económica puede impulsar el euro al alza y provocar comentarios optimistas de Lagarde.

¿Qué podría impulsar las economías del Viejo Continente? Factores externos como la desaceleración global y el Brexit han estado influyendo en él, y la disminución de las tensiones puede ayudarlo a recuperarse nuevamente.

Sin embargo, el disparo más significativo en el brazo solo puede venir si Alemania toma la delantera e introduce un estímulo fiscal. Hasta ahora, la canciller Angela Merkel se ha apegado a su rígida política de superávit a pesar de la desaceleración material. Eso puede cambiar a medida que aumenta la demanda para un fin de la austeridad, no solo del BCE, sino también del SPD. El nuevo liderazgo del socio de la coalición quiere más gasto. Además, tanto el CDU de Merkel como el SPD temen el surgimiento del Partido Verde.

Por lo tanto, el gobierno puede optar por una versión de un "Nuevo Acuerdo Verde" para ayudar al medio ambiente, evitando las críticas políticas e impulsando a la economía. Y eso ya empujaría al euro al alza por sí solo.

En Frankfurt, Lagarde puede mostrarse aliviada cuando Berlín haga su movimiento. Las medidas de estímulo monetario pueden ser empujadas hacia abajo, mientras los gobiernos toman las riendas.

Un crecimiento económico más rápido permitiría al BCE coquetear con el aumento de las tasas de interés, empujando aún más a la moneda común. Lagarde podría ser cómodamente un halcón, pero eso depende de Merkel.

Acto Tres – Una estratégica paloma moderada

El único anuncio de Lagarde, aunque no es un movimiento de mercado, fue iniciar una revisión estratégica de las políticas del banco central. El trabajo empezará en enero y concluirá antes de que termine el año. Puede resultar en cambiar el objetivo del banco de “tasas de inflación por debajo pero cerca del 2%”. Mientras que el 2% es el “santo grial” de los bancos centrales, el objetivo del BCE de “por debajo” del 2% es algo más optimista.

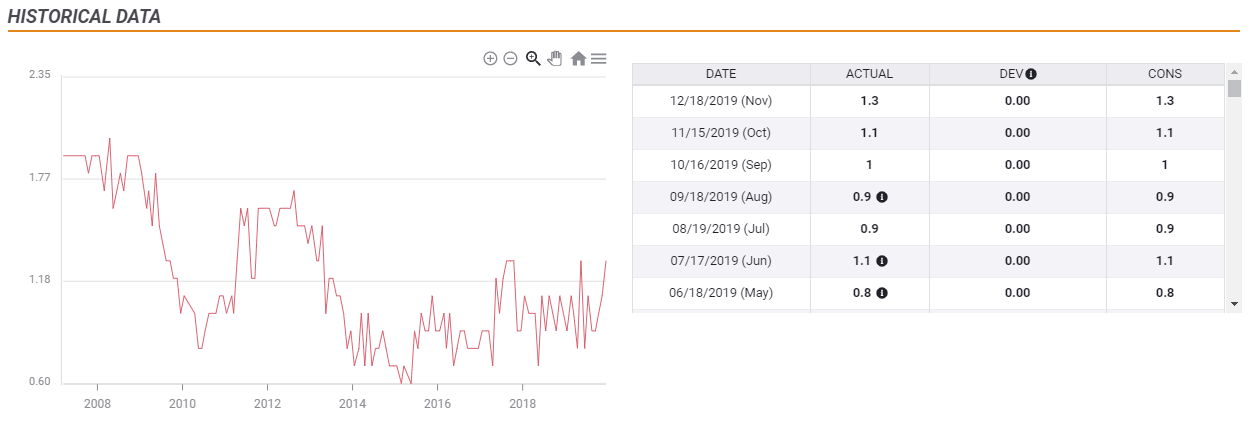

Índice de precios al consumidor IPC subyacente interanual de la eurozona – Gráfico histórico y datos

La revisión puede producir una nueva visión. Una opción es que la institución con sede en Frankfurt se ajuste a un objetivo de "alrededor del 2%". Un objetivo más flexible permitiría que los precios se muevan por encima del 2% sin desencadenar una política monetaria más estricta. La implicación es un valor más bajo del euro ya en el momento del anuncio, ya que significa un listón más alto para subir las tasas, o una postura más pesimista.

¿La revisión de Lagarde la convertirá en una paloma aún más pesimista?

Una medida más audaz sería permitir una inflación promedio del 2% durante un período de varios años. La diferencia es que el banco central permitiría una inflación más alta durante algún tiempo, para compensar la baja inflación anterior. Los miembros alemanes y otros miembros del norte probablemente criticarán con vehemencia tal medida, pero no se puede descartar. Un cambio tan pesimista podría provocar una caída del EUR/USD.

Conclusión

Lagarde puede empezar el año siendo una lechuza sabia, sentada sobre sus manos sin hacer nada y manteniendo presionado al EUR/USD. Posteriormente puede volverse más optimista y sugerir políticas más estrictas, pero eso depende del estímulo de Alemania. Finalmente, la banquera central puede enviar a la moneda común hacia abajo si se compromete con un objetivo más flexible.

Autor

Yohay Elam

FXStreet

Yohay Elam es el último analista en unirse al equipo de FXStreet.