El BCE complica la sostenibilidad de la deuda pública en los próximos años

Este artículo ha sido escrito por Alvise Lennkh-Yunus, director de calificaciones soberanas y del sector público de Scope Ratings

Los Gobiernos de la eurozona tendrán que ajustar sus presupuestos para hacer frente a los gastos de los tipos de interés más altos. Esto subraya la urgencia de llevar a cabo reformas que impulsen el crecimiento para ayudar a mantener los elevados niveles de deuda pública.

Los problemas por el lado de la oferta y los precios de este año garantizarán que la inflación se sitúe muy por encima del objetivo del 2% del BCE en 2023-24, lo que dará lugar a nuevas subidas de los tipos de interés mientras el banco central intenta defender sus credenciales de lucha contra la inflación. Los mayores costes presupuestarios resultantes, junto con la debilidad de las perspectivas económicas, impedirán que las grandes economías de la eurozona -Alemania (rating AAA/Estable), Francia (rating AA/Estable), Italia (rating BBB+/Estable) y España (rating A-/Estable)- reduzcan significativamente su deuda el próximo año, con unos ratios de deuda sobre el PIB que se mantendrán cerca de sus respectivos niveles de 2022.

Las compras de deuda pública a gran escala realizadas por el BCE en los últimos años habían garantizado la sostenibilidad de la deuda pública en la región, al tiempo que contribuían a los esfuerzos del banco central por aumentar la inflación hasta el 2% tras muchos años por debajo del objetivo. Ahora, estos objetivos chocan. La necesidad de controlar la aceleración de la inflación ha obligado al BCE, junto con la mayoría de los bancos centrales, a aumentar los tipos de interés.

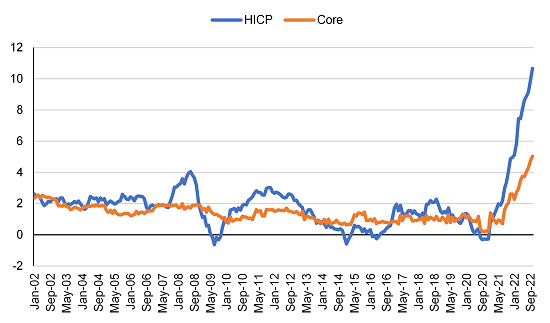

Inflación en la zona euro

Fuente: Eurostat, Scope Ratings. Inflación core: IPCA excluyendo energía, alimentos, alcohol y tabaco

Las medidas del BCE aumentan el coste de financiación de los Gobiernos y el riesgo de recesión

La magnitud de las futuras subidas de los tipos de interés del BCE dependerá de las perspectivas de inflación, de la evolución de la economía, incluidos los mayores riesgos de recesión, así como de la política monetaria de otros bancos centrales, sobre todo de la Fed. El nuevo entorno de alta inflación pondrá a prueba la independencia del BCE y su capacidad para estabilizar los precios sin provocar una crisis de la deuda soberana.

Sin embargo, para que la política monetaria logre reducir la inflación de la eurozona al 2%, probablemente será necesario reducir de forma considerable la demanda global, sobre todo porque la inflación está impulsada principalmente por factores de oferta, y no por un mayor crecimiento y un aumento de los salarios. Es poco probable que el BCE alcance su objetivo del 2% sin un endurecimiento cuantitativo, es decir, la reducción del stock de bonos del Estado en su balance.

Queda por ver hasta qué punto la elevada inflación, que se ha acelerado desde finales de 2021, está impulsada por factores transitorios o permanentes.

Múltiples tendencias alimentan la idea de que la inflación puede permanecer más alta durante más tiempo, al menos por encima del 2% hasta bien entrado el año 2023-24. Entre ellas figuran los cambios e interrupciones de la oferta provocados por una pandemia, la incertidumbre sobre las políticas comerciales y el aumento del comercio regional en lugar del mundial, además de los cambios estructurales en el mercado energético, el impacto de la transición ecológica, el aumento de los salarios y las implicaciones de un conflicto militar prolongado en Ucrania.

La tasa de inflación general podría caer en 2023-24

Por el contrario, los factores que son, al menos en cierta medida, transitorios, como la subida de los precios de la energía y de los alimentos, contribuyeron conjuntamente en 6,7 puntos porcentuales a la inflación anual del IPCA del 9,9% en la eurozona en septiembre. Si se añaden los costes de transporte, que están muy correlacionados con los precios de la energía y contribuyeron con otros 1,6 puntos porcentuales, estas tres categorías representaron alrededor del 84% de la inflación global. Es probable que la inflación general descienda en 2023-24 a medida que los precios de la energía se estabilicen debido a las fuerzas del mercado o a la intervención de los gobiernos, y que los tipos de interés más altos empiecen a frenar la actividad económica. Aun así, cuanto más duren algunos de estos factores transitorios, más impulsarán la inflación subyacente, de ahí la necesidad de nuevas subidas de los tipos de interés para reducir la demanda.

Siguiendo este camino, el BCE se arriesga a provocar una desaceleración económica más severa en 2023 y, además, mayores costes de financiación para los países. Esto supondrá un reto para los esfuerzos de los gobiernos de la eurozona por estabilizar la deuda pública y puede aumentar la presión sobre el banco central para que reduzca, y finalmente detenga, sus subidas de tipos.

Aumenta la presión para que las reformas económicas ayuden a mantener la deuda pública

A este respecto, conviene recordar la determinación del BCE no sólo de mantener la estabilidad de los precios, sino también de evitar la fragmentación en la transmisión de la política monetaria, manteniendo los diferenciales de la deuda pública dentro de ciertos umbrales no revelados.

Parece probable que se produzca una compensación: tipos más altos a corto plazo para luchar contra la inflación, y sólo una reducción muy gradual de los bonos del Estado a largo plazo, con intervenciones adicionales, si son necesarias, para preservar la estabilidad financiera.

El efecto combinado es una curva de rendimiento más alta y plana

Esto es importante para los presupuestos públicos de toda la eurozona, ya que los tipos más altos aumentarán los problemas de sostenibilidad de la deuda en los próximos años, incluso si se reducen los rendimientos específicos de cada país. Además, los tipos nominales del mercado podrían seguir siendo elevados o incluso subir, independientemente de las políticas del BCE, si éste tolerara una mayor inflación y dejara de subir los tipos, por ejemplo, debido a una desaceleración más brusca de lo previsto en el primer semestre de 2023.

Por último, las crecientes demandas estructurales sobre los presupuestos públicos de la eurozona derivadas de los gastos sociales relacionados con el envejecimiento, la presión al alza sobre los gastos de defensa y las exigencias de la transición energética complicarán los esfuerzos para ajustar los saldos primarios. En estas circunstancias, la aplicación de reformas que fomenten el crecimiento es, pues, fundamental para garantizar la sostenibilidad de la deuda pública.

Autor

Equipo de Analistas de Scope Ratings

Scope Ratings

El equipo de analistas de Scope Ratings ofrece, principalmente, análisis macroeconómicos sobre aspectos que pueden impactar los mercados.