Este artículo ha sido escrito por Jeremy Cunningham, Investment Director de Capital Group

La preocupación por la posibilidad de que se produzca una nueva crisis financiera ha provocado un aumento de la volatilidad en SVB Financial en Estados Unidos y la caída posterior de Credit Suisse, con la compra de emergencia por parte de UBS, provocaron la inestabilidad de los mercados. Los titulares de deuda se encontraron además con la eliminación por sorpresa de los bonos AT1 de Credit Suisse. Por otro lado, los bancos centrales han continuado combatiendo las elevadas tasas de inflación con nuevas subidas de tipos y el riesgo de recesión ha aumentado.

La deuda global de grado de inversión empezó bien el año, ofreciendo una rentabilidad positiva a pesar de estos problemas iniciales. En términos generales, los fundamentales de crédito parecen indicar que las compañías están en una situación bastante buena. Muchas han gestionado sus balances de forma conservadora y cuentan con buenos niveles de liquidez. Además, a pesar de las subidas de tipos de interés aprobadas el año pasado, los ratios de cobertura de tipos de interés continúan siendo relativamente favorables, gracias a la estructura de tipos fijos y a los largos plazos de vencimiento de los pasivos de las compañías. Dicho esto, el nivel absoluto de apalancamiento neto sigue siendo elevado, y es bastante probable que los fundamentales hayan alcanzado su nivel máximo. Los indicadores de crédito podrían debilitarse en los beneficios empresariales se reducen. Las rebajas de calificación también podrían aumentar como resultado de todo esto.

Estamos viendo un aumento de la dispersión de los diferenciales de crédito. Es decir, ha aumentado la gama de diferenciales del mercado. En nuestra opinión, el aumento de la dispersión refleja una mayor divergencia en el riesgo de crédito por emisor. De hecho pensamos que esta dispersión podría aumentar a medida que evoluciona el entorno macroeconómico y los fundamentales van adquiriendo mayor importancia. Esta situación nos favorece: somos una gestora activa, por lo que podemos desplegar nuestros amplios recursos con el fin de identificar oportunidades por desajustes en los precios y aprovechar así la dispersión.

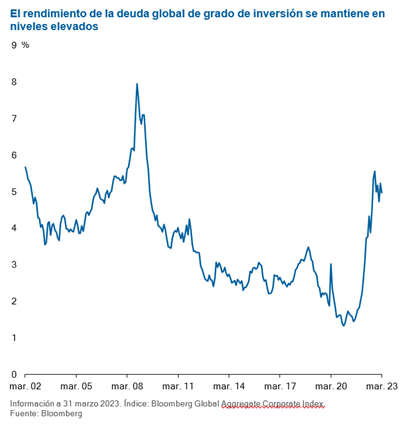

No obstante, los rendimientos del sector de deuda de grado de inversión siguen siendo elevados y, para los inversores a largo plazo interesados en la rentabilidad total, la deuda corporativa de grado de inversión puede ofrecer actualmente una vía de acceso atractiva que podría absorber la volatilidad a corto plazo si se mantiene la inversión a largo plazo.

Las rentabilidades obtenidas en el pasado no garantizan rentabilidades futuras. La información ofrecida no tiene carácter exhaustivo ni se propone ofrecer asesoramiento alguno.

La información contenida en este sitio web es de carácter general únicamente y no tiene en cuenta sus objetivos, situación financiera o necesidades. Asegúrese de leer la Guía de servicios financieros (FSG), la Declaración de divulgación del producto (PDS) y los Términos y condiciones que se pueden obtener en nuestro sitio web https://www.aetoscg.com.au, y comprender completamente los riesgos involucrados antes decidiendo adquirir cualquiera de los productos financieros enumerados en este sitio web.

AETOS Capital Group Pty Ltd está registrada en Australia (ACN 125 113 117; AFSL No. 313016) desde 2007 y es una subsidiaria de propiedad total de AETOS Capital Group Holdings Ltd, que lleva a cabo un negocio de servicios financieros en Australia, se limita a proporcionar los servicios financieros cubiertos por la licencia de servicios financieros de Australia.

El margen comercial FX y CFD conlleva un alto nivel de riesgo y puede no ser Apto para todos los inversores. Se recomienda encarecidamente buscar asesoramiento financiero independiente antes de tomar cualquier decisión de inversión.

Este comentario es propiedad de AETOS, y la copia, reproducción, redistribución y / o publicación de este material para cualquier propósito, en todo o en parte, sin se prohíbe el consentimiento previo por escrito de AETOS.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: La perspectiva parece poco clara

El Euro logró recuperar tracción y revertir la venta masiva del lunes. El Dólar estadounidense cotizó a la defensiva en medio del escepticismo en torno al comercio internacional. El IPC de EE.UU. perdió algo de impulso en abril. La atención ahora se centra en los precios de producción.

El GBP/USD rebota por un IPC débil, impulsando las apuestas de recortes de la Fed

La inflación general y subyacente más suave refuerza dos recortes de la Fed en 2025. El mercado laboral del Reino Unido se enfría a medida que el crecimiento salarial se desacelera al 5.6%.

El USD/JPY cae por debajo de 148.00 a pesar de la persistente incertidumbre sobre las perspectivas del BoJ

El USD/JPY retrocede después de registrar más del 2% de ganancias en la sesión anterior, cotizando alrededor de 147.90 el martes.

Estado de euforia en los mercados: Dólar imparable

En circunstancias como las actuales, se supone que el Dólar debería caer. Sin embargo, el Euro y la Libra esterlina esta vez sufren.

El Centinela Monetario: Se espera que Banxico reduzca su tasa de interés

Se espera que el Banco Central de México (Banxico) recorte sus tipos de interés en 50 puntos básicos esta semana.