El Oro cae por debajo de 3.300$ tras los sólidos datos estadounidenses

- El Oro cae por debajo de los 3.300$ tras datos económicos optimistas de EE.UU., los operadores se mantienen cautelosos ante la decisión de política monetaria de la Reserva Federal.

- Se espera ampliamente que la Reserva Federal mantenga las tasas de interés estables, pero la orientación futura sobre recortes de tasas es el principal motor del mercado.

- La demanda de refugio seguro sigue siendo moderada en medio de la relajación de las tensiones comerciales globales y la mejora del apetito por el riesgo.

El Oro (XAU/USD) atrae a los vendedores el miércoles, rondando la zona de 3.293$ durante la sesión de trading americana, con una caída de casi el 1.0% en el día. El metal amarillo está perdiendo terreno tras datos económicos de EE.UU. más fuertes de lo esperado. La relajación de las tensiones comerciales ha disminuido el atractivo del Oro como refugio seguro, manteniendo las ganancias bajo control. Sin embargo, un Dólar estadounidense (USD) más débil y un modesto retroceso en los rendimientos de los bonos del Tesoro están ofreciendo algo de soporte. Aún así, el sentimiento general de riesgo en los mercados está limitando el impulso alcista mientras los operadores se preparan para la decisión de política monetaria de la Reserva Federal (Fed), programada para el miércoles a las 18:00 GMT.

El Oro estuvo bajo presión la semana pasada, ya que la mejora del apetito por el riesgo, impulsada por una serie de acuerdos comerciales, redujo la demanda de activos de refugio seguro. El reciente acuerdo entre EE.UU. y la UE, que impone un arancel plano del 15% sobre una amplia gama de importaciones europeas, ha sumado optimismo al mercado de que las tensiones comerciales globales pueden estar disminuyendo. Anteriormente, Estados Unidos (EE.UU.) también alcanzó un acuerdo preliminar con Japón. Sumando al optimismo cauteloso, se están llevando a cabo negociaciones con Canadá, Corea del Sur y otros socios comerciales, con altas expectativas de que varios más acuerdos podrían finalizarse antes de la fecha límite del 1 de agosto el viernes.

Mientras tanto, las conversaciones comerciales entre EE.UU. y China concluyeron en Estocolmo el martes, con ambas partes comprometiéndose a mantener una comunicación abierta y a mantener la actual tregua arancelaria, que está programada para expirar el 12 de agosto. Si bien no se acordó una extensión formal, los negociadores describieron el tono como constructivo. Se espera que el presidente de EE.UU., Donald Trump, tome la decisión final sobre si extender la tregua, manteniendo a los mercados en modo de espera y observación.

De cara al futuro, un calendario económico estadounidense lleno de eventos está en el foco el miércoles. El día comienza con el informe de Cambio de Empleo ADP para julio, que proporciona una primera mirada a la salud del mercado laboral antes del informe de Nóminas No Agrícolas (NFP) más adelante en la semana. Esto es seguido por lecturas preliminares del Índice de Precios de Consumo Personal (PCE) subyacente y del Producto Interno Bruto (PIB) del segundo trimestre, ambos de los cuales ayudarán a dar forma a las expectativas en torno a la inflación y el crecimiento. Sin embargo, el principal foco de atención recae en la decisión de política monetaria de la Fed, seguida de la conferencia de prensa del presidente de la Fed, Jerome Powell, donde los inversores buscarán pistas sobre el futuro camino de las tasas de interés.

Movimientos del mercado: Ojos en la Fed, PIB y datos de empleo

- El rendimiento del bono del Tesoro estadounidense a 10 años se mantiene cerca del 4.33% el miércoles, estabilizándose tras una fuerte caída en la sesión anterior. Mientras tanto, el rendimiento a 30 años (US30Y) se cotiza alrededor del 4.86% mientras los inversores adoptan una postura cautelosa antes del anuncio de política de la Reserva Federal.

- El informe de Cambio de Empleo ADP para julio, publicado a las 12:15 GMT, mostró que el sector privado de EE.UU. añadió 104.000 empleos, superando las expectativas de un aumento de 78.000 y rebotando bruscamente desde la caída revisada de 33.000 en junio.

- La economía de EE.UU. creció un 3% anualizado en el segundo trimestre de 2025, recuperándose de una contracción del 0.5% en el primer trimestre y superando las expectativas de un aumento del 2.4%, según la estimación preliminar.

- La lectura preliminar del Índice de Precios de Consumo Personal (PCE) subyacente aumentó un 2.5% en comparación con el trimestre anterior, ligeramente por encima de las expectativas del 2.4%, aunque disminuyendo desde el 3.5% en el primer trimestre. Mientras tanto, el Índice de Precios del PIB se enfrió al 2.0%, por debajo de la estimación del 2.4%, mientras que la inflación general del PCE cayó al 2.1% desde el 3.7%, apuntando a tendencias de desinflación en curso.

- El presidente de EE.UU., Donald Trump, se pronunció sobre las cifras del PIB más fuertes de lo esperado del miércoles, publicando en Truth Social: "El PIB del 2T acaba de salir: 3%, ¡mucho mejor de lo esperado! 'Demasiado tarde' — ahora deben bajar la tasa. ¡Sin inflación! Dejen que la gente compre y refinancie sus casas." Si bien la Fed mantiene su postura de independencia y dependencia de los datos, tales comentarios pueden aumentar la atención sobre las declaraciones posteriores a la reunión del presidente de la Fed, Powell.

- Se espera que la Fed mantenga las tasas de interés sin cambios en 4.25%-4.50%. Sin embargo, el enfoque real estará en la orientación futura, ya que los mercados están cada vez más valorando un recorte de tasas para septiembre, con probabilidades que aumentan a alrededor del 65%, según CME FedWatch. Un tono dovish de la Fed podría pesar sobre el Dólar estadounidense y los rendimientos reales, ofreciendo un nuevo impulso alcista al XAU/USD. Por el contrario, si la Fed se opone a la valoración del mercado o señala que los recortes de tasas no son inminentes, el Oro podría tener dificultades para superar su rango reciente y podría caer más.

- Los datos del martes ofrecieron señales mixtas sobre la economía de EE.UU. El informe de Ofertas de Empleo JOLTS mostró que las vacantes disminuyeron en 275.000 a 7.437 millones en junio, señalando un enfriamiento gradual en la demanda laboral. Sin embargo, el Índice de Confianza del Consumidor del Conference Board aumentó a 97.2 en julio, desde 95.2 en junio y muy por encima de las expectativas de 95.4.

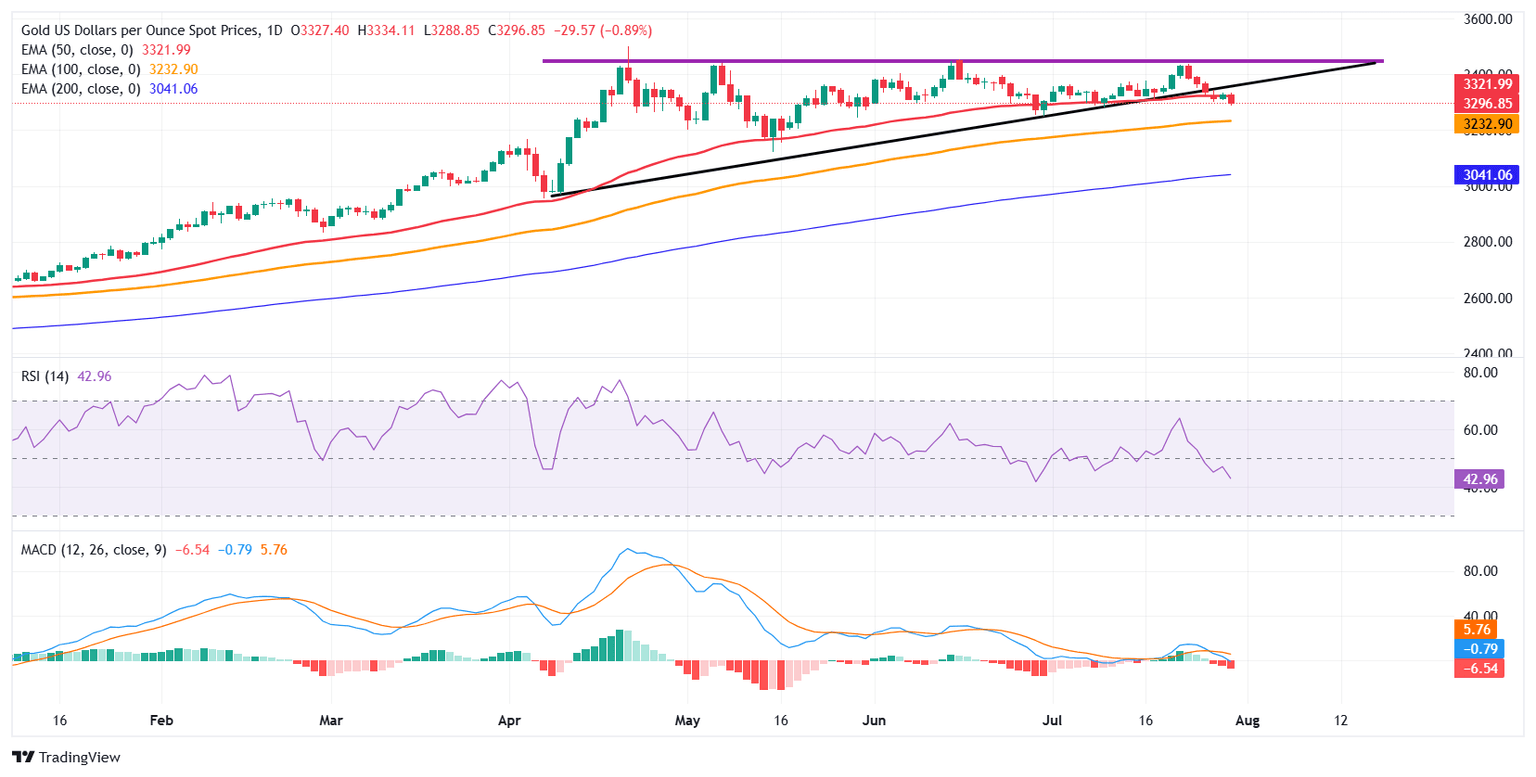

Análisis técnico: XAU/USD prueba soporte clave cerca de la EMA de 50 días antes de la Fed

Desde una perspectiva técnica, el XAU/USD está probando una zona de confluencia clave en el gráfico diario, donde la media móvil exponencial (EMA) de 50 días en 3.323,22$ se superpone con un soporte de línea de tendencia ascendente trazado desde los mínimos de marzo. Si bien el precio actualmente se cotiza marginalmente por debajo de la línea de tendencia ascendente, la ruptura carece de un fuerte impulso.

El metal se mantiene en una tendencia alcista más amplia, pero el impulso a corto plazo se ha debilitado, sugiriendo indecisión mientras los operadores esperan el próximo catalizador. Ese catalizador probablemente será la decisión de política monetaria de la Fed el miércoles. Una ruptura clara por encima de 3.350$ podría desencadenar una continuación alcista, mientras que una ruptura por debajo de la EMA de 50 días podría exponer la EMA de 100 días cerca de 3.233,71$.

Los indicadores de impulso se inclinan a la baja pero carecen de convicción. El Índice de Fuerza Relativa (RSI) ha caído por debajo de la marca neutral de 50, actualmente en 47, indicando un debilitamiento del impulso alcista con más espacio para entrar en territorio de sobreventa. El MACD también permanece en territorio negativo, con la línea de señal cruzando por encima de la línea MACD y el histograma imprimiendo pequeñas barras rojas, apuntando a una leve presión a la baja.

Indicador económico

Decisión de tipos de interés de la Fed

La Reserva Federal (Fed) delibera sobre política monetaria y toma una decisión sobre las tasas de interés en ocho reuniones preprogramadas al año. Tiene dos mandatos: mantener la inflación en el 2% y mantener el pleno empleo. Su principal herramienta para lograr esto es establecer las tasas de interés, tanto a las que presta a los bancos como a las que los bancos se prestan entre sí. Si decide subir las tasas, el Dólar estadounidense (USD) tiende a fortalecerse ya que atrae más entradas de capital extranjero. Si baja las tasas, tiende a debilitar el USD ya que el capital se drena hacia países que ofrecen mayores rendimientos. Si las tasas se mantienen sin cambios, la atención se centra en el tono de la declaración del Comité Federal de Mercado Abierto (FOMC), y si es de línea dura (expectativa de tasas de interés más altas en el futuro) o moderada (expectativa de tasas más bajas en el futuro).

Leer más.Próxima publicación: mié jul 30, 2025 18:00

Frecuencia: Irregular

Estimado: 4.5%

Previo: 4.5%

Fuente: Federal Reserve

Autor

Vishal Chaturvedi

FXStreet

Actualmente trabajo como analista de divisas y materias primas en FXStreet, donde cubro la evolución del mercado en tiempo real durante la sesión europea.