El Dólar estadounidense abre la semana con una nota suave después de que Trump elige una opción de línea dura para el puesto del Tesoro

- El Dólar estadounidense devuelve parte de las ganancias de la semana pasada al inicio de una semana acortada por el feriado de Acción de Gracias.

- El presidente electo Donald Trump ha nominado a Scott Bessent para el cargo de Secretario del Tesoro.

- El Índice del Dólar cae por debajo de 107.00 y busca soporte cerca de 106.70.

El Dólar estadounidense (USD) se desvanece casi un 1% al inicio de la semana después de que el presidente electo Donald Trump confirmara su nominación de Scott Bessent durante el fin de semana para Secretario del Tesoro en su próximo gabinete. Bessent es considerado un halcón fiscal, apuntando a un déficit presupuestario del 3% del PIB para 2028, mientras indica que apoya los planes de aranceles y recortes de impuestos. Los inversores parecen tomar esta nominación como ligeramente positiva, ya que alivia algunas preocupaciones sobre el impacto de los planes fiscales de Trump.

El calendario económico de EE.UU. enfrenta una semana un tanto extraña con el feriado público del jueves por Acción de Gracias. Todos los datos de EE.UU. para el jueves y viernes se han trasladado al miércoles, con el Índice de Precios del Gasto en Consumo Personal (PCE) de octubre, la segunda estimación del Producto Interior Bruto (PIB) del tercer trimestre de EE.UU. y las solicitudes semanales de desempleo como los puntos de datos más influyentes. Un comienzo bastante suave para este lunes con el Índice de Actividad Nacional de la Fed de Chicago para octubre y el Índice de Negocios Manufactureros de la Fed de Dallas para noviembre programados.

Resumen diario de los mercados: EE.UU. ya en modo Acción de Gracias

- El calendario del lunes comenzó con el Índice de Actividad Nacional de la Fed de Chicago para octubre. La cifra actual fue de -0.4 frente a la cifra del mes anterior de -0.28.

- El Índice de Negocios Manufactureros de la Fed de Dallas para noviembre ha subido a -2.7, desde la lectura de octubre de -3.

- Las acciones están en verde en todo el mundo. Los índices japoneses ya cerraron al alza en el día, con ganancias cercanas al 1% en promedio. Las acciones europeas y los futuros de EE.UU. tienen un tono positivo, subiendo alrededor del 0,50% en promedio.

- La herramienta CME FedWatch está valorando otra reducción de tasas de 25 puntos básicos (pbs) por parte de la Fed en la reunión del 18 de diciembre con un 56,1%. Hay un 43,9% de probabilidad de que las tasas se mantengan sin cambios.

- La tasa de referencia a 10 años de EE.UU. cotiza a 4,29%, alejándose aún más del máximo registrado hace dos semanas en 4,50%.

Análisis Técnico del Índice del Dólar DXY: Apetito de riesgo para Acción de Gracias

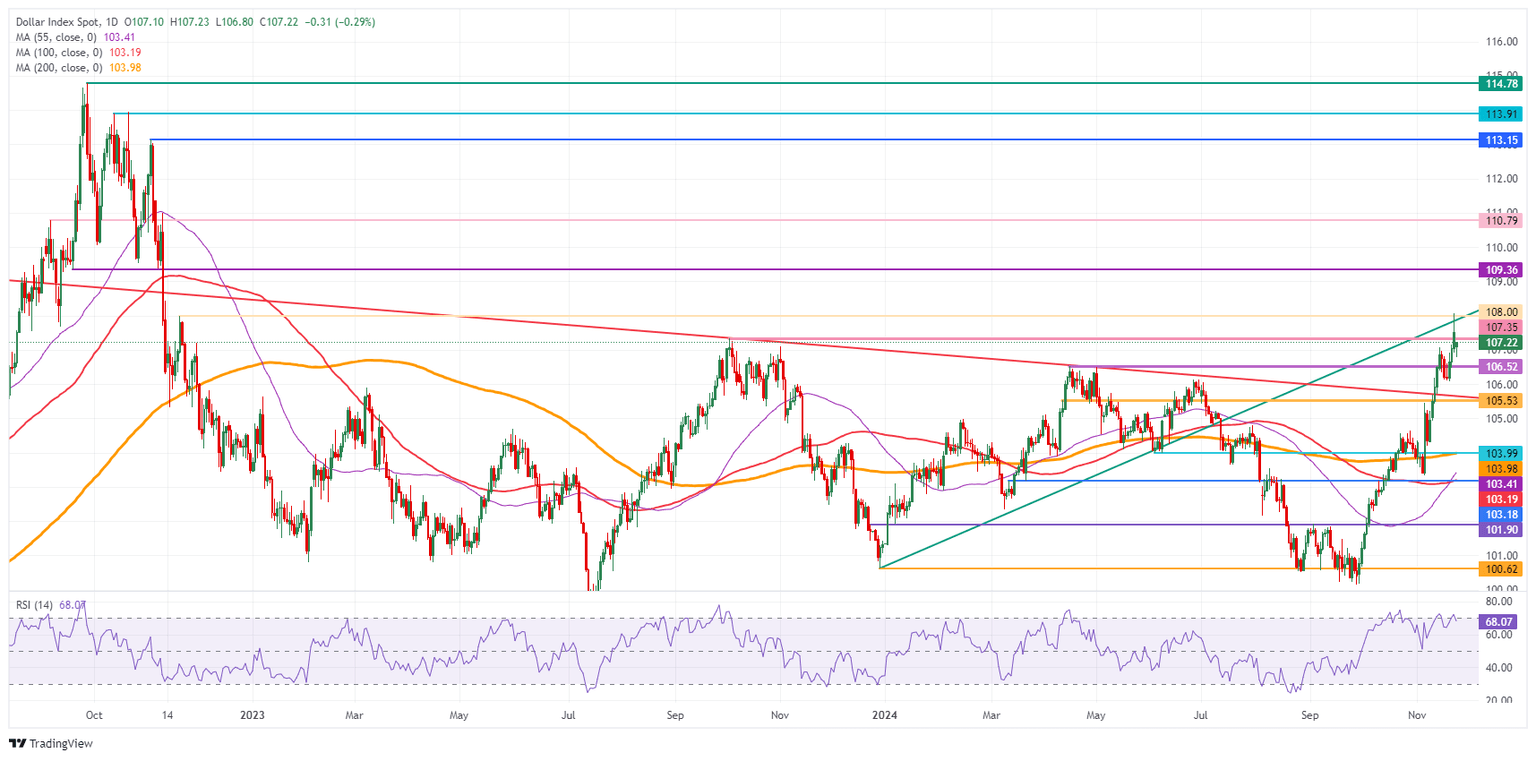

El Índice del Dólar estadounidense (DXY) se relajó un poco durante la sesión de negociación asiática tras la nominación de Scott Bessent por parte del presidente electo Donald Trump para el puesto del Tesoro. Podría estar ocurriendo una reacción inicial ya que esta debilidad ha sido completamente borrada y podría ver al DXY avanzar más. Al alza, 107.35 sigue siendo clave antes de buscar cualquier nivel por encima de 108.00.

El nuevo máximo de dos años en 108.07 visto el 22 de noviembre es el primer nivel a vencer a continuación. Más arriba, el gran nivel de 109.00 es el siguiente en la línea a observar. El soporte de octubre de 2023 en 109.36 es ciertamente un nivel a tener en cuenta en la parte superior.

El soporte se encuentra alrededor de 106.52, el doble techo de mayo. Un poco más abajo, el pivotal 105.53 (máximo del 11 de abril) debería evitar cualquier caída hacia 104.00. Si el DXY cae hasta 104.00, la gran cifra y la media móvil simple de 200 días en 103.98 deberían atrapar cualquier formación de cuchillo cayendo.

Índice del Dólar estadounidense: Gráfico Diario

El PIB FAQs

El Producto Interior Bruto (PIB) de un país mide la tasa de crecimiento de su economía durante un periodo de tiempo determinado, normalmente un trimestre. Las cifras más fiables son las que comparan el PIB con el trimestre anterior (por ejemplo, el segundo trimestre de 2023 con el primero de 2023) o con el mismo periodo del año anterior (por ejemplo, el segundo trimestre de 2023 con el segundo de 2022).

Las cifras trimestrales anualizadas del PIB extrapolan la tasa de crecimiento del trimestre como si fuera constante para el resto del año. Sin embargo, pueden ser engañosas si las perturbaciones temporales afectan al crecimiento en un trimestre pero es poco probable que duren todo el año, como ocurrió en el primer trimestre de 2020 con el estallido de la pandemia de coronavirus, cuando el crecimiento se desplomó.

Un resultado del PIB más alto suele ser positivo para la moneda de una nación, ya que refleja una economía en crecimiento, que tiene más probabilidades de producir bienes y servicios que puedan exportarse, así como de atraer una mayor inversión extranjera. Del mismo modo, cuando el PIB cae suele ser negativo para la moneda.

Cuando una economía crece, la gente tiende a gastar más, lo que provoca inflación. El banco central del país tiene entonces que subir los tipos de interés para combatir la inflación, con el efecto secundario de atraer más entradas de capital de inversores mundiales, lo que ayuda a la apreciación de la moneda local.

Cuando una economía crece y el PIB aumenta, la gente tiende a gastar más, lo que provoca inflación. Entonces, el banco central del país tiene que subir los tipos de interés para combatir la inflación. Unos tipos de interés más altos son negativos para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a colocar el dinero en una cuenta de depósito en efectivo. Por lo tanto, una mayor tasa de crecimiento del PIB suele ser un factor bajista para el precio del Oro.

Autor

Filip L.

FXStreet

Ex operador y ex comercial de ventas de Forex con ING, experto en Trade Execution.