- La debilidad de la economía, unida a varios recortes de tipos por parte de la Fed de aquí a finales de año, debería permitir a los bancos centrales de Chile y México bajar sus tipos de interés oficiales entre 25 y 50 puntos básicos durante el resto de este año.

La inflación ha sorprendido recientemente al alza en Brasil, Chile y México. El aumento de las tasas de inflación reales ya ha elevado las expectativas de inflación en Brasil y Chile. En Brasil, el dinamismo de la actividad y la incertidumbre fiscal mantendrán probablemente elevadas las expectativas de inflación. En Chile, la debilidad de la economía debería contrarrestar el impacto de la subida del precio de la electricidad. En México, el aumento de los precios de los alimentos ha sido el culpable, en medio de una desaceleración más rápida de lo esperado. Para el resto de 2024, esperamos respuestas divergentes por parte de los bancos centrales, con nuevos recortes de tipos en México y Chile, y un mantenimiento en Brasil.

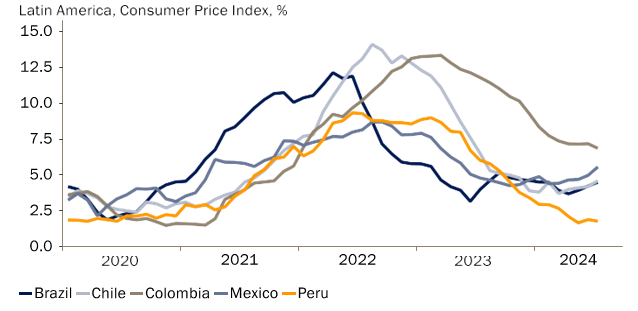

Los caminos de la inflación han tomado diferentes sendas en América Latina. Tras un periodo de desinflación más rápida de lo previsto, las tasas de inflación han repuntado recientemente en Brasil, Chile y México (Gráfico 1). Perú es el único país que ha mantenido su tasa de inflación en el objetivo. La desinflación de Colombia empezó más tarde que la de sus homólogos y se espera que continúe.

Gráfico 1: Patrones divergentes de la inflación en América Latina

Fuente: Macrobond, Banco J. Safra Sarasin, 20.08.2024

Las expectativas de inflación han aumentado fuertemente en Brasil y ligeramente en Chile

Las expectativas de inflación de Brasil han aumentado decididamente hasta sus máximos de 2023. Aunque parte de este aumento se debe a la mayor inflación real, es probable que gran parte se deba a la incertidumbre fiscal sobre si el Gobierno será capaz de alcanzar los resultados fiscales de 2024 en línea con sus objetivos. En Chile, el repunte de la inflación se debió al aumento de los precios administrativos (electricidad), que se ha transmitido a las expectativas de inflación a 12 meses vista (Gráfico 3). La última aceleración de la inflación en México se debió a la subida de los precios de los alimentos crudos. No se ha traducido en un aumento de las expectativas de inflación.

Gráfico 3: Las expectativas de inflación a un año vista han repuntado en Chile

-638604455932995579.png)

Fuente: Macrobond, Banco J. Safra Sarasin, 20.08.2024

Aunque parte de la reciente aceleración de los precios en Brasil se debió a un aumento del precio de la gasolina, la robusta actividad en Brasil significa que la inflación impulsada por la demanda también podría ser parte de la explicación (Gráfico 5). Esto contrasta con la situación de Chile y México. El PIB de Chile se contrajo un 0,6% intertrimestral en el segundo trimestre. El PIB de México se estancó en el segundo trimestre, pero los últimos indicadores de actividad económica sugieren que la economía ha seguido deteriorándose ( Gráfico 6).

Gráfico 5: La sólida actividad de Brasil implica cierta presión de la demanda

-638604456739276694.png)

Fuente: Macrobond, Banco J. Safra Sarasin, 20.08.2024

Gráfico 6: La ralentización de México debería atenuar las presiones inflacionistas

-638604457263074438.png)

Source: Macrobond, Bank J. Safra Sarasin, 20.08.2024

Fuente: Macrobond, Banco J. Safra Sarasin, 20.08.2024

La debilidad de la economía, unida a varios recortes de tipos por parte de la Fed de aquí a finales de año, debería permitir a los bancos centrales de Chile y México bajar sus tipos de interés oficiales entre 25 y 50 puntos básicos durante el resto de este año. Es probable que los recortes de tipos de la Reserva Federal respalden el mantenimiento del Banco Central de Brasil hasta 2024. Aunque ha sugerido abiertamente que podría haber motivos para subir el tipo de interés oficial, es probable que eso sólo ocurra si los resultados fiscales son peores de lo esperado.

La información contenida en este documento se proporciona únicamente con fines informativos y no constituye en modo alguno una oferta o invitación a invertir, ni un asesoramiento de inversión, ni una recomendación sobre ninguna inversión específica. La información, las opiniones y las cifras se consideran fundadas o precisas. La información no tiene valor contractual, está sujeta a cambios y puede diferir de las opiniones de otros profesionales de la inversión.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: Una corrección técnica sigue siendo probable

El Euro subió a nuevos máximos más allá de la barrera de 1.1800 el martes. El Dólar estadounidense se recuperó de mínimos de varios años anteriores. La presidenta del BCE, Lagarde, dijo que el banco necesita mantenerse extremadamente vigilante sobre la inflación.

GBP/USD Pronóstico: La Libra podría extender su caída si falla el soporte de 1.3650

El GBP/USD corrige a la baja y cotiza en torno a 1.3700 el lunes después de ganar alrededor del 2% la semana pasada. La perspectiva técnica del par apunta a una pérdida de impulso alcista a corto plazo

El Yen sube a máximos de dos semanas mientras el Dólar se debilita ante la persistencia de las tensiones comerciales

El USD/JPY cae hacia 143.00 a medida que la debilidad general del Dólar estadounidense impulsa las ganancias del Yen.

Siete datos fundamentales para la semana: Foco en el empleo de EE.UU. y en las conversaciones comerciales

Las Nóminas no Agrícolas de EE.UU. se adelantan al jueves y compiten con los acuerdos comerciales y el Foro de Bancos Centrales.

Previa del Foro del BCE: Se espera que los principales banqueros centrales del mundo arrojen luz sobre las tasas de interés

La divergencia en la política monetaria reciente entre la Fed, el BCE, el BoE y el BoJ hace que el evento sea particularmente interesante.