Vista previa de la Fed: ¿Temiendo a los mercados o impulsando el estímulo de Biden? Tres escenarios

- La Reserva Federal está dispuesta a dejar sin cambios su plan de compra de bonos y señalar una mano firme.

- Los mercados bursátiles pueden sufrir si el presidente de la Fed, Jerome Powell, advierte sobre ellos.

- Al pedir un estímulo fiscal, el banco central puede insinuar que está listo para acumular deuda, impulsando los mercados bursátiles.

Ha llegado el invierno, es más oscuro de lo que se pensaba, pero la primavera también está en camino. ¿La Reserva Federal se centrará en el sombrío deterioro económico o se mantendrá optimista sobre el futuro cercano e incluso advertirá sobre los excesos? La respuesta está destinada a sacudir todos los mercados.

Aquí hay tres escenarios para la primera decisión de la Fed de 2021.

1) Juega el juego de la espera

El banco central dejará la tasa de interés sin cambios cerca de cero y también mantendrá su plan de compra de bonos en alrededor de 120 mil millones de dólares / mes, como señaló Jerome Powell en apariciones recientes. También puede negarse a proporcionar nuevas pistas sobre cambios en la política monetaria, apegándose a un guión condicional.

En este escenario, que tiene la probabilidad más alta, los mercados bursátiles pueden retroceder después de sus recientes ganancias y es poco probable que el dólar estadounidense haga olas sustanciales. Sin embargo, Powell puede dar pistas sobre las cifras de crecimiento del jueves.

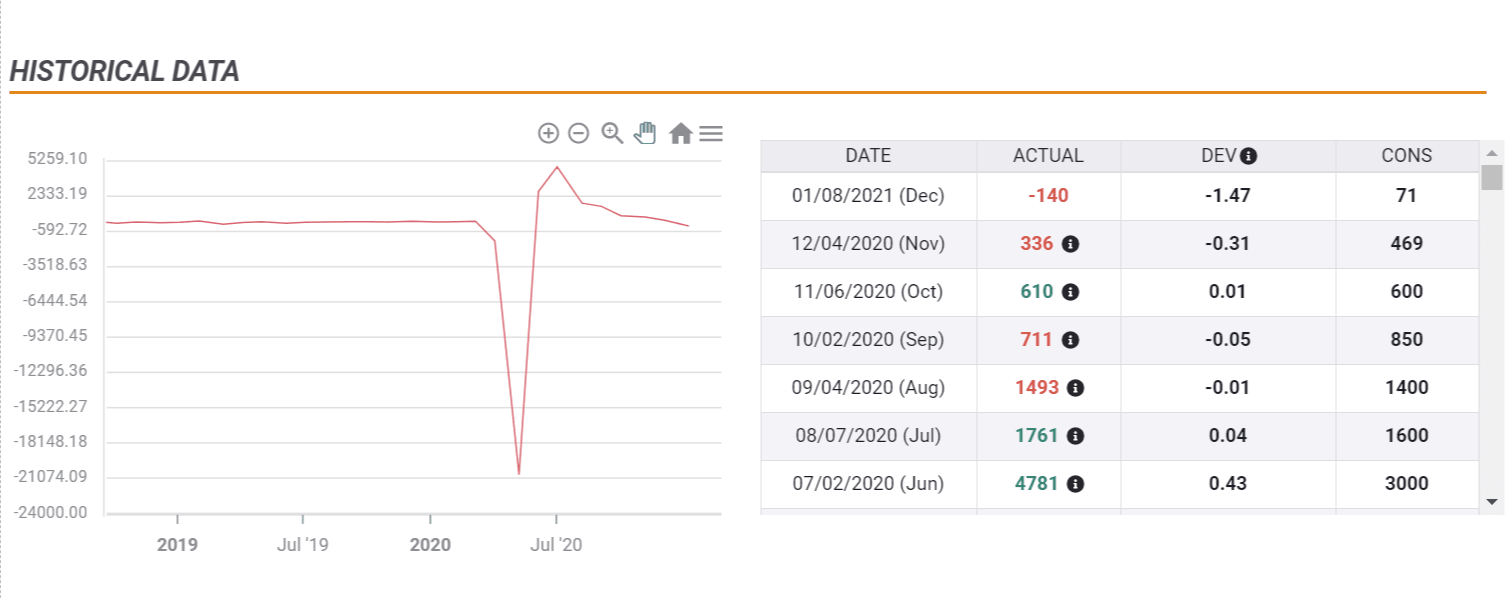

Si el presidente de la Fed dice que los datos recientes fueron algo decepcionantes, los inversores pueden concluir que los datos del producto interior bruto PIB del cuarto trimestre no cumplieron con las estimaciones. Las ventas minoristas, las solicitudes iniciales de desempleo y las nóminas no agrícolas NFP ya llegaron por debajo de las estimaciones. El último NFP mostró la primera contracción en el mercado laboral desde la primavera, y la Fed puede estar preocupada de no cumplir con su mandato de empleo.

Fuente: FXStreet

Si Powell dice que la debilidad actual, resultado del resurgimiento del coronavirus en otoño e invierno, fue la esperada, los inversores pueden esperar que el PIB alcance o incluso supere las estimaciones.

2) Temiendo los mercados

La prensa financiera ha destacado recientemente que los inversores minoristas tienen acumulación de varias acciones como Gamestop, Churchill y otras. También existen temores sobre valoraciones exuberantes de empresas más establecidas como Tesla o incluso valoraciones banales de gigantes tecnológicos. La pandemia ha puesto el trading de acciones en primer plano.

Si bien es poco probable que la declaración de la Fed se refiera al mercado bursátil, es probable que los periodistas le pregunten a Powell sobre sus pensamientos y, si muestra algunas preocupaciones, los mercados podrían sufrir. Serviría como una pista de que la Fed no siempre estará allí para respaldar las "condiciones financieras favorables". Al pellizcar en los mercados, la Fed puede estar evitando una posible burbuja.

Dado que la generosidad de los bancos centrales es el impulsor fundamental de los mercados bursátiles, cualquier indicio de que la Fed no esté dispuesta a seguir imprimiendo dinero por temor a las burbujas los haría caer. El dólar estadounidense de refugio seguro se beneficiaría enormemente en tal escenario. El dólar no ha sido capaz de realizar una recuperación significativa y una pista de la Fed podría encender la chispa de un movimiento hacia el "rey del efectivo".

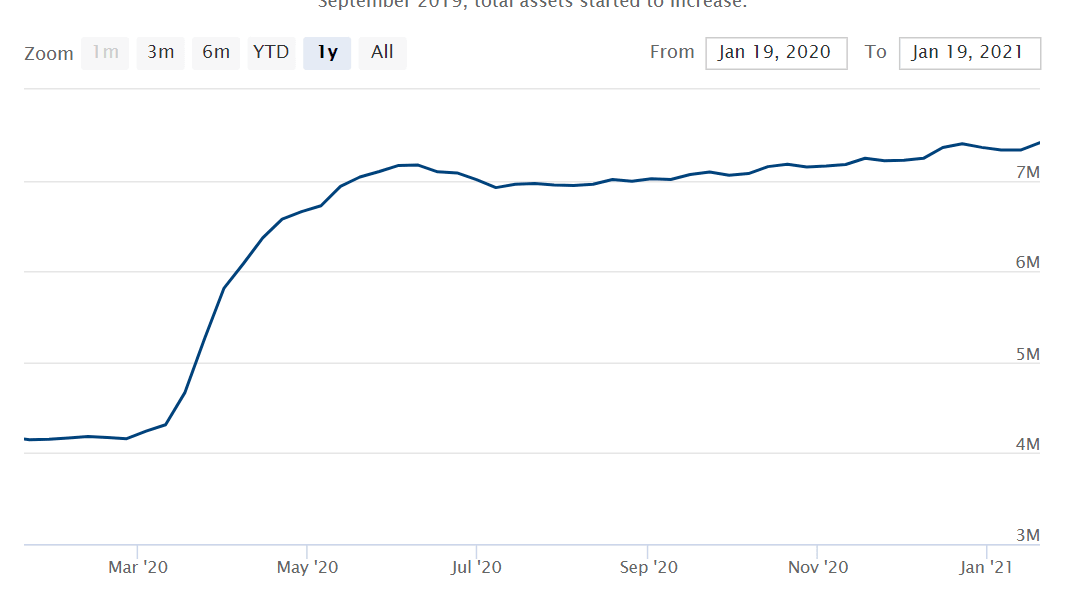

La Fed agregó unos 3 billones de dólares a su balance en 2020:

Fuente: Reserva Federal

Tal escenario también estaría respaldado por la esperanza de que las vacunas para el COVID-19 permitan una recuperación sólida en la segunda mitad de 2021, algo que la Fed ha predicho de manera consistente.

3) Powell respalda el impulso de Biden

El presidente Joe Biden está presionando por un paquete de estímulo de 1.9 billones de dólares. Si bien dijo públicamente que está listo para negociar, también es consciente del alto precio y transmitió un sentido de urgencia, insinuando que los demócratas podrían hacerlo solos.

Incluso si el paquete final de ayuda al coronavirus es de solo 1.5 billones de dólares, el gobierno necesitará encontrar fondos para esta deuda adicional. ¿Hay suficiente dinero en los mercados para hacerse con los bonos del Tesoro? La Reserva Federal puede terminar con cualquier duda comprometiéndose indirectamente a hacerse con una parte significativa de los bonos recién subastados.

Es poco probable que Powell diga eso directamente, pero podría insinuar que no se tolerará un aumento sustancial en los rendimientos de los bonos, como resultado de una alta emisión de deuda. Hasta ahora, el banco central ha visto el aumento de los rendimientos a diez años por encima del 1% como una señal alcista para la economía. Sin embargo, en algún momento, las tasas de interés a largo plazo harían que las condiciones financieras fueran desfavorables.

Al mantener la puerta abierta para aumentar el programa de compra de bonos de la Fed, los mercados bursátiles reaccionarían positivamente, y también lo haría el oro. El dólar estadounidense de refugio seguro sufriría otra caída en medio de las perspectivas de que el dólar recién acuñado fluiría fuera de Estados Unidos en busca de activos de mayor riesgo.

Conclusión

Si bien el banco central más poderoso del mundo está dispuesto a dejar su política monetaria sin cambios, sin duda puede sacudir los mercados al señalar sus próximos cambios en su programa de compra de bonos.

Ver: Cinco factores que moverán al dólar estadounidense en 2021 y no necesariamente a la baja

Autor

Yohay Elam

FXStreet

Yohay Elam es el último analista en unirse al equipo de FXStreet.