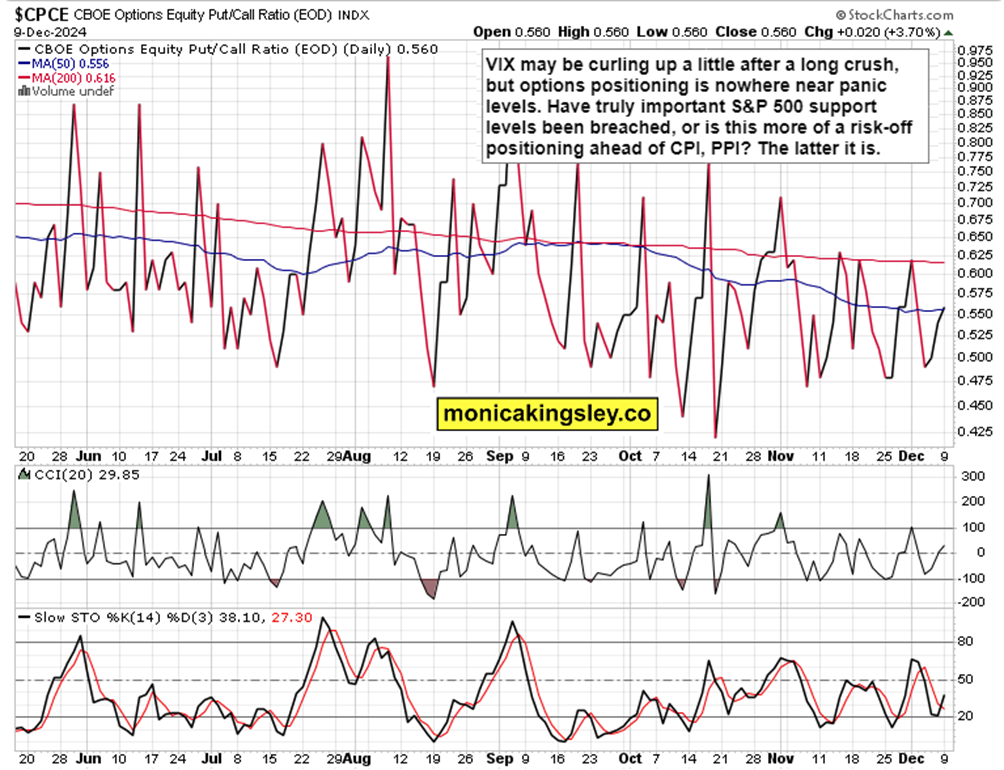

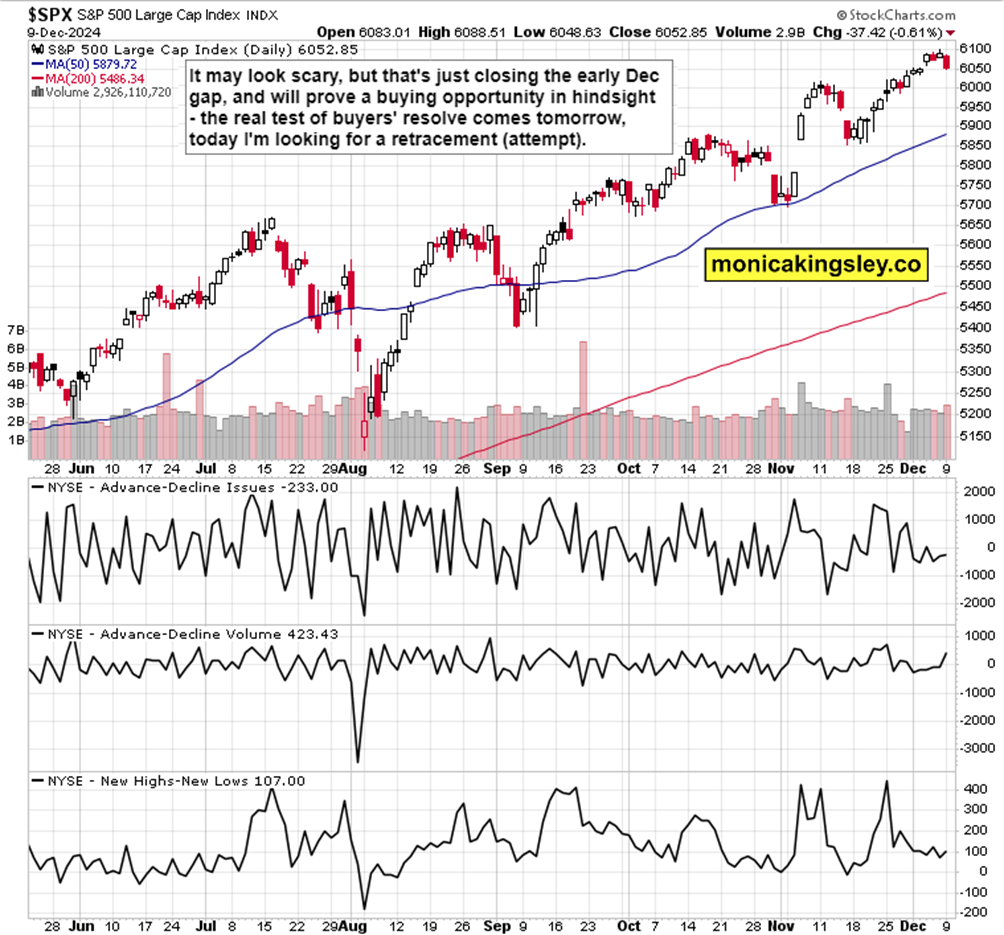

El S&P 500 intentó abrir con una nota fuerte, pero al igual que el viernes, cayó a través de mi soporte alto en los 6.080. ¿Es esto una cancelación del rally de Navidad? No lo creo, lo tomo como un posicionamiento cauteloso para los próximos datos de inflación, como se puede ver en el gráfico de la relación put-to-call presentado al final de esta parte introductoria.

Sin embargo, hay mucho más que cubrir más allá del panorama general en todas las clases de activos que expuse en el video de ayer: comencemos citando un extenso análisis del fin de semana y luego actualizándolo con rendimientos (mi objetivo a 10 años revisado), China y Bitcoin, por nombrar solo tres claves (las ganancias de ORCL no levantaron tanto al NDX por sí solas).

(…) mantener el dedo en el pulso es muy importante, y el viernes trajo datos de empleo muy decentes junto con revisiones anteriores al alza que fueron (correctamente) interpretadas como una economía estadounidense fuerte (buena para el consumidor, también me gustan los últimos datos de confianza del consumidor), y estos no hicieron que los rendimientos subieran (más expectativas de recortes de tasas de la Fed incluso cuando estamos al final de los tiempos desinflacionarios).

Dado el reciente comentario positivo de Powell sobre Bitcoin, no es tan difícil imaginar que las tasas se reducirían con la hoja de parra de los precios decrecientes del petróleo y el gas, sin importar que la desinflación esté en su punto álgido y la manufactura finalmente se acerque a territorio expansivo. Sin embargo, son los rendimientos crecientes los que finalmente extinguirían la aceleración económica que pronto será evidente; por ahora, los precios bajos y decrecientes del petróleo sirven como un colchón y estímulo para el consumidor y las empresas (es casi como un recorte de tasas, excepto que la Fed no puede imprimir barriles de petróleo). Otros datos de apoyo de un buen Q1 2025 para la economía real son el aumento de las ventas de automóviles y el optimismo del sentimiento del consumidor que se traduce en ventas minoristas.

El IPC, simplemente no sé cómo puede llegar caliente considerando que el petróleo y el gas han bajado durante el período de informe, y probablemente el alquiler, los servicios financieros y otros no lo compensarán. La desinflación ha sido obstinadamente inamovible durante aproximadamente medio año, y hubo un modesto repunte recientemente, no lo suficiente como para llamar a un cambio de tendencia, lo cual se ve un poco más claramente en el IPP. Aún así, las probabilidades de recorte de tasas han continuado en la dirección de los NFP del viernes, ignorando los datos fuertes y clamando por más recortes.

Sin embargo, los datos de baja inflación de China aumentan las preocupaciones de deflación, y el último compromiso del CCP de aumentar la financiación del déficit es lo que impulsará como mínimo las acciones de China hoy (las materias primas dudan un poco). Ya había afectado a todos los activos reales ayer, cambiando los gráficos significativamente (los gráficos se ajustan a cambios macro significativos, no al revés), eso es un factor alcista en general a tener en cuenta.

Por último, pero no menos importante, el Bitcoin sigue luchando por debajo de los 100.000$, con un sesgo correctivo (esa divergencia bajista en el gráfico de 4 horas se materializó), y representó un comercio cauteloso antes del IPC: el soporte de ES 6.082 convertido en resistencia (elegí deliberadamente una cifra un poco más baja en los 80) puede ser probado nuevamente en la sesión de hoy. La verdadera prueba de desafiar los datos del IPC ligeramente decepcionantes llega mañana.

Pasemos directamente a los gráficos (todos cortesía de www.stockcharts.com): el artículo completo de hoy contiene 3 más de ellos, con comentarios.

S&P 500 y Nasdaq

El verdadero soporte está en la zona de 6.055, y estoy deseando ver el grado en que los últimos líderes (eso es tecnología, discrecionales, comunicaciones sobre todo) regresan, y qué tan bien siguen los financieros e industriales. Este no es el tope del rally de Navidad, pero no espero ningún superación de los 6.092 en un cierre hoy. El posicionamiento para los datos de inflación manda.

Todos los ensayos, investigaciones e información representan análisis y opiniones de Monica Kingsley que se basan en los datos disponibles y más recientes. A pesar de una cuidadosa investigación y mejores esfuerzos, puede resultar incorrecto y estar sujeto a cambios con o sin previo aviso. Monica Kingsley no garantiza la exactitud o exhaustividad de los datos o la información reportada. Su contenido tiene fines educativos y no debe considerarse como un consejo ni interpretarse como una recomendación de ningún tipo. Los futuros, acciones y opciones son instrumentos financieros que no son adecuados para todos los inversores. Tenga en cuenta que invierte bajo su propio riesgo. Monica Kingsley no es una asesora de valores registrada. Al leer sus escritos, usted acepta que ella no será responsable de las decisiones que tome. Invertir, comerciar y especular en los mercados financieros puede implicar un alto riesgo de pérdida. Monica Kingsley puede tener una posición corta o larga en cualquier valor, incluidos los mencionados en sus escritos, y puede realizar compras y/o ventas adicionales de esos valores sin previo aviso.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico de Precio: Los compradores apuntan a 1.1900

El EUR/USD mantiene ganancias cerca de máximos de varios años, cotizando alrededor de 1.1800 y dirigiéndose hacia el máximo de septiembre de 2021 de 1.1908. El par está en riesgo de corregir condiciones de sobrecompra, pero aún son probables máximos más altos.

GBP/USD Pronóstico: La Libra podría extender su caída si falla el soporte de 1.3650

El GBP/USD corrige a la baja y cotiza en torno a 1.3700 el lunes después de ganar alrededor del 2% la semana pasada. La perspectiva técnica del par apunta a una pérdida de impulso alcista a corto plazo

El Yen sube a máximos de dos semanas mientras el Dólar se debilita ante la persistencia de las tensiones comerciales

El USD/JPY cae hacia 143.00 a medida que la debilidad general del Dólar estadounidense impulsa las ganancias del Yen.

Siete datos fundamentales para la semana: Foco en el empleo de EE.UU. y en las conversaciones comerciales

Las Nóminas no Agrícolas de EE.UU. se adelantan al jueves y compiten con los acuerdos comerciales y el Foro de Bancos Centrales.

Previa del Foro del BCE: Se espera que los principales banqueros centrales del mundo arrojen luz sobre las tasas de interés

La divergencia en la política monetaria reciente entre la Fed, el BCE, el BoE y el BoJ hace que el evento sea particularmente interesante.