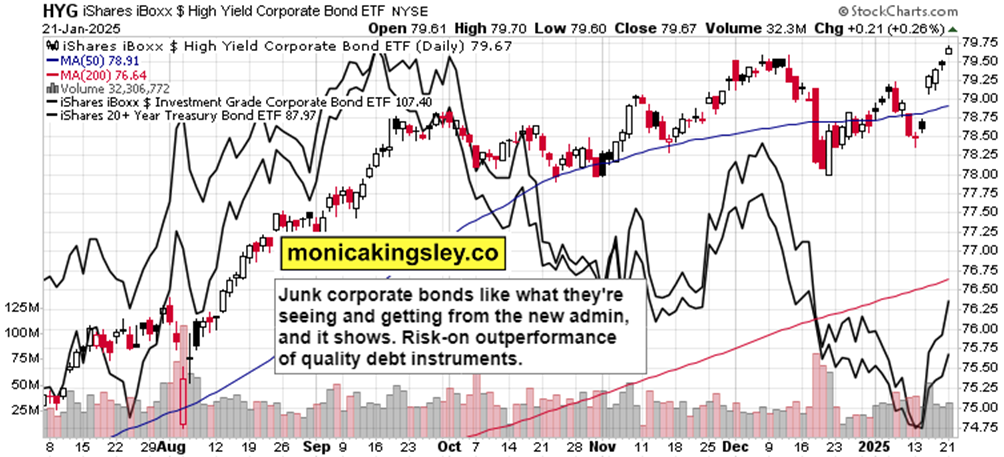

El S&P 500 continuó en mi camino alcista previsto, la amplitud del mercado se amplió de manera deseablemente saludable, y para todos los cambios macro (políticos) y fundamentales (no se trata solo de iniciativas de IA y centros de datos, e infraestructura eléctrica – piensa también en la mezcla energética y cómo he estado hablando del regreso de la energía nuclear (el acuerdo de MSFT en otoño es un ejemplo), y el gas natural se está perfilando como combustible de transición gracias a su fiabilidad y disponibilidad en los Estados Unidos. Muchos más detalles premium a continuación.

Lo importante es que el regreso de la venta masiva del FOMC de diciembre está progresando bien, y el S&P 500 sigue liderando como debería (ya por encima de ese nivel de venta masiva del miércoles), y el Russell 2000 no está muy lejos del Nasdaq en ese aspecto. En pocas palabras, todavía se trata de los financieros y los tan promocionados industriales que finalmente reflejan la fortaleza del USD, con más matices cubiertos a continuación. ¡Mira el video práctico de hoy!

El extracto del extenso análisis de ayer también se repite hoy:

(…) Otro factor de riesgo es el aumento del Bitcoin y otras criptomonedas (incluyendo a MSTR que lentamente está ganando velocidad) – por supuesto antes de la moneda de Trump o Melania. El S&P 500 con metales preciosos cotizando en los mercados europeos el lunes (presta atención a la retirada de los rendimientos de los bonos que envían al USD un poco más bajo) confirman la posición de riesgo y las expectativas optimistas de la nueva administración que comienza con buen pie. El oro también está subiendo, y el viernes fue solo una pausa diaria en una subida muy inacabada, que sigue siendo muy ordenada – y como se dijo, continúa a principios de la semana.

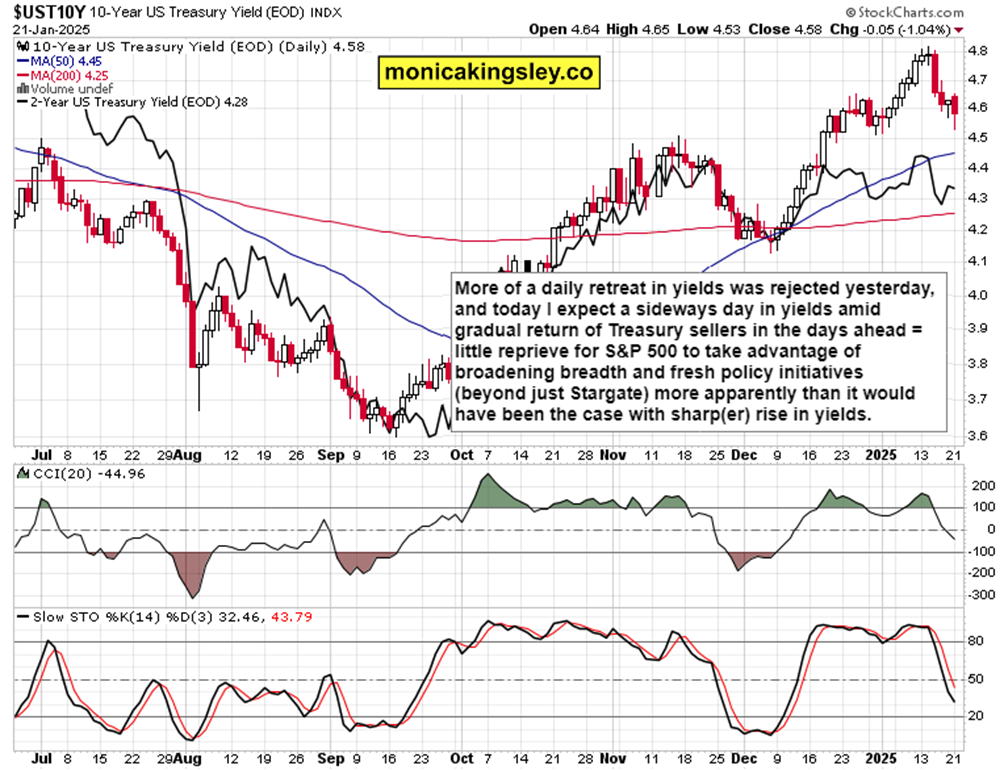

Por supuesto, el mercado clave a observar son los bonos – el video de hoy pregunta si continuará el aumento de los rendimientos, y por qué exactamente están subiendo los rendimientos. ¿Ya revisaste el extenso video del sábado que cubre mucho más allá de esta pregunta? – hazlo por favor, ya que profundizo en muchos activos!

En semanas anteriores, escribí sobre la próxima aceleración de la economía real (la manufactura es una parte mucho más pequeña de la economía que los servicios), la lenta mejora en la productividad, la desregulación que impulsa las ganancias corporativas más adelante en el año y también sobre la inflación persistente que se transforma en expectativas de inflación crecientes (hasta ahora no desancladas) como impulsores del ascenso de los rendimientos. No olvides la situación de la deuda nacional, los déficits fiscales con o sin considerar la parte del presupuesto de defensa.

Agrega la última serie de recortes de la Fed, que desde el inicio de pánico de 50 pb en septiembre ha llevado a lo que pedí que llevara – al aumento contraintuitivo de los rendimientos. Tales son las semillas de la revuelta del mercado de bonos, ya que se perciben como encendidas en fuegos inflacionarios en el futuro – y eso es lo que probablemente veremos para finales del segundo trimestre de 2025. Teniendo el poder de obligar a la Fed a retroceder en la reducción del balance, los vigilantes de bonos pueden hacer que vuelva como comprador (¿control de la curva de rendimiento más adelante? Queda por ver).

Por lo tanto, a principios de otoño, pedí que el rendimiento a 10 años superara el 5% con facilidad – estamos llegando lentamente allí.

Por ahora, el ritmo del ascenso de los rendimientos se ralentizará, pero el rendimiento a 10 años por encima del 5% – 5.25% representa el riesgo de corrección más claro para el S&P 500, pero aún no estamos allí en lo más mínimo.

Hoy te traigo análisis de metales preciosos y petróleo crudo que las Señales de Trading están recibiendo con cobertura adicional – nota cómo estos también se alinean con los movimientos actuales de riesgo en acciones y criptomonedas antes de los movimientos mayores inducidos por expectativas de inflación en activos reales (excepto el oro, pero he estado en su camino alcista últimamente para ti).

Todos los ensayos, investigaciones e información representan análisis y opiniones de Monica Kingsley que se basan en los datos disponibles y más recientes. A pesar de una cuidadosa investigación y mejores esfuerzos, puede resultar incorrecto y estar sujeto a cambios con o sin previo aviso. Monica Kingsley no garantiza la exactitud o exhaustividad de los datos o la información reportada. Su contenido tiene fines educativos y no debe considerarse como un consejo ni interpretarse como una recomendación de ningún tipo. Los futuros, acciones y opciones son instrumentos financieros que no son adecuados para todos los inversores. Tenga en cuenta que invierte bajo su propio riesgo. Monica Kingsley no es una asesora de valores registrada. Al leer sus escritos, usted acepta que ella no será responsable de las decisiones que tome. Invertir, comerciar y especular en los mercados financieros puede implicar un alto riesgo de pérdida. Monica Kingsley puede tener una posición corta o larga en cualquier valor, incluidos los mencionados en sus escritos, y puede realizar compras y/o ventas adicionales de esos valores sin previo aviso.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: Una corrección técnica sigue siendo probable

El Euro subió a nuevos máximos más allá de 1.1800 el martes. El Dólar estadounidense se recuperó de mínimos de varios años anteriores. La presidenta del BCE, Lagarde, dijo que el banco necesita mantenerse extremadamente vigilante sobre la inflación.

GBP/USD Pronóstico: La Libra podría extender su caída si falla el soporte de 1.3650

El GBP/USD corrige a la baja y cotiza en torno a 1.3700 el lunes después de ganar alrededor del 2% la semana pasada. La perspectiva técnica del par apunta a una pérdida de impulso alcista a corto plazo

El Yen sube a máximos de dos semanas mientras el Dólar se debilita ante la persistencia de las tensiones comerciales

El USD/JPY cae hacia 143.00 a medida que la debilidad general del Dólar estadounidense impulsa las ganancias del Yen.

Siete datos fundamentales para la semana: Foco en el empleo de EE.UU. y en las conversaciones comerciales

Las Nóminas no Agrícolas de EE.UU. se adelantan al jueves y compiten con los acuerdos comerciales y el Foro de Bancos Centrales.

Previa del Foro del BCE: Se espera que los principales banqueros centrales del mundo arrojen luz sobre las tasas de interés

La divergencia en la política monetaria reciente entre la Fed, el BCE, el BoE y el BoJ hace que el evento sea particularmente interesante.