Este artículo ha sido escrito por Kieran Curtis, Investment Director de deuda emergente de Aberdeen Standard Investments

Cuando los temores relacionados con la pandemia alcanzaron su máximo en marzo de 2020, las divisas emergentes experimentaron importantes ventas. Sin embargo, desde entonces se han recuperado con fuerza. Las divisas que componen el índice JP Morgan GBI-EM Global Diversified han subido un 8% desde entonces1. Teniendo en cuenta que la selección será importante, de cara al futuro creemos que los argumentos para que se mantenga un rendimiento superior al del dólar estadounidense son convincentes. Esta creencia se basa en tres factores principales: 1) las valoraciones a largo plazo; 2) los fundamentales económicos de los mercados emergentes; y 3) una perspectiva menos favorable para el dólar estadounidense, debido en parte a la disminución del "la situación excepcional de Estados Unidos".

Perspectivas para las valoraciones a largo plazo

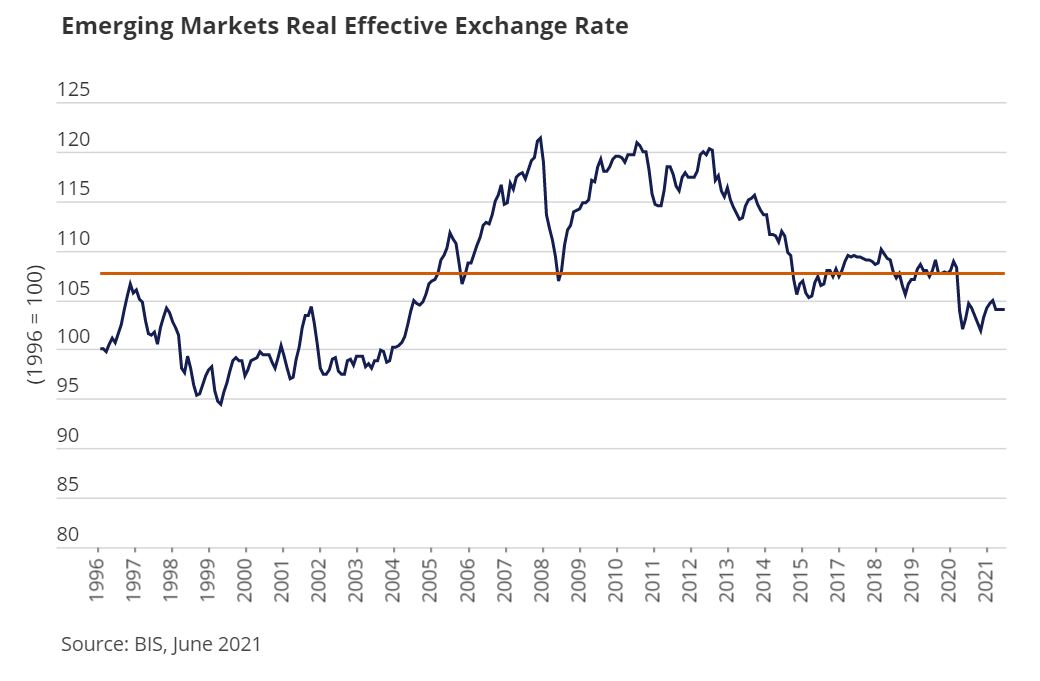

En primer lugar, desde una perspectiva histórica a largo plazo, las monedas de los mercados emergentes parecen baratas. Una forma de analizar esta situación es analizar los tipos de cambio efectivos reales (REER). Éstos indican el valor real (es decir, ajustado a la inflación) de una moneda frente a las de otros países, ponderado por el volumen de comercio bilateral. El gráfico siguiente muestra los tipos de cambio efectivos reales medios de las monedas de todos los países de los mercados emergentes incluidos en el JP Morgan GBI-EM Global Diversified Index. Esto muestra que el REER compuesto de las monedas emergentes está actualmente por debajo de la media de 25 años (línea roja), lo que sugiere que está barato en comparación con el pasado.

Factores económicos favorables

En el plano económico, las perspectivas para las divisas emergentes se ven respaldadas por una mejora significativa de los saldos de las balanzas exteriores. En 2020, esta mejora se debió en gran medida a la fuerte compresión de las importaciones, debido a las recesiones internas relacionadas con la pandemia. Sin embargo, gracias a la sólida recuperación mundial sincronizada en 2021, las cuentas exteriores de los mercados emergentes se benefician ahora del aumento de las exportaciones. Al mismo tiempo, las economías regionales están creciendo con fuerza, lo que se refleja en el aumento de la renta per cápita. Además, las perspectivas de algunas divisas clave de mercados emergentes se ven respaldadas por la solidez de los precios de las materias primas. Más concretamente, en el caso de estos países, su "relación comercial" está mejorando, lo que significa que los precios de sus exportaciones están aumentando más rápidamente que los de sus importaciones.

Otro determinante económico/financiero clave de la evolución de las divisas es la dirección de la política monetaria y los tipos de interés. Esto es importante porque, en igualdad de condiciones, el aumento de los diferenciales de los tipos de interés en los mercados emergentes con respecto a los países desarrollados suele favorecer a sus divisas. En este sentido, aunque la creciente preocupación por la inflación está modificando las expectativas de la política monetaria en todo el mundo, la tendencia al endurecimiento es más evidente en los mercados emergentes. Por ejemplo, Brasil ya ha subido los tipos de interés tres veces este año. Además, según JP Morgan, la proporción de bancos centrales de mercados emergentes que se espera que suban los tipos de interés para marzo de 2022 se ha duplicado, pasando del 19% en enero al 38% recientemente. Sin embargo, la cifra equivalente en los mercados desarrollados es de sólo el 11% y no ha variado durante el período2.

Los argumentos a favor de un dólar más débil y el declive de la excepcionalidad estadounidense

Para todas las divisas emergentes, la principal referencia de comparación es siempre el dólar estadounidense, por lo que sus perspectivas también son muy importantes. En este sentido, los resultados económicos relativos de EE.UU. entre sus homólogos de los mercados desarrollados han servido de apoyo en los últimos años. Uno de los principales motores de este " crecimiento excepcional de EE.UU." ha sido el dinámico sector tecnológico estadounidense. Este sector ha sido un imán para las entradas de capital mundial, apoyando tanto a la renta variable estadounidense como al dólar.

Sin embargo, teniendo en cuenta que la cuota del sector tecnológico en el índice S&P 500 está cerca de un máximo histórico del 28%, el impulso de esta "excepcionalidad estadounidense" puede ser más baja. A su vez, esto podría dar lugar a una reducción de las entradas de capital mundial en EE.UU. y a un dólar más débil. De hecho, mientras que las compras privadas extranjeras netas de acciones estadounidenses ascendieron a un récord de 356.000 millones de dólares en 2020, las entradas de este año han sido mucho más lentas, y en abril se produjeron ventas extranjeras netas de acciones estadounidenses3. Al mismo tiempo, los déficits y fiscales de EE.UU. son inusualmente elevados en la actualidad, ascendiendo a un 18% combinado del PIB4.

Principales factores de riesgo

Aunque creemos que las perspectivas para las divisas emergentes son generalmente positivas, existen algunos factores de riesgo importantes. En el frente comercial, si bien las exportaciones de los mercados emergentes están aumentando con fuerza, también lo hacen las importaciones. Por ello, los argumentos alcistas disminuirían si el crecimiento de las importaciones empezara a superar el de las exportaciones de forma sostenida, ya que esto debilitaría los fundamentos externos. En cuanto a los tipos de interés relativos, un factor de riesgo exógeno clave para las monedas de los mercados emergentes es un aumento sostenido de los rendimientos del Tesoro de EE.UU.; en igualdad de condiciones, esto haría que los mercados emergentes fueran menos atractivos para el capital internacional. En cuanto a las perspectivas del dólar, no es difícil imaginar escenarios en los que el crecimiento económico de EE.UU. podría seguir sorprendiendo. Esto sostendría el argumento de la "excepcionalidad estadounidense" y apoyaría las entradas de capital hacia Estados Unidos y el dólar.

Una última salvedad es la gran importancia de los riesgos específicos de cada país en los mercados emergentes. Hay dos aspectos relevantes en este punto más genérico. En primer lugar, los argumentos positivos más generales esbozados anteriormente se aplicarán de una forma diferente dependiendo del país en cuestión. En segundo lugar, en los mercados emergentes puede haber acontecimientos, a menudo en el ámbito político, que pueden fácilmente imponerse a todo lo demás. En nuestra opinión, esto es algo que subraya en gran medida la importancia del análisis individual de cada país y una adecuada selección.

En resumen

Creemos que las perspectivas para las divisas emergentes están respaldadas por las valoraciones históricas, los fundamentales económicos y un probable impulso decreciente de la fortaleza del dólar debido a la " excepcionalidad estadounidense". Sin embargo, los fundamentales económicos están sujetos a cambios y cabe destacar que un factor de riesgo para los mercados emergentes es en realidad exógeno: el aumento sostenido de los rendimientos de los bonos del Tesoro de EE.UU. Además, tanto las valoraciones como los fundamentales económicos varían considerablemente entre los distintos mercados emergentes. Dado el impacto potencialmente dominante de los riesgos específicos de cada país, la selección eficiente será, por tanto, esencial para poder beneficiarse de las divisas de emergentes.

1 Finales de marzo de 2020 a finales de junio de 2021

2 https://www.wsj.com/articles/the-skies-are-darkening-for-emerging-market-stocks-11624011492

3 Haver, a junio de 2021; compras privadas extranjeras netas de acciones estadounidenses en 2021 YTD = +USD39.200 millones, abril de 2021 = -USD12.300 millones

4 Basado en las previsiones de consenso para el déficit por cuenta corriente de EE.UU. en 2020 y el déficit fiscal de EE.UU. en 2020-21 (Fuente: Consensus Economics, junio de 2021)

La inversión implica riesgo. El valor de las inversiones y los ingresos derivados de ellas pueden tanto subir como bajar y un inversor puede recuperar menos de la cantidad invertida. El rendimiento pasado no es una guía para los resultados futuros. La información contenida en este sitio web es de carácter general sobre las actividades que desarrollan las entidades que se enumeran a continuación. Por lo tanto, esta información es solo indicativa y no constituye ninguna forma de acuerdo contractual, ni debe considerarse como una oferta, recomendación de inversión o solicitud para negociar con instrumentos financieros o participar en cualquier servicio o actividad de inversión. No se otorga garantía alguna y no se acepta responsabilidad alguna por cualquier pérdida que surja, ya sea directa o indirectamente, como resultado de que el lector, cualquier persona o grupo de personas actúe sobre cualquier información, opinión o estimación contenida en este sitio web.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico Semanal: La Reserva Federal y las Nóminas no Agrícolas prometen acción la próxima semana Premium

Los datos de inflación y crecimiento de EE.UU. han animado a la Fed a mantener las tasas sin cambios durante más tiempo. Los responsables políticos europeos siguen allanando el camino hacia una bajada de tipos en junio. El EUR/USD lucha por recuperar la senda alcista en un entorno de aversión al riesgo.

GBP/USD Pronóstico Semanal: La Libra esterlina se recupera tras dos semanas consecutivas de pérdidas Premium

La Libra esterlina rebotó desde mínimos de cinco meses en 1,2300 frente al Dólar estadounidense. Es poco probable que el repunte del GBP/USD sea duradero, ya que se avecinan la decisión de la Fed sobre los tipos de interés y las Nóminas no Agrícolas de Estados Unidos.

El Yen cae a mínimos de varias décadas y se sitúa cerca de 156.15 frente al Dólar tras el anuncio del Banco de Japón

Durante la sesión asiática del viernes, el Yen japonés se vio sometido a una nueva presión de venta tras el anuncio de la decisión política del Banco de Japón y cayó a un nuevo mínimo de varias décadas frente a su homólogo estadounidense. El USD/JPY se disparó después del comunicado del BoJ a nuevos máximos de 34 años en 156.14.

Datos de inflación del PCE de EE.UU.: ¿Impulso para el Dólar?

La pausa que se ha tomado el mercado desde la tarde del jueves, con un Dólar estadounidense notoriamente bajista, puede estar anunciando exactamente lo contrario para la sesión americana de este viernes: un mercado movido, y con un Dólar ganador tras la publicación del dato del PCE de marzo.

Tres datos fundamentales para la semana: Destacan el PIB estadounidense, el BoJ y el indicador de inflación favorito de la Fed Premium

Aunque es difícil predecir cuándo estallarán las noticias geopolíticas, el nivel de tensión es menor, lo que permite que los datos clave tengan la palabra. Las cifras estadounidenses de esta semana marcarán la decisión de la Reserva Federal la semana que viene, y el Banco de Japón podría tener dificultades para frenar el deterioro del Yen.