Enfoque

Ayer dije que me desperté como un oso con dolor de cabeza. Hoy me desperté como un oso asustado.

Dejaré los comentarios sobre la guerra comercial a aquellos que cambian sus opiniones sobre las noticias a corto plazo. Volvamos a los principios básicos.

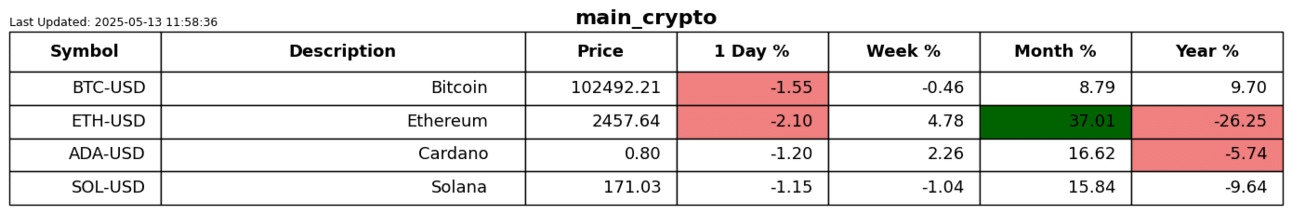

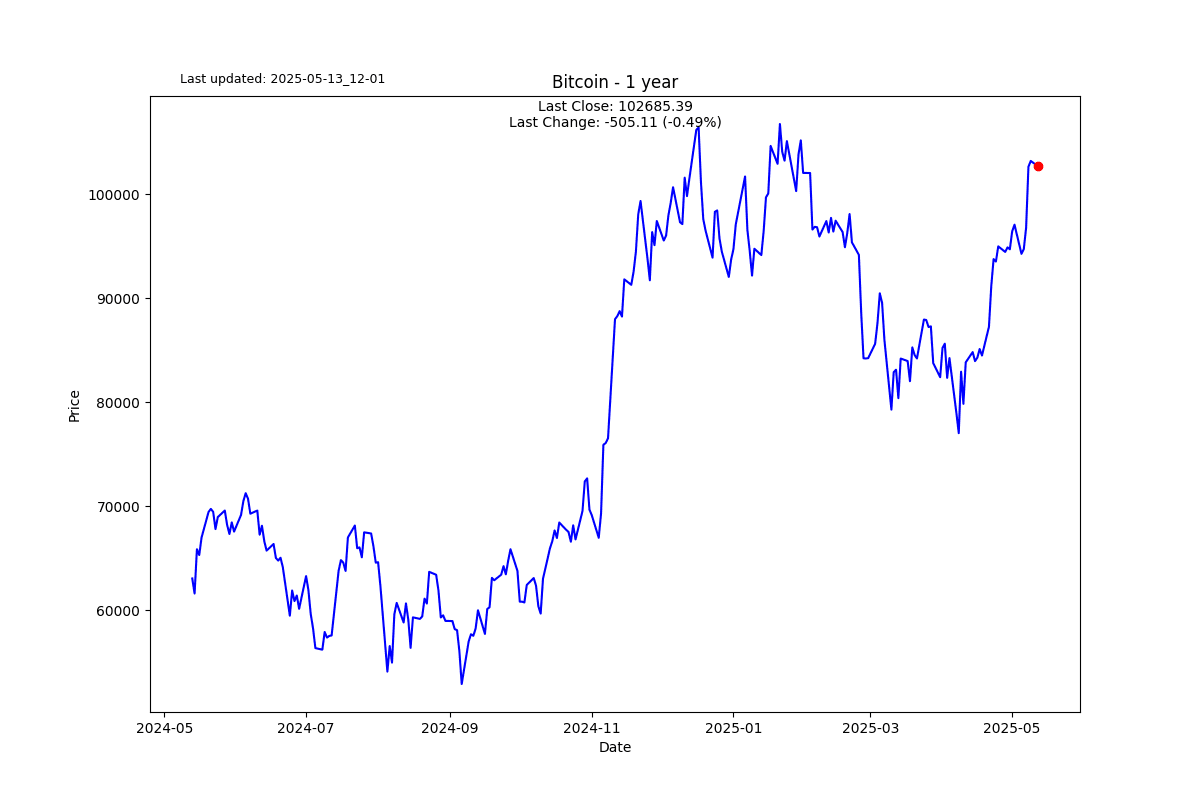

He estado siguiendo a algunos de los mayores $BTC.X (1.72% ) animadores en X para ayudarme a equilibrar algunas de mis opiniones. La perspectiva positiva es torrencial y bastante impresionante. Siempre me sorprende cómo algunos analistas, defensores y HODLers ponen un número preciso en el precio del Bitcoin dentro de un año o una década.

Déjame dejar de lado mi sarcasmo o quizás mis uvas agrias y compartir una idea que muchos parecen ignorar.

Si el Bitcoin sube de 100.000$ a 250.000$, eso es un aumento del 150% en el precio. En términos de capitalización de mercado, significa que el Bitcoin crecería de aproximadamente 2 billones de dólares a 5 billones de dólares. Eso es un aumento de 3 billones de dólares en riqueza percibida. Pero, ¿te has detenido a considerar de dónde provienen esos 3 billones de dólares?

Solo hay unas pocas posibilidades:

- Rotación de otros activos — como acciones, bonos o bienes raíces. Esto es esencialmente un juego de suma cero: el dinero fluye hacia el Bitcoin, y otros activos caen en valor para compensar.

- Creación de nuevo crédito o liquidez — ya sea a través de la impresión de dinero por parte del banco central o la expansión del crédito privado. Esto representa inflación monetaria: más dinero persiguiendo los mismos bienes, lo que provoca que el valor de cada unidad de moneda caiga.

- Despliegue de reservas de efectivo existentes — instituciones o hogares mueven efectivo ocioso hacia el Bitcoin. Esto cambia la composición de la riqueza sin impactar inmediatamente otros precios de activos, aunque aún refleja una reasignación del poder adquisitivo.

La única forma en que esta ganancia de 3 billones de dólares no conduce a la deflación de activos en otros lugares o a la inflación más amplia es si el Bitcoin de alguna manera impulsa una mejora de 3 billones de dólares en la productividad — lo cual, en la actualidad, es un estiramiento.

Si el Bitcoin alcanzara los 250.000$ — y ni hablar de 1 millón, como sugieren algunos de sus defensores más vocales — las implicaciones podrían ser severas. Sin ganancias de productividad compensatorias, podríamos ver una inflación monetaria significativa y un aumento de las tensiones sociales, a medida que la riqueza se concentra cada vez más y los estándares de vida reales se erosionan para muchos.

Eso puede sonar sombrío, pero es difícil ver cómo tal revalorización dramática ocurre sin consecuencias económicas reales.

Observaciones

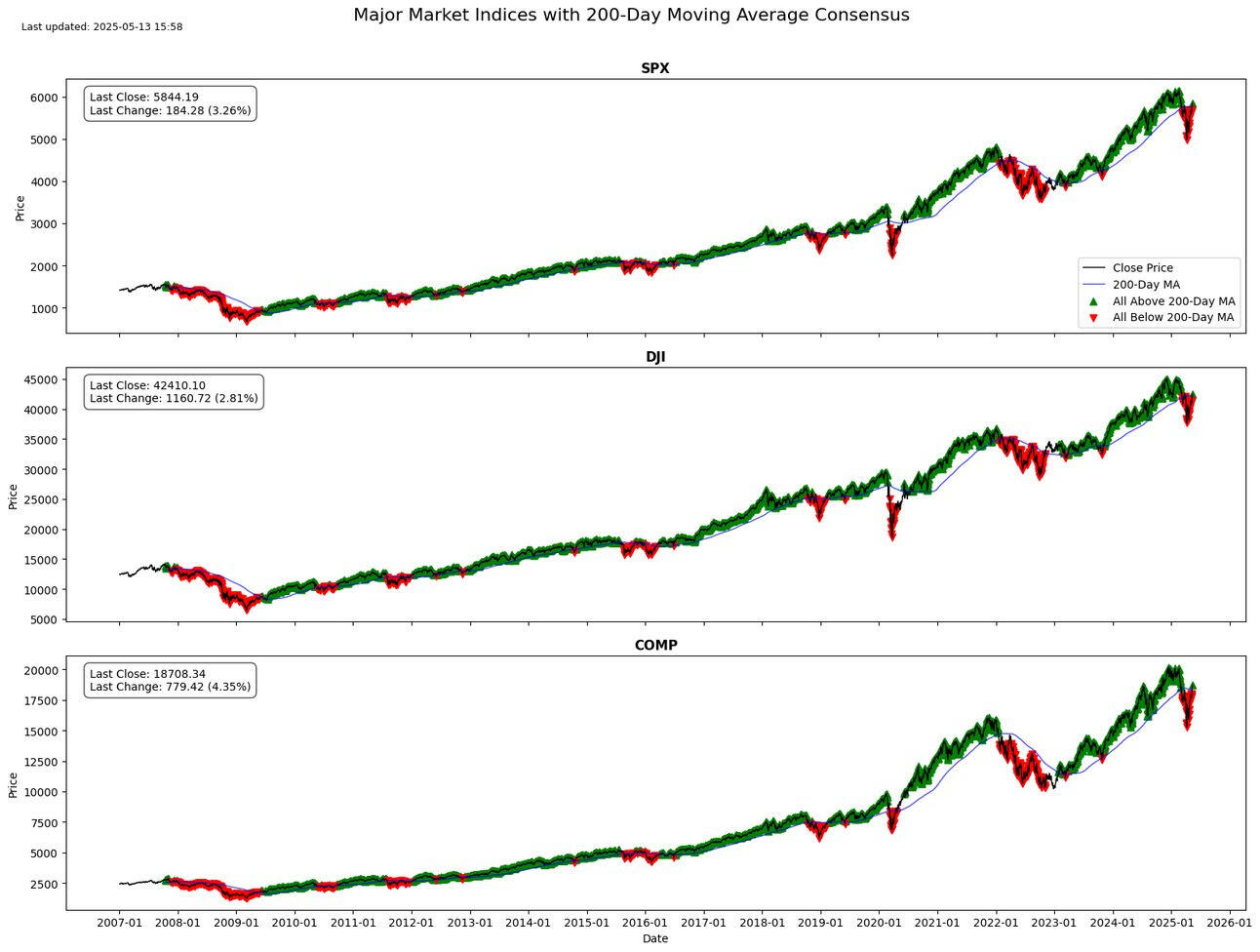

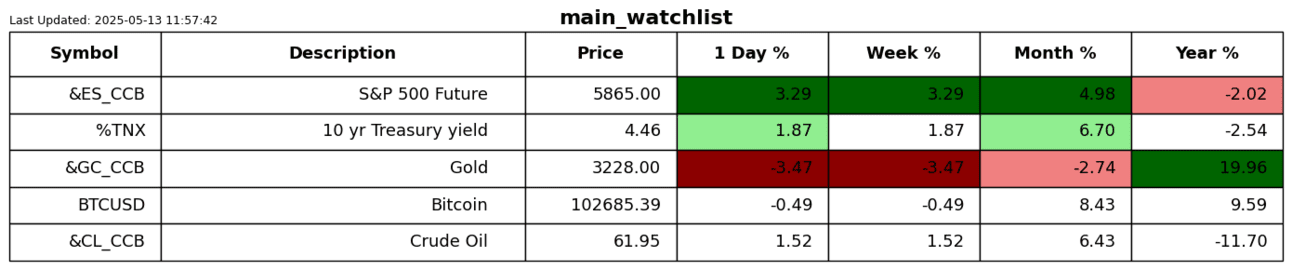

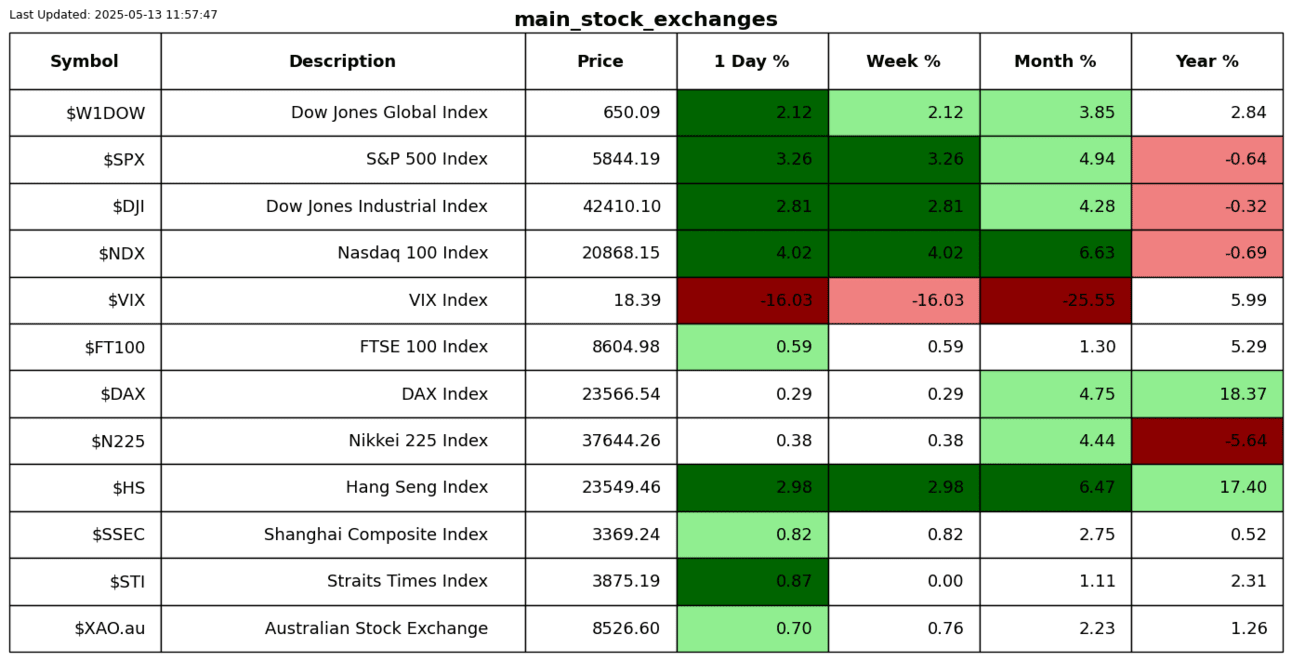

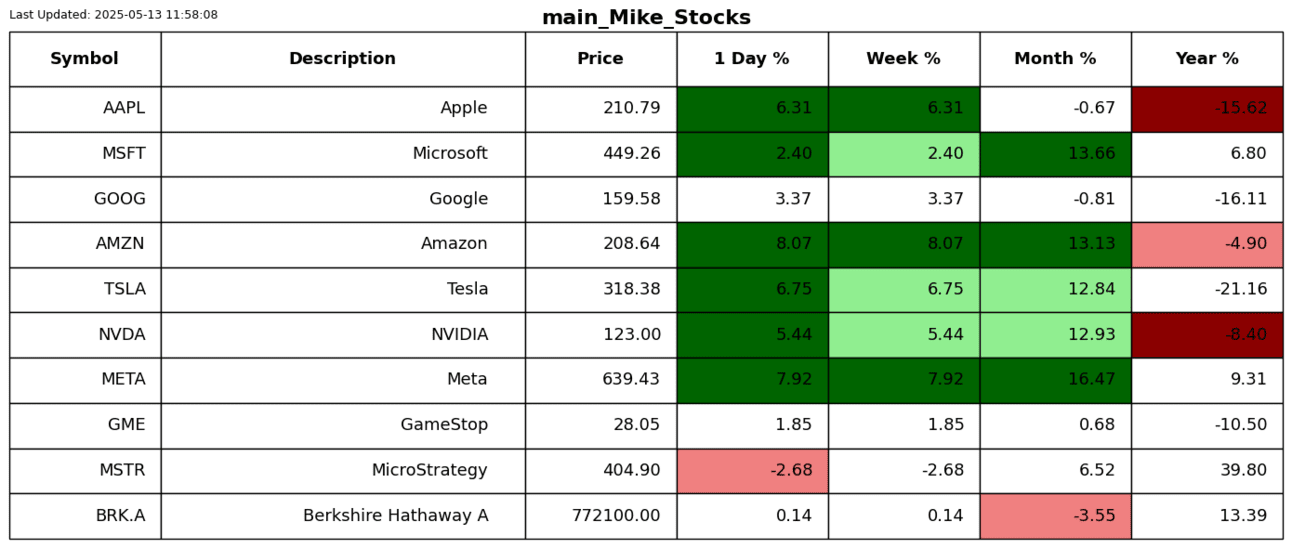

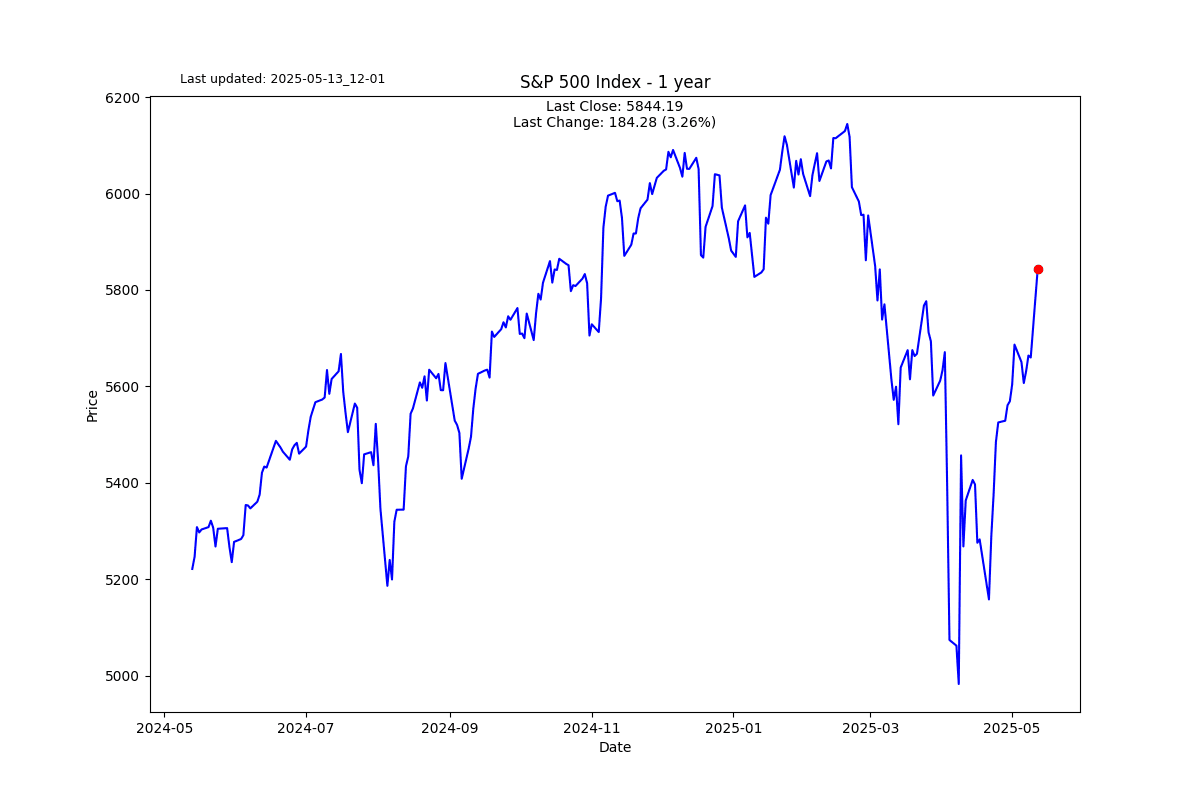

Tenemos consenso en que estamos oficialmente en un mercado alcista en el S&P 500, Dow y Nasdaq si estar por encima de la media móvil de 200 días respectiva es un criterio. Dejaré que los operadores de noticias disfruten su momento. Yo tomaría esto como una oportunidad para reducir aún más la exposición.

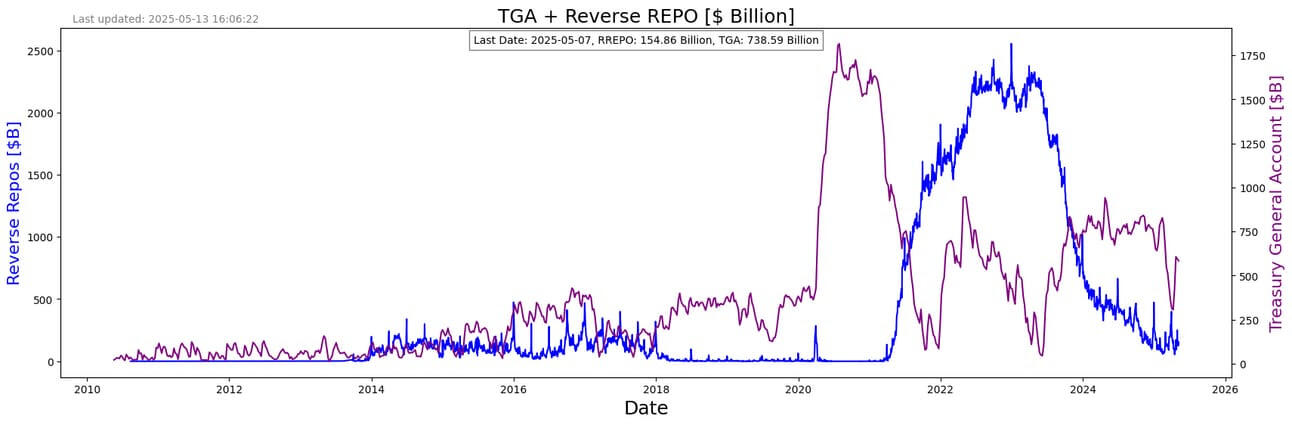

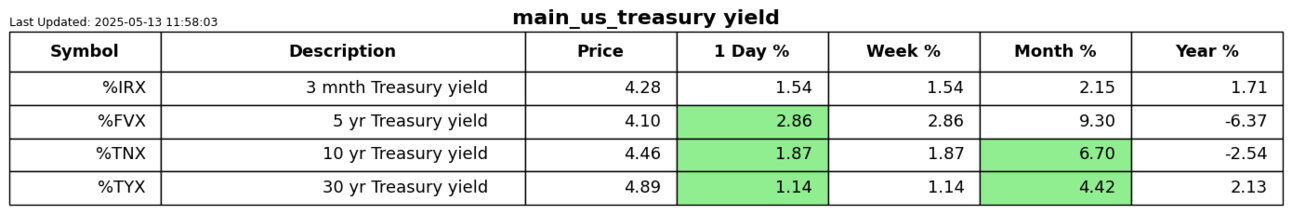

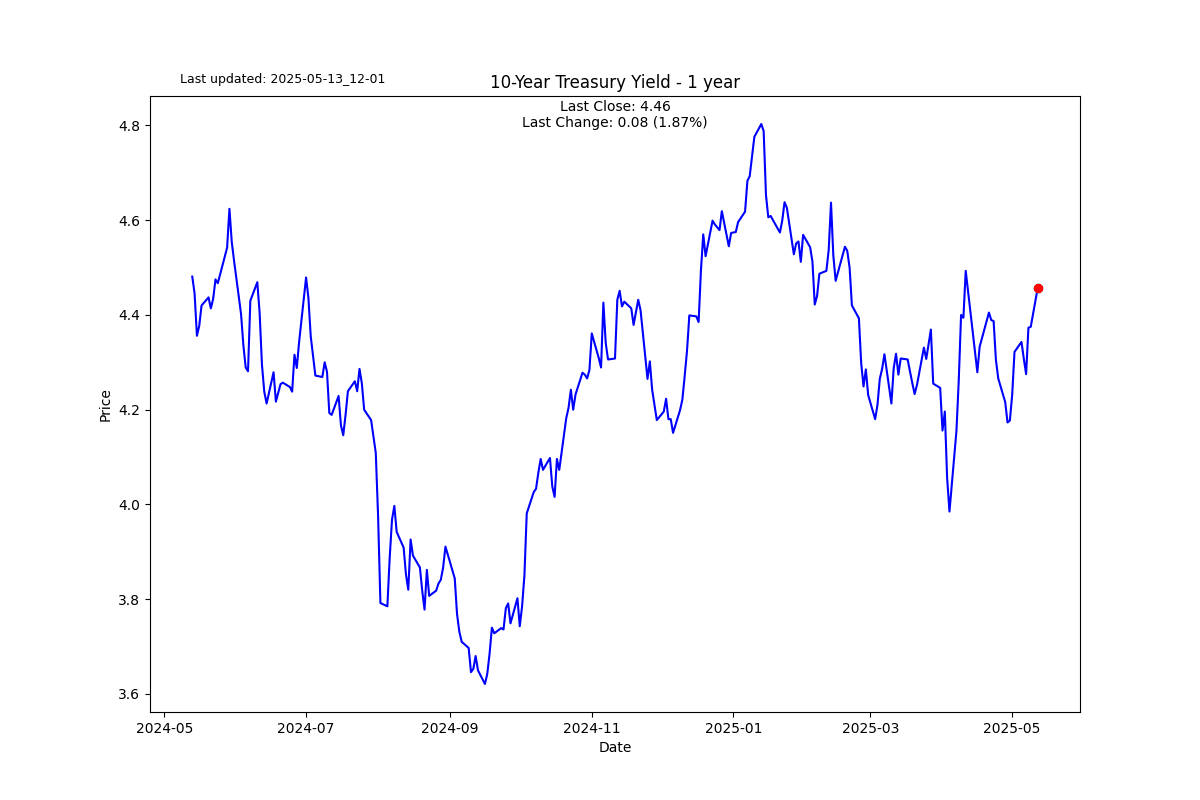

La línea morada es la Cuenta General del Tesoro (TGA). Esta es la cuenta bancaria de transacciones del gobierno de EE.UU. en la Fed. Se puede ver que estaba en descenso hasta que llegaron los ingresos fiscales de abril, lo que impulsó la TGA a alrededor de 600.000 millones$. El Tesoro dice que les gusta mantener esta cifra en 600-800 mil millones$. Dado que el techo de deuda probablemente solo se finalizará en julio, es probable que veamos este saldo de la TGA descender, lo que significa que la liquidez se está inyectando en la economía.

La línea azul es el mercado de Repos Inversos que ha bajado de 2.5 billones a 154 mil millones. Aquí es donde los fondos del mercado monetario aparcan su liquidez excedente. Drenar este saldo es lo que se ha llamado QT (ajuste cuantitativo). No queda mucho por drenar en este momento.

En resumen, lo que todo esto significa es que, dado que el gobierno no puede emitir más deuda en este momento y la TGA se está gastando, con poco RRP para liquidar, la economía estará surfeando un poco de una ola de liquidez, lo que puede hacer que el dolor para los bajistas como yo sea un poco más incómodo, ya que los activos de riesgo disfrutan del chapoteo de efectivo durante los próximos 3 meses.

Lo dejaré ahí por hoy, ya que el día se me ha escapado y estos son conceptos bastante desafiantes de comprender, así que te dejaré reflexionar sobre ello.

Alerta de escáner

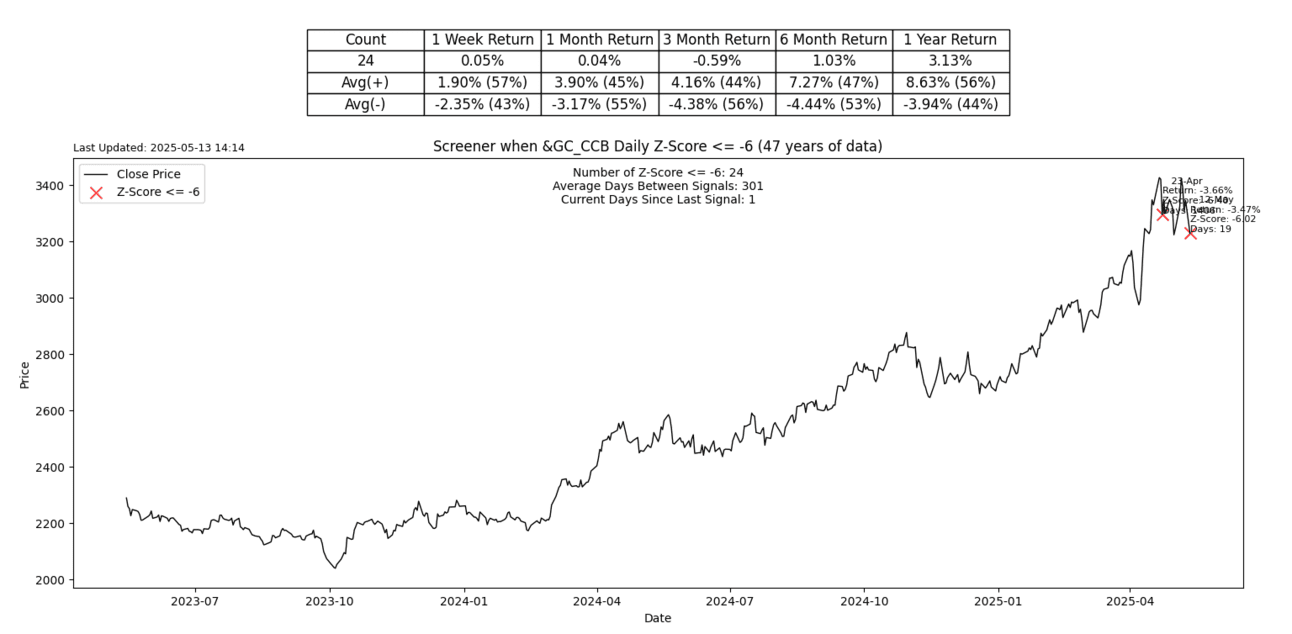

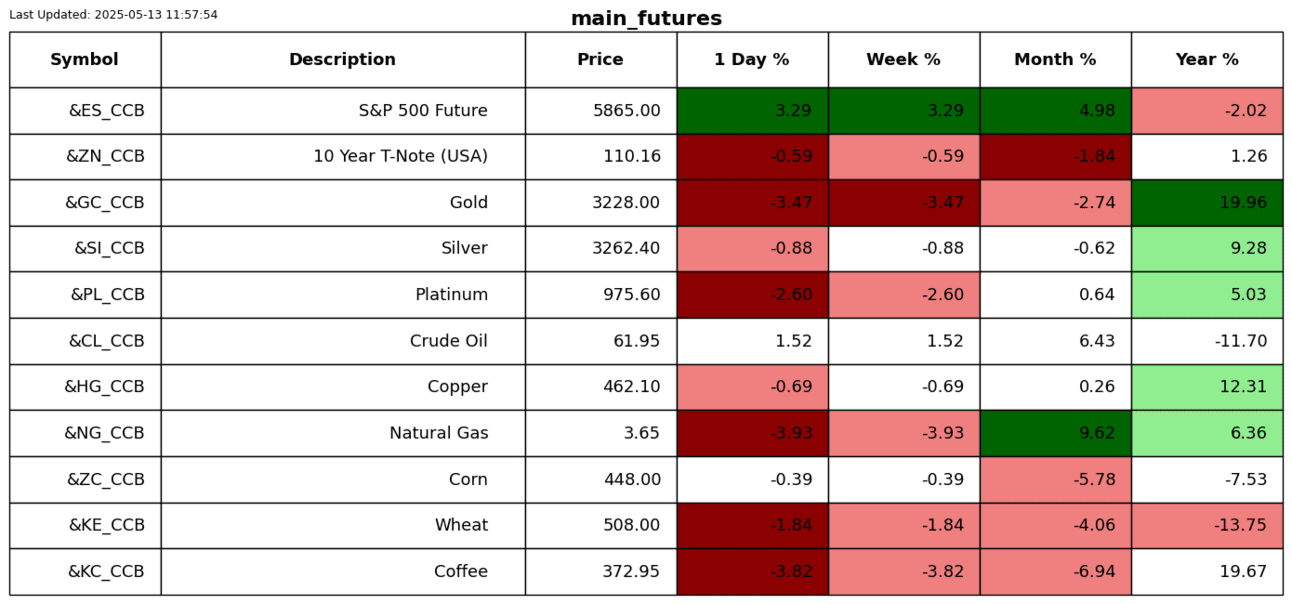

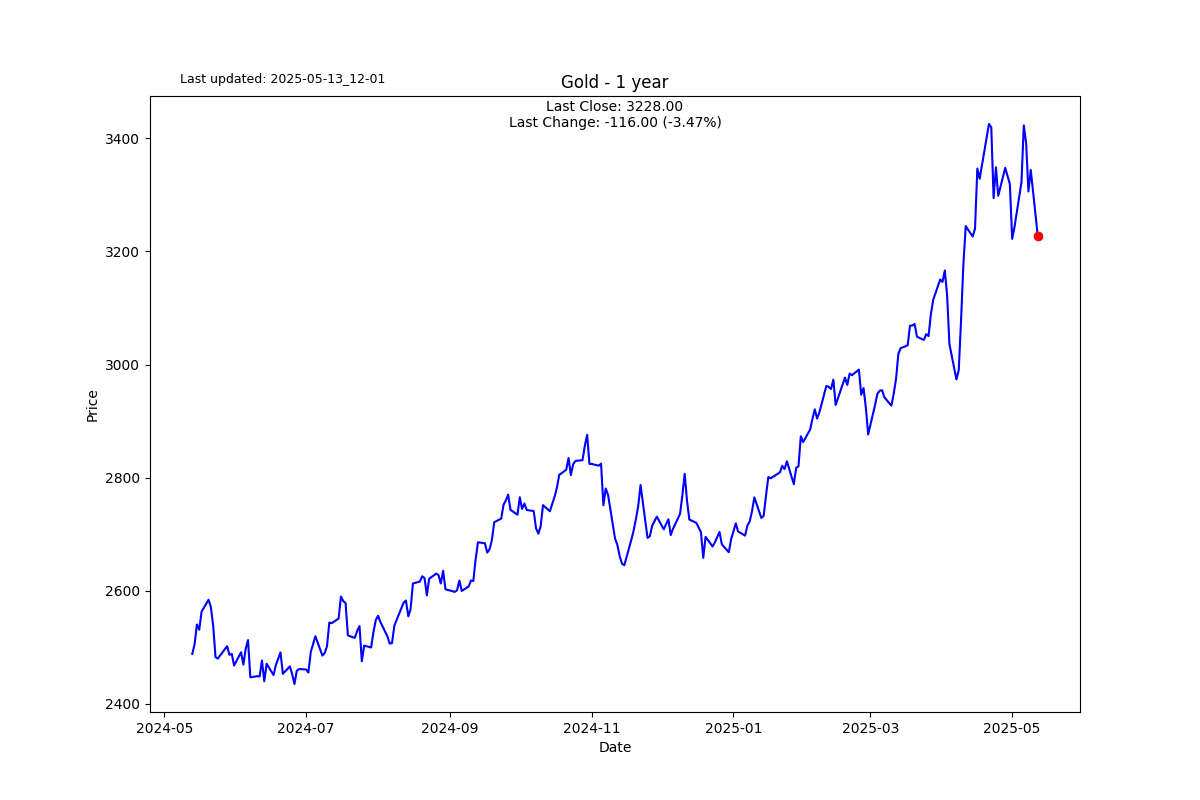

Con todos los ojos en el mercado de valores, $GLD ( 2.82% ) fue en realidad la "estrella" del espectáculo, cayendo un masivo 6 sigma a la baja.

Revisión de rendimiento

Galería de gráficos

Noticias

Esto no constituye asesoramiento financiero. No he considerado sus circunstancias individuales. Propongo perspectivas prácticas desde la perspectiva hipotética de un macroestratega global, buscando obtener rentabilidades ajustadas al riesgo superiores a la media, considerando los principales temas macroeconómicos actuales. No estoy autorizado para ofrecer asesoramiento financiero individualizado; por lo tanto, cualquier decisión de inversión que tome es de su exclusiva responsabilidad.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico de Precio: Los compradores apuntan a 1.1900

El EUR/USD mantiene ganancias cerca de máximos de varios años, cotizando alrededor de 1.1800 y dirigiéndose hacia el máximo de septiembre de 2021 de 1.1908. El par está en riesgo de corregir condiciones de sobrecompra, pero aún son probables máximos más altos.

GBP/USD Pronóstico: La Libra podría extender su caída si falla el soporte de 1.3650

El GBP/USD corrige a la baja y cotiza en torno a 1.3700 el lunes después de ganar alrededor del 2% la semana pasada. La perspectiva técnica del par apunta a una pérdida de impulso alcista a corto plazo

El Yen sube a máximos de dos semanas mientras el Dólar se debilita ante la persistencia de las tensiones comerciales

El USD/JPY cae hacia 143.00 a medida que la debilidad general del Dólar estadounidense impulsa las ganancias del Yen.

Siete datos fundamentales para la semana: Foco en el empleo de EE.UU. y en las conversaciones comerciales

Las Nóminas no Agrícolas de EE.UU. se adelantan al jueves y compiten con los acuerdos comerciales y el Foro de Bancos Centrales.

Previa del Foro del BCE: Se espera que los principales banqueros centrales del mundo arrojen luz sobre las tasas de interés

La divergencia en la política monetaria reciente entre la Fed, el BCE, el BoE y el BoJ hace que el evento sea particularmente interesante.