La economía estadounidense se ha mostrado fuerte este año, apoyando a los activos de riesgo. El ciclo económico no cambiará el 6 de noviembre, el día después de las elecciones de EE.UU. Pero la combinación de políticas podría tomar un rumbo diferente, y los mercados financieros tratarán de ponerle un precio. Hasta cierto punto, es posible que ya lo hayan estado haciendo, con las expectativas de tipos y el dólar subiendo a medida que las encuestas se han inclinado a favor de Trump, aunque los sólidos datos publicados recientemente probablemente expliquen la mayor parte de los movimientos. Hay que tener en cuenta que en este proceso electoral existe la posibilidad real de que el ganador de las elecciones no se conozca hasta dentro de algún tiempo. En nuestra opinión, se trata de un escenario con un riesgo de cola para nada desdeñable, y puede provocar un risk off en los mercados.

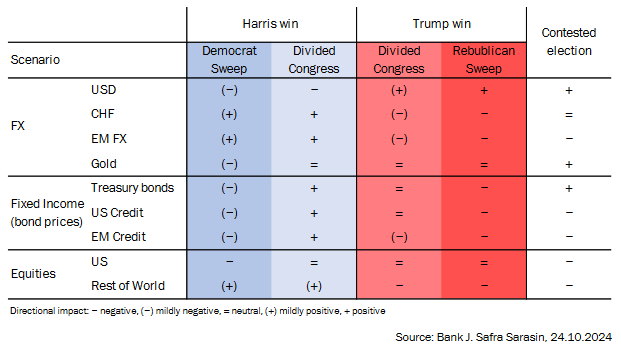

Resumen de los escenarios electorales en EE.UU. y nuestra evaluación de las implicaciones para los precios de los activos

El impacto de las propuestas de los candidatos variará mucho en función de la combinación de políticas que se siga y de cómo se estructuren. Según la Tax Foundation, algunas de las propuestas fiscales de Trump -como hacer permanentes las deducciones por maquinaria, equipos e I+D- están bien diseñadas y podrían ayudar a impulsar el crecimiento a largo plazo. Otras, sin embargo, están mal concebidas y empeorarían el código tributario. Peor aún, su dependencia de los aranceles para compensar parte del coste conlleva importantes riesgos a la baja. Los aranceles son una forma especialmente ineficaz y distorsionadora de recaudar ingresos, ya que generan pérdidas a los compradores nacionales que superan la suma de los beneficios para los productores y los ingresos arancelarios, al tiempo que invitan a represalias desde el exterior. Asimismo, hay que subrayar que los aranceles equivalen a un impuesto regresivo sobre los consumidores, ya que es probable que las compañías repercutan los costes más elevados en los clientes, y los hogares con rentas más bajas tienden a gastar una mayor parte de sus ingresos en esos bienes. La incertidumbre en torno a la política comercial podría perjudicar aún más el crecimiento al desincentivar la inversión empresarial. En consecuencia, cualquier beneficio económico derivado de los recortes fiscales podría verse fácilmente contrarrestado por los efectos negativos de los aranceles. Cuanto más aumenten los aranceles, más efectos negativos sufrirá la economía. Además, ningún análisis independiente ha demostrado que los ingresos procedentes de los aranceles se acercarían a compensar el coste de los recortes fiscales propuestos. El Comité para un Presupuesto Federal Responsable (CRFB, por sus siglas en inglés) estima que las políticas de Trump elevarían el déficit del 6.3% del PIB de media durante la próxima década con la ley actual al 8.3%, con una horquilla del 6.7% al 10.5%. Un déficit elevado, combinado con posibles restricciones a la inmigración, aumentaría las presiones inflacionistas.

Kamala Harris, por su parte, pretende reducir la desigualdad aumentando los impuestos a las compañías y a los ricos, bajando los precios de los medicamentos con receta y ampliando los créditos fiscales para las familias con rentas bajas. Sin embargo, algunas de las subidas de impuestos que propone podrían perjudicar a la competitividad estadounidense. Además, es poco probable que invierta la tendencia hacia un mayor proteccionismo. Al igual que las propuestas de Trump, las suyas probablemente aumentarían el déficit, aunque en menor medida. El CRFB prevé que, con Harris, el déficit se mantendría en el 6.3% en el mejor de los casos, pero probablemente aumentaría al 7.2% y podría alcanzar el 8.3% en la próxima década. Con un Congreso dividido, es probable que ni Trump ni Harris apliquen sus planes en su totalidad. Esto hace que la expiración de la Tax Cuts and Jobs Act (TCJA por sus siglas en inglés) de 2017 a finales de 2025 sea crítica. Tanto la Cámara de Representantes como el Senado estarán dispuestos a prorrogar al menos algunos de los recortes, ofreciendo al próximo presidente una palanca para avanzar en un nuevo proyecto de ley en línea con sus promesas de campaña.

Por último, los inversores no deberían esperar una repetición del repunte del mercado de renta variable de 2016 si Trump gana las elecciones. La renta variable ya se ha revalorizado un 23% este año, frente a la modesta subida del 5% registrada a estas alturas de 2016. De hecho, se trata de la mayor rentabilidad del mercado de renta variable antes de unas elecciones en los últimos 50 años. Del mismo modo, los rendimientos de los bonos estadounidenses a 10 años han experimentado un aumento considerable de la prima por plazo (+45 pb) y tanto el dólar estadounidense como el oro han subido sustancialmente en las últimas semanas, lo que sugiere que el mercado ha valorado en gran medida los posibles resultados electorales. Esperamos que esta guía ayude a los inversores a navegar por el periodo postelectoral.

La información contenida en este documento se proporciona únicamente con fines informativos y no constituye en modo alguno una oferta o invitación a invertir, ni un asesoramiento de inversión, ni una recomendación sobre ninguna inversión específica. La información, las opiniones y las cifras se consideran fundadas o precisas. La información no tiene valor contractual, está sujeta a cambios y puede diferir de las opiniones de otros profesionales de la inversión.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: Una corrección técnica sigue siendo probable

El Euro subió a nuevos máximos más allá de 1.1800 el martes. El Dólar estadounidense se recuperó de mínimos de varios años anteriores. La presidenta del BCE, Lagarde, dijo que el banco necesita mantenerse extremadamente vigilante sobre la inflación.

GBP/USD Pronóstico: La Libra podría extender su caída si falla el soporte de 1.3650

El GBP/USD corrige a la baja y cotiza en torno a 1.3700 el lunes después de ganar alrededor del 2% la semana pasada. La perspectiva técnica del par apunta a una pérdida de impulso alcista a corto plazo

El Yen sube a máximos de dos semanas mientras el Dólar se debilita ante la persistencia de las tensiones comerciales

El USD/JPY cae hacia 143.00 a medida que la debilidad general del Dólar estadounidense impulsa las ganancias del Yen.

Siete datos fundamentales para la semana: Foco en el empleo de EE.UU. y en las conversaciones comerciales

Las Nóminas no Agrícolas de EE.UU. se adelantan al jueves y compiten con los acuerdos comerciales y el Foro de Bancos Centrales.

Previa del Foro del BCE: Se espera que los principales banqueros centrales del mundo arrojen luz sobre las tasas de interés

La divergencia en la política monetaria reciente entre la Fed, el BCE, el BoE y el BoJ hace que el evento sea particularmente interesante.