- El PMI manufacturero del ISM se compone de los componentes de empleo e inflación, que están en el punto de mira del banco central.

- Los mercados se replantean las hipótesis sobre la moderación de la Fed y la debilidad de la economía.

- El dólar iniciará el nuevo mes con una subida.

¿Cuándo alcanzará la inflación su punto máximo? Esa pregunta ha vuelto a primer plano ahora que el debate sobre una recesión ha quedado relegado de la política. Los mercados sólo se preocupan por los próximos movimientos de la Reserva Federal, y cada dato cuenta. Por eso creo que el índice de gestores de compras PMI del sector manufacturero ISM va a impulsar al dólar.

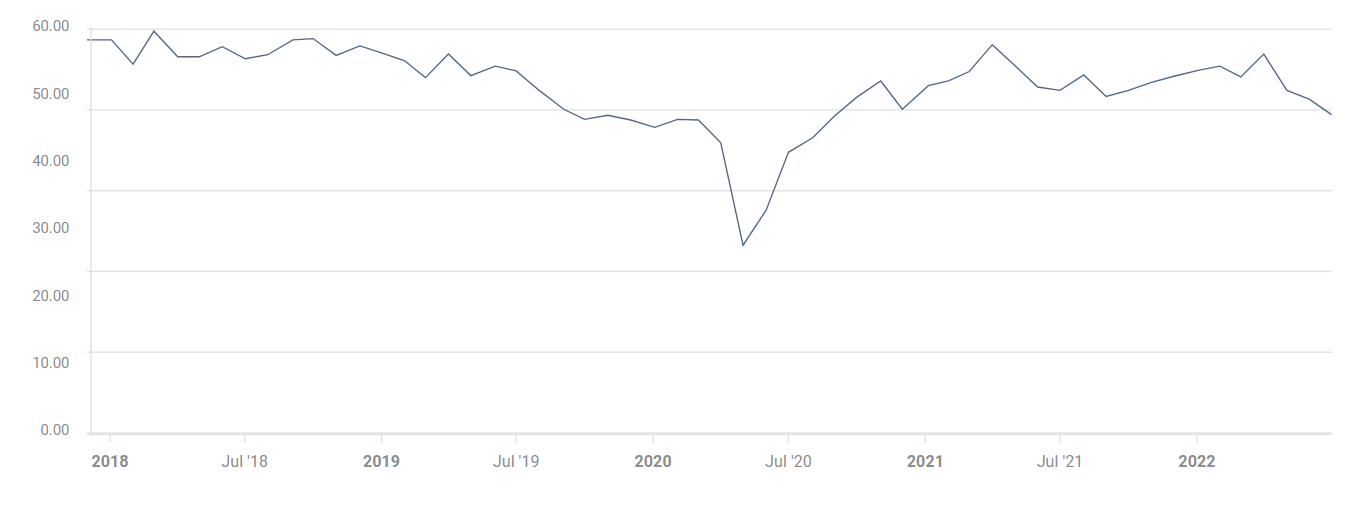

Esta encuesta empresarial prospectiva solía ser un indicador adelantado crítico de las nóminas no agrícolas NFP. Sigue siendo importante, y cualquier nueva caída del subcomponente de empleo sería preocupante, ya que apuntaría a un descenso de la contratación en el sector industrial. Ya en junio, prolongó su caída por debajo de 50, el nivel que separa la expansión de la contracción.

Fuente: FXStreet

Si el componente de empleo se acerca a 40, los inversores considerarían que el mercado laboral se está enfriando rápidamente, lo que implicaría que se necesitarían menos subidas de tasas por parte de la Fed. Sin embargo, el mercado laboral pasa a un segundo plano frente a la inflación.

La Fed está plenamente centrada en su mandato de estabilidad de los precios, mucho más que en el empleo. Al señalar el índice de coste del empleo como una cifra crítica, el presidente de la Fed, Jerome Powell, dio a entender que le gustaría ver un mayor enfriamiento. Una menor escasez de trabajadores ayudaría a reducir la inflación.

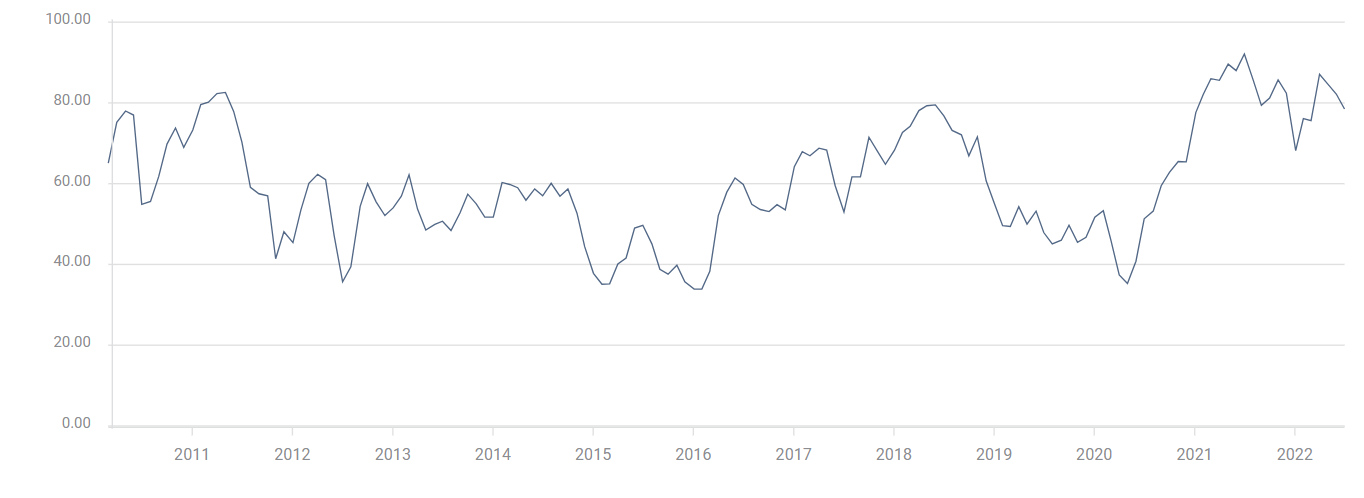

Por lo tanto, el componente de los precios pagados en el PMI manufacturero del ISM es aún más importante y se mantiene por las nubes. A pesar de haber caído a 78.5 puntos en junio, el indicador se encuentra en niveles extremadamente altos, y se prevé que vuelva a subir a 81.

Fuente: FXStreet

No tengo motivos para creer que vaya a superar o no las expectativas, pero sí puedo decir que, aunque sólo se mantenga por encima de 75, indicaría que las presiones sobre los precios son elevadas.

Además, los estadounidenses han pasado de comprar bienes de consumo y utensilios de cocina a comprar experiencias como vuelos o restaurantes. Walmart está atascado con grandes inventarios mientras las colas en los aeropuertos se alargan. Este cambio de los bienes a los servicios debería perjudicar al sector manufacturero, y también bajar los precios. Si la inflación en este sector se mantiene muy por encima de las normas históricas, indicaría que las presiones sobre los precios del sector servicios son aún mayores.

Aunque el producto interior bruto PIB es negativo, las presiones sobre los precios siguen siendo elevadas, como se desprende del índice de coste del empleo (ICE), mejor de lo esperado, que se situó en el 1.3%, y del gasto de consumo personal PCE subyacente, que se situó en el 4.8%. Ambas cifras hicieron subir al dólar, ya que representan la inflación. Considero que esto es una señal de lo que es importante.

En definitiva, si el componente de la inflación sigue siendo alto, probablemente hará subir al dólar. Sólo una caída sustancial del componente de la inflación y una debilidad del empleo harían bajar el dólar.

Reflexiones finales

El PMI manufacturero del ISM será seguido de cerca por los inversores en busca de señales de descenso de la inflación, pero las posibilidades de una mejora sustancial son escasas. En este escenario, el dólar tiene margen para subir.

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Semanal: La Fed y los titulares relacionados con el comercio establecen la tendencia

El crecimiento tibio de EE.UU. fue parcialmente eclipsado por los datos de empleo alentadores y el alivio de las tensiones comerciales. El EUR/USD parece haber completado su corrección bajista y puede reanudar pronto su tendencia alcista.

GBP/USD Semanal: La Libra retrocede desde un máximo de tres años mientras regresa el Rey Dólar

Técnicamente, el par podría ver compras en las caídas ya que el RSI diario aún se mantiene por encima de la línea media.

USD/JPY Pronóstico: Alcanza máximos de casi tres semanas alrededor de 145.00

El USD/JPY alcanza un nuevo máximo de casi tres semanas alrededor de 145.00.

Dato de empleo de EE.UU.: ¿Puede frenar al Dólar?

Si se cumplen las expectativas de creación de 130.000/138.000 empleos, el Dólar podría caer, y ceder parte de sus ganancias de las últimas sesiones.

Previa Nóminas no Agrícolas de abril: Analizando la reacción del precio del Oro a las sorpresas del NFP

Se prevé que las Nóminas no Agrícolas en EE.UU. aumenten en 130.000 en abril. Es probable que el Oro reaccione más fuertemente a un informe de empleo decepcionante que a uno optimista.