Previa del FOMC: No se esperan cambios, mientras Trump se perfila como una figura importante

El enfoque de los mercados financieros cambiará de las acciones tecnológicas de EE.UU. a la reunión del FOMC el miércoles por la noche, cuando la Fed anunciará su última política a las 19.00 GMT. Esto será seguido por una conferencia de prensa, no habrá un resumen de proyecciones económicas ni un gráfico de puntos en esta reunión.

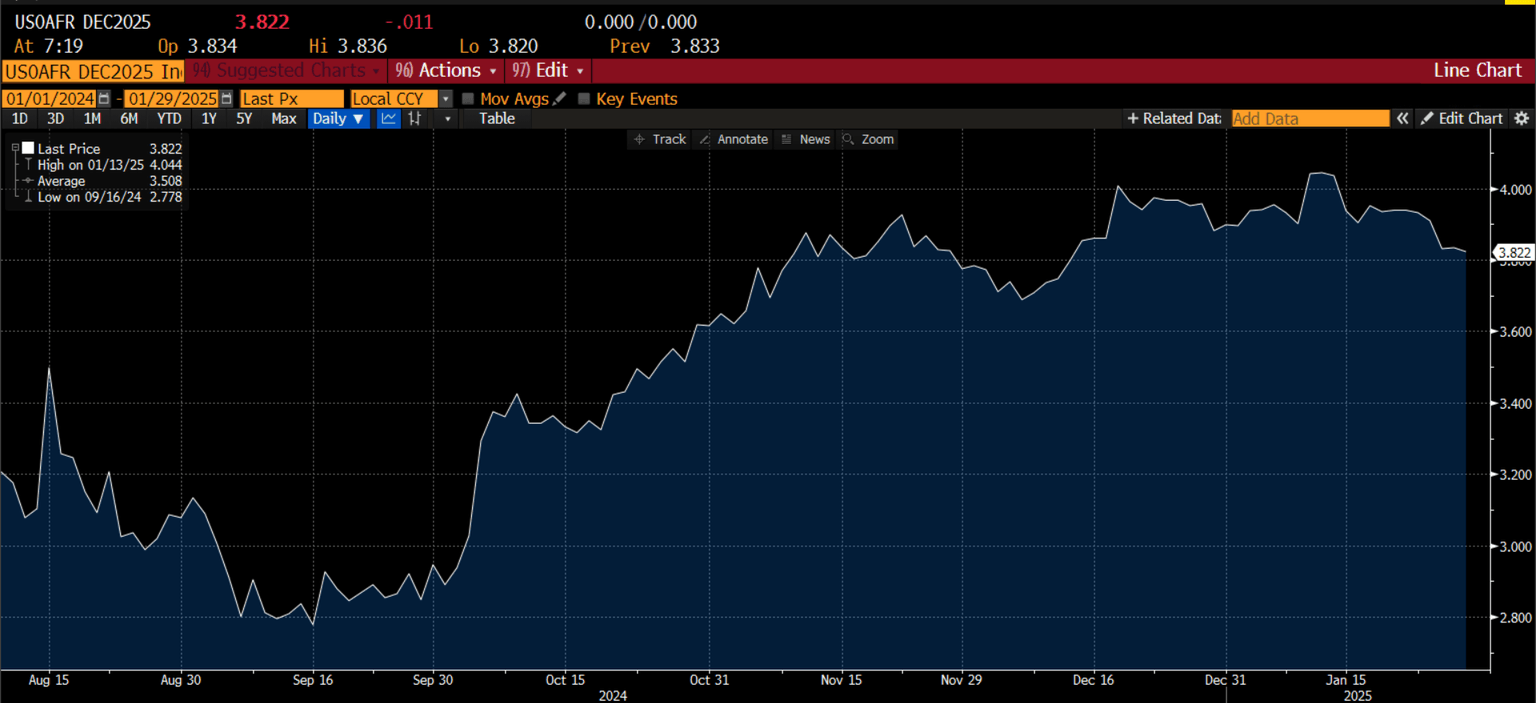

El mercado está valorando prácticamente ninguna posibilidad de un recorte de tasas en esta reunión, y solo hay un 45% de probabilidad de un solo recorte de tasas para la reunión de junio, según la herramienta FedWatch del CME. El mercado espera menos de 2 recortes de tasas por parte de la Fed este año, con expectativas de tasas de interés para 2025 prácticamente sin cambios desde el inicio de 2025. Las expectativas de tasas de interés de EE.UU. han sido notablemente estables, aunque otros bancos centrales han visto aumentar las apuestas sobre recortes de tasas en los últimos meses.

La visión de la Fed sobre la inflación es clave para la reacción del mercado

El informe de inflación de diciembre mostró una moderación en la presión inflacionaria a finales del año pasado, sin embargo, esto no ha hecho mucho para ajustar las expectativas de recorte de tasas de la Fed. Esto podría deberse a las expectativas de inflación. La medida de expectativas de inflación de la Universidad de Michigan ha aumentado en el horizonte de 1 año y se mantiene por encima de la tasa objetivo de la Fed a largo plazo. Las expectativas de inflación a 1 año en EE.UU. se han mantenido por encima del nivel del 3% desde abril de 2024, han aumentado desde el recorte de tasas de 50 pb de la Fed en septiembre. La Fed ha declarado que quiere que las expectativas de inflación se mantengan bien ancladas, por lo que podrían optar por seguir un camino cauteloso en esta reunión.

Nuevos miembros de la Fed y la perspectiva de un presidente en la sombra

Esta reunión también verá nuevos miembros con derecho a voto en el Comité, incluidos los presidentes de la Fed de Chicago, Boston, St Louis y Kansas City. Esto podría hacer que los miembros de la Fed se alejen del centro y se dirijan hacia los extremos. Aunque todos los miembros parecen dispuestos a mantener las tasas sin cambios en esta reunión, el futuro de la política es menos seguro y podría haber un mayor porcentaje de votantes disidentes. Además, antes de su investidura, Donald Trump propuso un presidente en la sombra de la Fed para trabajar junto al presidente de la Fed, Powell. Esta posición no tendría poder oficial, está diseñada para desafiar y criticar las decisiones de la Fed, y el presidente en la sombra probablemente se convertiría en el próximo presidente después de que termine el mandato de Powell en mayo de 2026. Aunque no ha habido un anuncio de un presidente en la sombra de la Fed desde que Trump se convirtió en presidente, señales de que la Fed permanecerá en una pausa prolongada podrían irritar a Trump lo suficiente como para nombrar uno en los próximos meses. Esto también podría aumentar la incertidumbre en torno a la futura política de la Fed.

¿Podría la Fed suavizar su postura sobre las expectativas de recorte de tasas en esta reunión?

El índice de discursos de la Fed de Bloomberg ha tendido a la baja en las últimas tres semanas, lo que sugiere que los miembros de la Fed han tendido a sonar más moderados en sus discursos hasta ahora este año. Este es un cambio en su postura desde septiembre, cuando los miembros de la Fed comenzaron a sonar más de línea dura. En general, la Fed sigue sonando relativamente de línea dura, sin embargo, estaremos atentos para ver si la Fed desafía los datos económicos, incluidos el fuerte crecimiento del mercado laboral, las expectativas de un fuerte PIB y las elevadas expectativas de inflación, y suaviza su postura sobre el ritmo de los futuros recortes de tasas.

Las medianas empresas de EE.UU. y las acciones globales podrían verse afectadas por esta reunión

Si la Fed suaviza su postura, entonces esperamos una reacción inmediata del mercado, lo que podría beneficiar al mercado de acciones en general y al sentimiento de riesgo global. La más mínima señal de que la Fed podría recortar las tasas de interés a un ritmo más rápido podría desencadenar un rally en las acciones cíclicas y las medianas empresas de EE.UU., como el Russell 2000. También pensamos que una Fed "moderada" podría impulsar las acciones del Reino Unido, ya que los rendimientos a 10 años del Reino Unido tienen una fuerte correlación positiva con los rendimientos del Tesoro de EE.UU. a 10 años del 77%. Por lo tanto, una Fed moderada también podría ayudar a reducir los costos de endeudamiento para las empresas del Reino Unido, lo que podría impulsar las acciones del Reino Unido.

La Fed no puede salvar a Nvidia de la competencia china

El trasfondo de esta reunión ha sido una gran venta de acciones tecnológicas de EE.UU. ya que el modelo DeepSeek AI de China ha alterado el statu quo del mercado. La capacidad de IA de China es una amenaza mucho mayor para las acciones tecnológicas de EE.UU. que la Fed. En los últimos años, las acciones tecnológicas de mega capitalización de EE.UU. se han desacoplado de la economía de EE.UU., debido a su enorme alcance global y sus enormes reservas de efectivo, por lo que han sido en su mayoría resistentes a los cambios de política de la Fed. Sin embargo, si las grandes empresas tecnológicas enfrentan competencia de China, entonces los enormes ingresos y beneficios podrían erosionarse, y el nivel de las tasas de interés podría comenzar a tener una mayor influencia en su rendimiento en el mercado de valores.

Por ahora, no creemos que la Fed pueda salvar a Nvidia de la perspectiva de una mayor competencia de China. En cambio, cualquier cambio de tono de la Fed podría tener un gran impacto en el S&P 500 ponderado por igual y el Russell 2000. Por lo general, la Fed también tiene un gran impacto en el mercado de divisas, sin embargo, en el clima político actual, las conversaciones sobre aranceles de Trump son el principal impulsor del mercado de divisas. Por lo tanto, si la Fed suaviza su postura con respecto al ritmo de los recortes de tasas, la caída del dólar podría ser limitada, y podría haber solo un pequeño margen para que el euro y la libra se recuperen frente al dólar más adelante esta semana.

Las expectativas de tasas de interés de EE.UU. para diciembre de 2025 han sido notablemente estables, lo que puede haber limitado la subida del dólar en las últimas semanas

Source: XTB and Bloomberg

Autor

Kathleen Brooks

XTB UK

Kathleen tiene casi 15 años de experiencia trabajando con algunas de las principales empresas de inversión y comercio minorista en la ciudad de Londres.