Por qué la inminente inclusión en el índice de bonos de la India es un gran acontecimiento

Este artículo ha sido escrito por Ken Akintewe, Head of Asia Sovereign Debt, de abrdn

Se espera que los bonos soberanos indios se incluyan en los índices globales de bonos (en moneda local) una vez que se haya producido un importante y esperado cambio en la fiscalidad local. Esta inclusión de los bonos indios en los índices, que probablemente comience en 2022, será un hito importante para la inversión en renta fija mundial, y debería ofrecer beneficios significativos tanto para la India como para los inversores en los próximos años.

El próximo cambio fiscal es probablemente una fórmula magistral para la inclusión en el índice

Se espera que en su próximo presupuesto para 2022-23, que se presentará en febrero de 2022, el gobierno indio proponga una exención fiscal crítica para las liquidaciones de Euroclear. Sin entrar en demasiados detalles técnicos, el cambio fiscal debería hacer mucho más práctico que las operaciones con bonos soberanos indios se liquiden a través de la cámara de compensación de Euroclear. Esto eliminará la anterior barrera clave para la inclusión en el índice. Si el Parlamento aprueba a tiempo el presupuesto (incluida la enmienda fiscal clave), el proceso de inclusión de los bonos indios en el índice podría comenzar ya en marzo de 2022.

Impacto de la inclusión en el índice en los flujos

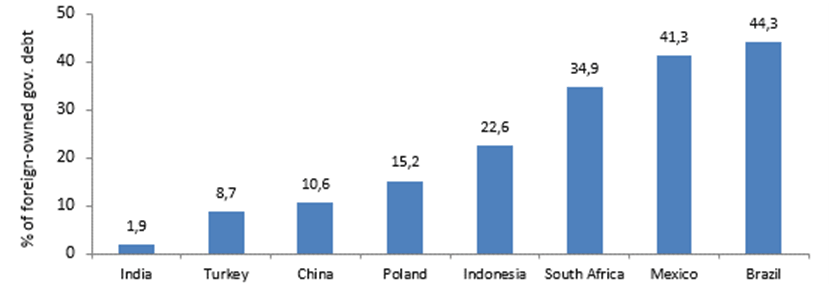

Morgan Stanley estimó recientemente que la inclusión en los índices de bonos JP Morgan GBI-EM y Bloomberg Barclays Global Aggregate daría lugar a entradas de capital de 40.000 millones de dólares en 2022-23, seguidas de entradas anuales de 18.500 millones de dólares durante la próxima década (1). Si bien estas cantidades pueden parecer grandes, hay que considerarlas en el contexto del mercado de bonos soberanos de la India, que tiene un tamaño comparativamente considerable, de 1,1 billones de dólares (2). De hecho, vale la pena señalar que, incluso después de las entradas previstas en el índice, Morgan Stanley estima que la cuota de propiedad extranjera de los bonos soberanos indios todavía ascendería a un 9% relativamente modesto en 2031 (1), aunque por debajo del 2% actual.

Cuota de propiedad extranjera (%) de los bonos del gobierno central seleccionados *

Fuente: CEIC, Bloomberg, Morgan Stanley Research; * sólo incluye los bonos del Estado central puramente nominales en moneda local, que reflejan mejor la propiedad extranjera. Octubre de 2021

Cómo se beneficiará la India

A pesar de la magnitud bastante modesta de las entradas previstas en relación con el tamaño del mercado, el aumento de la presencia del índice debería ofrecer una serie de beneficios financieros y de la economía real para la India. En términos de la balanza de pagos, el aumento de las entradas de bonos extranjeros apoyaría el componente de inversión de cartera. Por ejemplo, una afluencia anual relacionada con los índices de 18.500 millones de dólares equivaldría a un apoyo adicional a la balanza de pagos de alrededor del 0,7% del PIB (3). Además, el aumento de las entradas relacionadas con el índice también proporcionaría cierto apoyo a las reservas de divisas indias y a la rupia.

En igualdad de condiciones, la nueva fuente de demanda adicional debería presionar a la baja los rendimientos de la deuda pública india. A su vez, esto tendería a reducir el coste de capital del gobierno, favoreciendo así la actividad inversora, incluso en áreas de desarrollo clave como las infraestructuras y la educación. Sin embargo, lo más importante es que creemos que la India podría beneficiarse enormemente enviando una fuerte señal de apertura al capital extranjero y diversificando su base de tenedores de bonos. En este sentido, existe el argumento de que el aumento de la propiedad de bonos soberanos extranjeros (en comparación con la propiedad actual, más cautiva y exclusivamente nacional), podría ayudar a mejorar la disciplina fiscal.

Cómo se benefician los inversores

Desde el punto de vista del inversor, los beneficios de la inclusión de los bonos indios en los índices mundiales son especialmente convincentes, en nuestra opinión. En el nivel más básico, la mejora del acceso a un mercado de bonos gubernamentales locales grande y líquido de 1,1 billones de dólares, que es el tercero en tamaño de Asia después de Japón y China, supone claramente una expansión muy significativa del conjunto de oportunidades de inversión. Sin embargo, son algunas de las características más específicas del mercado indio las que podrían resultar más interesantes para los inversores en bonos globales. En particular, creemos que hay tres características positivas que realmente destacan.

En primer lugar, los bonos gubernamentales indios tienen una baja correlación con otros mercados de bonos regionales y mundiales, algo que realmente aumenta los beneficios potenciales de diversificación de la propiedad. Una razón bien conocida para esto es el nivel relativamente bajo de integración económica global de la India, ya que alrededor del 75% de su crecimiento se genera a nivel nacional. En nuestra opinión, otro factor bastante significativo es el nivel históricamente muy bajo de propiedad extranjera, que ha contribuido a que los bonos indios parezcan bastante inmunes a los grandes cambios en el sentimiento de los inversores mundiales. Cabe señalar que éste ha sido durante mucho tiempo uno de los argumentos más citados dentro de la India para permitir un mayor acceso de los inversores extranjeros a sus mercados de bonos. Sin embargo, los responsables políticos juzgarán (con razón, en nuestra opinión) que una apertura limitada ahora compensaría cualquier desventaja potencial de este tipo (4).

Otro beneficio clave para los inversores de la inclusión en el índice de bonos de la India es la mejora de la oportunidad de obtener una exposición a una economía muy grande y de rápido crecimiento con la mejora de los fundamentales. En este sentido, existen numerosas tendencias positivas que pueden ser citadas. Por ejemplo, factores como la mejora del perfil de crecimiento (ayudada por una trayectoria de 8 años de reformas), el fortalecimiento de la balanza de pagos, el aumento de la credibilidad del banco central y la reducción significativa de la volatilidad de la moneda. De hecho, en algunos aspectos, a pesar de tener el grado de inversión, creemos que se puede argumentar que la deuda pública india está bastante infravalorada en la actualidad. A modo de ejemplo, la India tiene una calificación crediticia soberana inferior a la de Italia, a pesar de tener una relación deuda/PIB alrededor de 70 puntos porcentuales menor. (5)

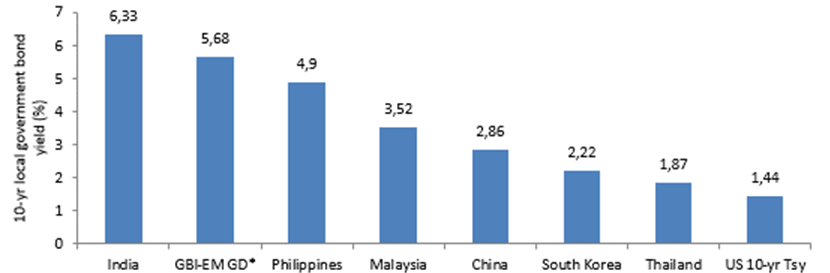

Por último, y quizás lo más atractivo para los inversores en renta fija global, teniendo en cuenta el prolongado entorno de rendimientos globales muy bajos, es el atractivo del alto rendimiento de los bonos indios. De hecho, como se muestra a continuación, el rendimiento de la deuda pública local india a 10 años, superior al 6%, se compara de manera favorable con el de muchos otros mercados emergentes más grandes de calificación similar. Además, la tasa de aumento de los rendimientos en comparación con los rendimientos del Tesoro a 10 años, que se sitúan en torno al 1,5%, y los rendimientos del bund, que siguen siendo negativos, constituirían sin duda una poderosa atracción para muchos inversores que buscan ingresos en todo el mundo.

Comparación del rendimiento a 10 años (%) de una selección de bonos gubernamentales de mercados emergentes en moneda local

Fuente: Bloomberg a finales de noviembre de 2021. * JP Morgan GBI-EM Global Diversified Index

Resumen

En conjunto, la probable inclusión inminente de la deuda pública india en los principales índices mundiales de deuda pública en moneda local debería ofrecer importantes beneficios tanto para el emisor como para los inversores. Para estos últimos, en particular, pensamos que la inclusión en el índice presagia una mejora significativa del acceso al mercado de bonos de una economía muy grande y de rápido crecimiento con unos fundamentos estructuralmente mejores. Al mismo tiempo, esto se combina con rendimientos muy atractivos y correlaciones históricamente bajas con otras partes del complejo global de bonos.

Referencias

- "India, preparada para debutar en el índice, Morgan Stanley, octubre 2021,

- Bloomberg, noviembre 2021

- Sobre la base de un PIB nominal estimado para todo el año 2021-22 de 2.900 millones de dólares

- Como se ha señalado anteriormente, incluso después de que se haya completado el proceso de inclusión, con menos del 10% del total en 2031 (utilizando las estimaciones de Morgan Stanley), la cuota de propiedad extranjera del gobierno indio seguiría siendo una de las más bajas del mundo.Based on the Italian Treasury’s forecast 2021 debt-GDP ratio of 159.8% and the IMF’s forecast 2021/22

- Sobre la base de la previsión del Tesoro italiano para 2021 de un ratio deuda-PIB del 159,8% y de la previsión del FMI para 2021/22 de un ratio deuda-PIB de la India del 89,6%.

Autor

Equipo de analistas de Abrdn

Aberdeen Standard Investments

La inversión responsable consiste en ofrecer valor a los clientes. Nuestro enfoque se divide en dos áreas. En la etapa de inversión, utilizamos factores ESG para ayudar a decidir dónde es mejor invertir.