- El Oro retrocedió después de establecer otro récord histórico, pero recuperó los 2.500$.

- La perspectiva técnica sugiere que el sesgo alcista del XAU/USD se mantiene a corto plazo.

- Los inversores prestarán mucha atención a los datos de inflación de EE.UU. la próxima semana.

El Oro (XAU/USD) corrigió a la baja después de tocar un nuevo máximo histórico esta semana, pero logró subir por encima del nivel clave de 2.500$ el viernes. El calendario económico de la próxima semana incluirá datos clave de inflación de EE.UU.

El Oro alcanza otro récord histórico

Después de terminar la semana anterior con una nota alcista, el oro entró en una fase de consolidación el lunes y cerró el día prácticamente sin cambios. Los comentarios moderados de los funcionarios de la Reserva Federal (Fed) hicieron que los rendimientos de los bonos del Tesoro de EE.UU. se estiraran a la baja el martes, allanando el camino para que el XAU/USD estableciera un nuevo récord histórico de 2.531$.

"Si los datos entrantes muestran que la inflación se está moviendo de manera sostenible hacia el objetivo, será apropiado reducir gradualmente las tasas para evitar volverse demasiado restrictivos," dijo la Gobernadora de la Fed, Michelle Bowman. Mientras tanto, el presidente de la Fed de Minneapolis, Neel Kashkari, dijo al Wall Street Journal que será apropiado debatir sobre la posibilidad de reducir la tasa de política en septiembre.

El miércoles, la Oficina de Estadísticas Laborales de EE.UU. anunció que la estimación preliminar de la revisión de referencia indica un ajuste al empleo total no agrícola de marzo de 2024 de -818.000 (-0,5%). Más tarde en el día, las actas de la reunión de política de la Fed del 30-31 de julio mostraron que una "gran mayoría" de los responsables de la política creían que si los datos entrantes continuaban cumpliendo con las expectativas, probablemente sería apropiado flexibilizar la política en la próxima reunión. Aunque el oro luchó por mantener su impulso alcista a mitad de semana, logró estabilizarse por encima de los 2.500$ ya que el dólar estadounidense (USD) no logró sacudirse la presión de venta.

Después de que los datos publicados por S&P Global mostraran que la actividad empresarial continuó expandiéndose a un ritmo saludable a principios de agosto, con la estimación preliminar del PMI compuesto llegando a 54,1, el rendimiento de los bonos del Tesoro estadounidense a 10 años ganó impulso de recuperación y ayudó al USD a encontrar un punto de apoyo. A su vez, el XAU/USD se volvió hacia el sur y rompió por debajo de los 2.500$ durante las horas de negociación en EE.UU.

El mejoramiento del ánimo de riesgo dificultó que el USD construyera sobre las ganancias del jueves y permitió que el XAU/USD se recuperara nuevamente por encima de los 2.500$ durante las horas de negociación en Europa el viernes. Antes del fin de semana, el discurso del presidente de la Fed, Jerome Powell, en el simposio de Jackson Hole puso un peso adicional sobre el USD y allanó el camino para una etapa más alta en el par. Powell reconoció que ha llegado el momento de ajustar la política monetaria y dijo que harán "todo lo que puedan" para apoyar un mercado laboral fuerte mientras avanzan hacia la estabilidad de precios.

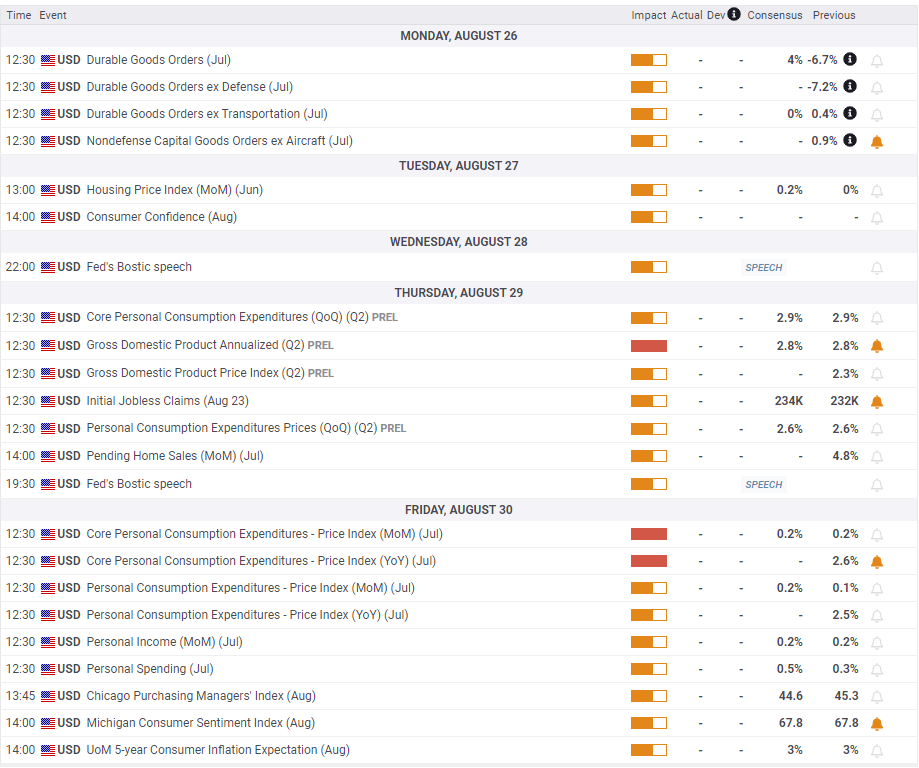

Los inversores en Oro esperan los datos de inflación del PCE

El calendario económico de EE.UU. incluirá los datos de pedidos de bienes duraderos de julio el lunes. Aunque estos datos generalmente son ignorados por los participantes del mercado, podrían desencadenar una reacción del mercado en caso de que diverjan significativamente de la expectativa del mercado. Una sorpresa positiva podría aliviar los temores sobre una recesión económica en EE.UU. y ayudar al USD a encontrar demanda.

El jueves, la Oficina de Análisis Económico (BEA) de EE.UU. publicará la segunda estimación del crecimiento anualizado del Producto Interior Bruto (PIB) del segundo trimestre. Los mercados no esperan cambios en la estimación inicial del 2,8%. Una revisión inesperada a la baja podría pesar sobre el USD y abrir la puerta a una etapa más alta en el oro con la reacción inmediata.

La BEA publicará los datos del Índice de Precios del Consumo Personal (PCE) de julio, el indicador de inflación preferido de la Fed, el viernes. Es probable que los inversores reaccionen al índice de precios del PCE subyacente mensual, que excluye los precios de los artículos volátiles y no está distorsionado por los efectos de base. Se prevé que el índice de precios del PCE subyacente aumente un 0,2% mensual. Dado que los últimos comentarios de Powell sugirieron que los responsables de la política ahora están más enfocados en el mercado laboral que en la inflación, podría ser necesario una lectura del 0,4% o más para que el USD suba decisivamente. Por otro lado, una cifra en o por debajo de la expectativa del mercado podría apoyar al oro de cara al fin de semana.

Perspectiva técnica del Oro

El indicador de fuerza relativa (RSI) en el gráfico diario se mantiene por encima de 60, lo que sugiere que el sesgo alcista permanece intacto.

La cifra redonda de 2.500$ (nivel psicológico, punto medio del canal de regresión ascendente desde mediados de febrero) se alinea como un nivel pivote para el oro. En caso de que el oro continúe utilizando este nivel como soporte, 2.600$ (nivel psicológico) podría verse como la próxima resistencia antes del límite superior del canal ascendente en 2.620$.

Los vendedores técnicos podrían mostrar interés si el oro no logra estabilizarse por encima de los 2.500$. En este escenario, la media móvil simple (SMA) de 20 días podría verse como el próximo soporte en 2.455$ antes de 2.400$ (nivel psicológico, nivel estático, SMA de 50 días) y 2.370$ (límite inferior del canal ascendente, SMA de 100 días).

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico de Precio: Los compradores apuntan a 1.1900

El EUR/USD mantiene ganancias cerca de máximos de varios años, cotizando alrededor de 1.1800 y dirigiéndose hacia el máximo de septiembre de 2021 de 1.1908. El par está en riesgo de corregir condiciones de sobrecompra, pero aún son probables máximos más altos.

GBP/USD Pronóstico: La Libra podría extender su caída si falla el soporte de 1.3650

El GBP/USD corrige a la baja y cotiza en torno a 1.3700 el lunes después de ganar alrededor del 2% la semana pasada. La perspectiva técnica del par apunta a una pérdida de impulso alcista a corto plazo

El Yen sube a máximos de dos semanas mientras el Dólar se debilita ante la persistencia de las tensiones comerciales

El USD/JPY cae hacia 143.00 a medida que la debilidad general del Dólar estadounidense impulsa las ganancias del Yen.

Siete datos fundamentales para la semana: Foco en el empleo de EE.UU. y en las conversaciones comerciales

Las Nóminas no Agrícolas de EE.UU. se adelantan al jueves y compiten con los acuerdos comerciales y el Foro de Bancos Centrales.

Previa del Foro del BCE: Se espera que los principales banqueros centrales del mundo arrojen luz sobre las tasas de interés

La divergencia en la política monetaria reciente entre la Fed, el BCE, el BoE y el BoJ hace que el evento sea particularmente interesante.