Enfoque

Muchos de nosotros estamos enfocados exclusivamente en el mercado bursátil, ignorando otras clases de activos y el beneficio de la diversificación. El crecimiento de la riqueza requiere rendimientos compuestos a lo largo de muchos años. La mejor manera de lograr esto es adoptando un enfoque que produzca buenos rendimientos ajustados al riesgo. Todos amamos los grandes rendimientos, pero cuando inevitablemente llegan las grandes caídas, tendemos a estar desprevenidos y cambiamos nuestro plan de juego por miedo o por la necesidad de vender debido a la sobreexposición. Esto derrota la estrategia de obtener rendimientos compuestos de manera consistente a lo largo del tiempo.

Compartiré dos portafolios básicos y en futuras cartas agregaremos más a estos dos y veremos formas de mejorarlos.

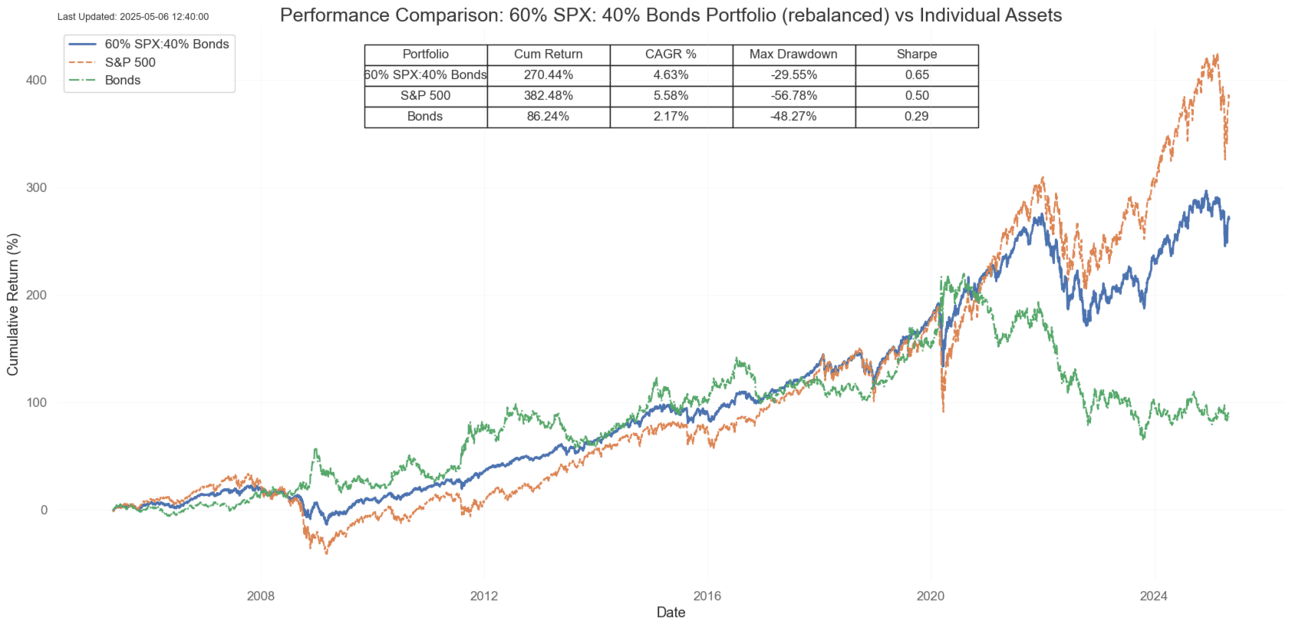

El primero es un portafolio simple de 60% en acciones y 40% en bonos. He utilizado el rendimiento total de los bonos ya que el rendimiento es el componente principal y no está incluido en una serie temporal de precios normal. Lo he dicho tantas veces que vale la pena repetirlo: realmente necesitas intentar ver los rendimientos a través de una lente de rendimiento ajustado al riesgo. Me gusta el Ratio de Sharpe; es el estándar de oro.

Este portafolio supera con un Ratio de Sharpe de 0.65 en los últimos 20 años.

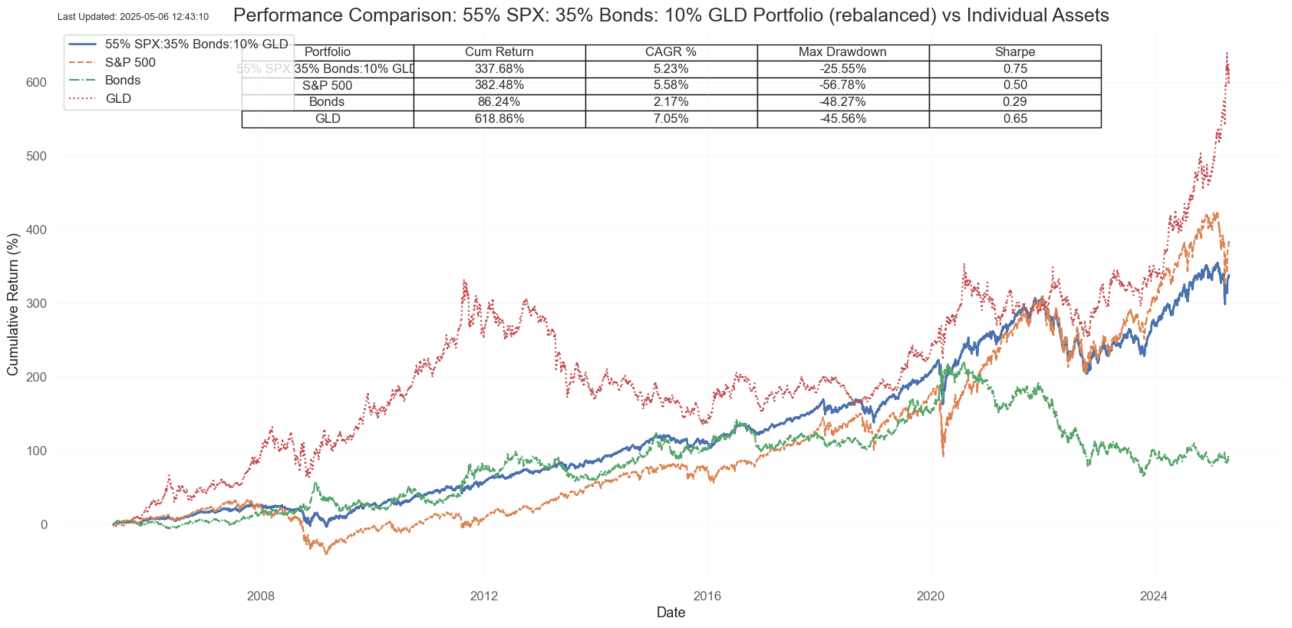

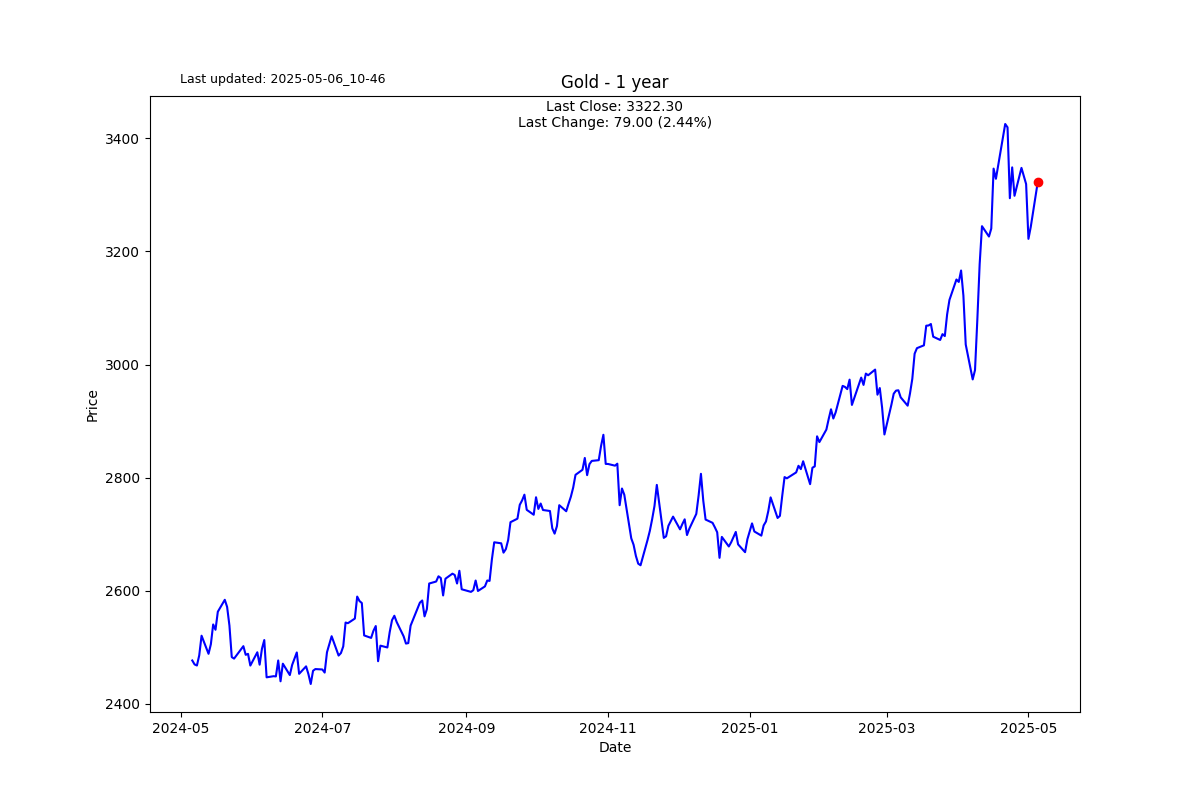

Dos clases de activos son quizás un poco demasiado restrictivas. Así que en este portafolio voy a incluir oro. No voy a añadir un gran %; es tentador porque sabemos que el oro ha tenido un rendimiento excelente, pero el oro debe verse como una cobertura contra la inflación y un refugio de riqueza contra una moneda en devaluación. En este portafolio tomamos un 5% de las acciones y un 5% de los bonos y damos un 10% hacia el oro.

Este portafolio lo hace aún mejor con un Ratio de Sharpe de 0.75.

Observaciones

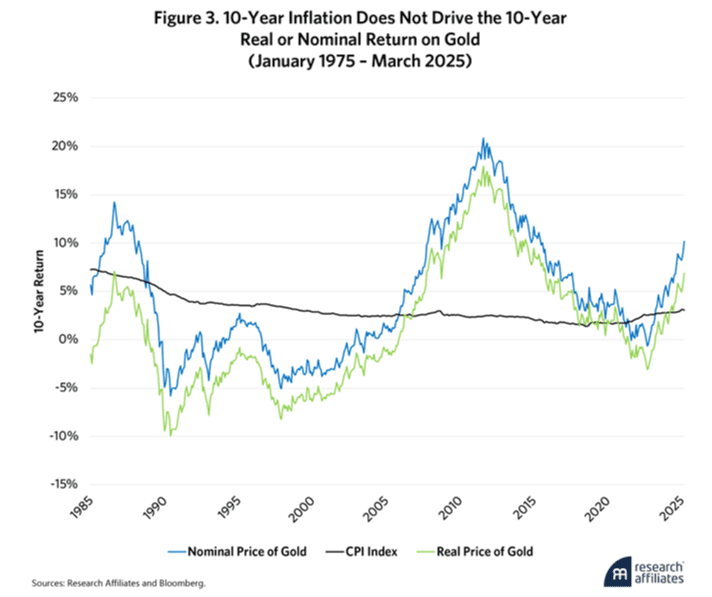

Mencioné anteriormente que el oro a menudo se percibe como una cobertura contra la inflación. No tan rápido.

Este gráfico es algo contraintuitivo; sugiere que la inflación acumulada a 10 años no impulsa el rendimiento real o nominal del oro a 10 años en los últimos 50 años. Hay mucho en esto que necesita un examen más profundo, pero es algo interesante en lo que reflexionar. Estoy haciendo referencia al último artículo del Profesor Campbell Harvey para Research Affiliates.

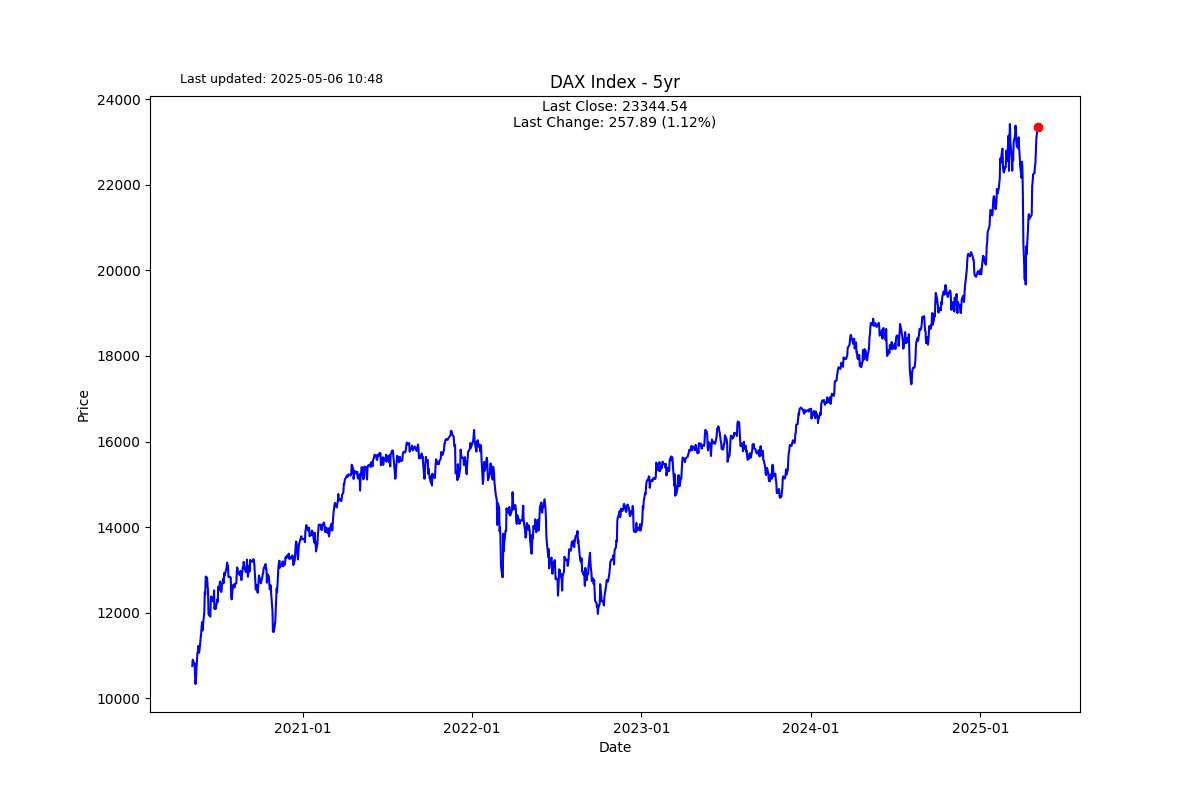

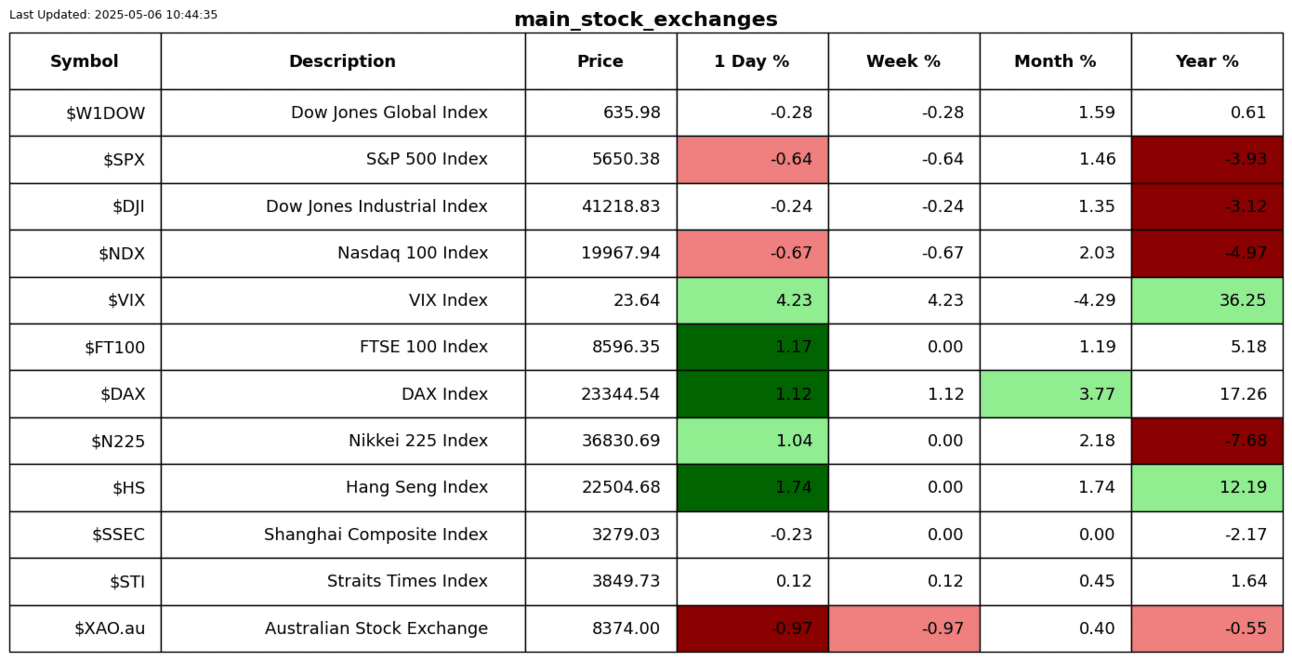

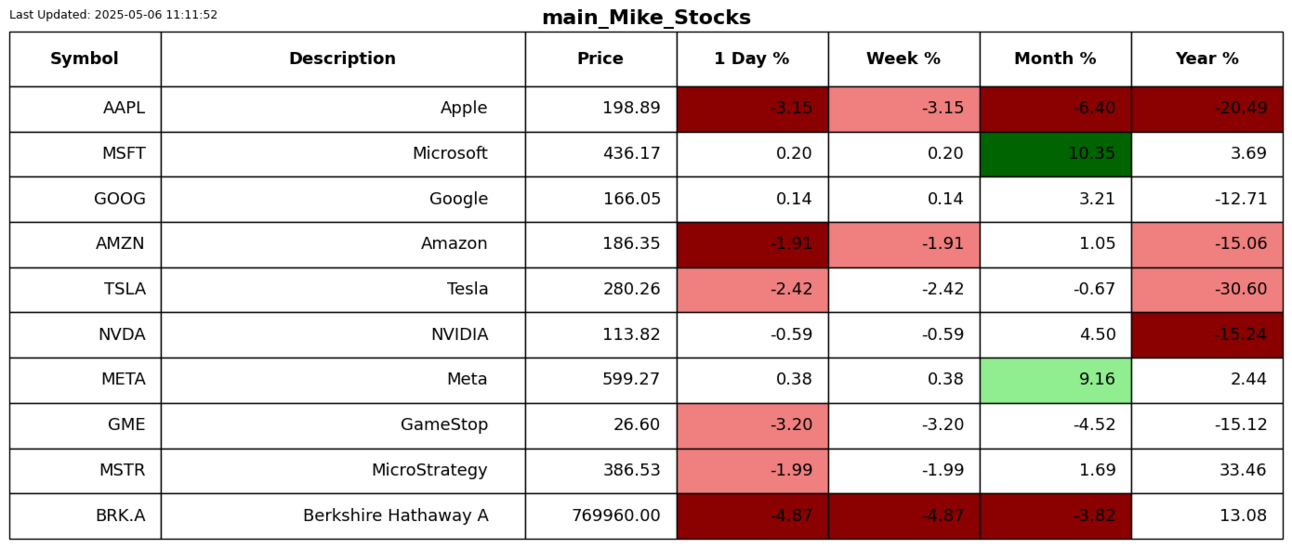

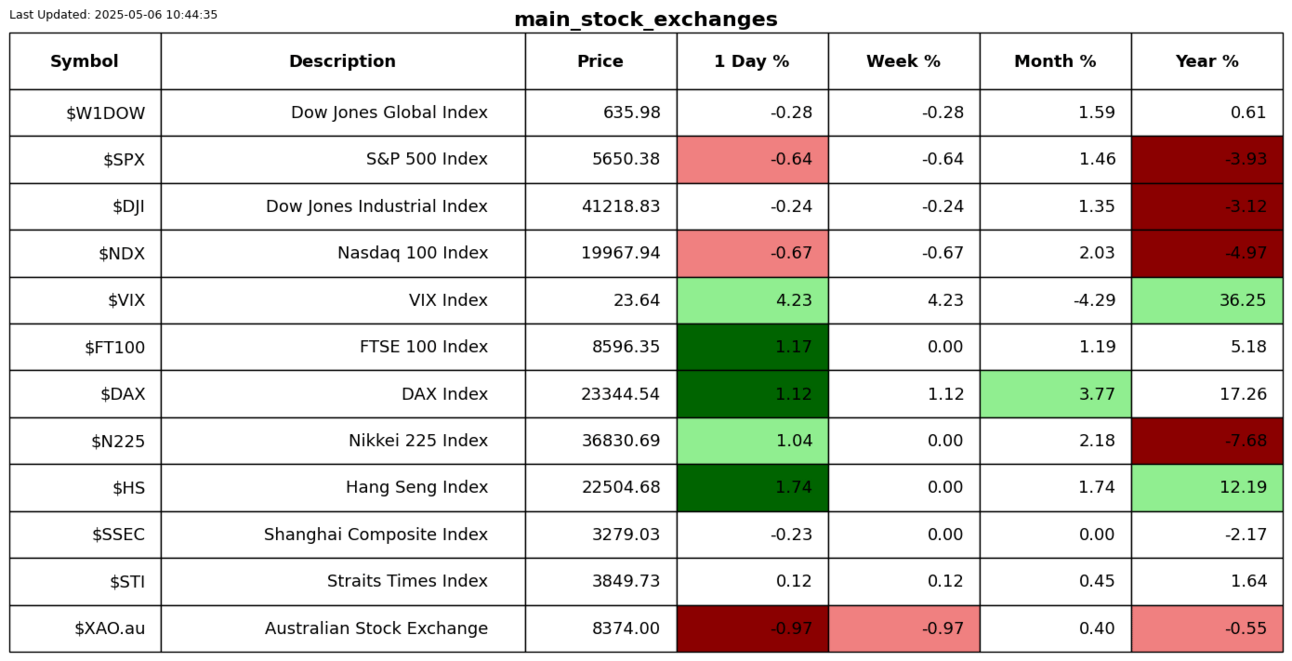

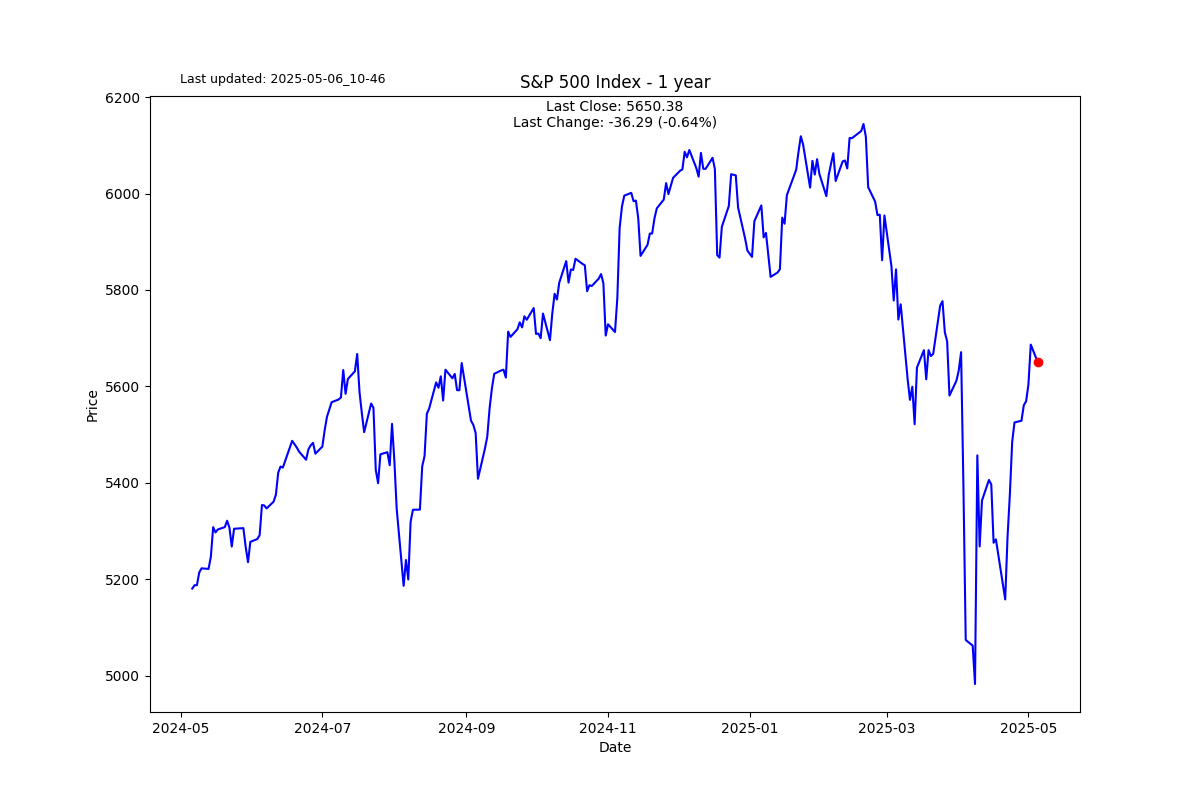

Lo que es interesante es que el DAX alemán está a punto de alcanzar un máximo histórico. Casi me salí de la piel cuando vi cuán alto había saltado este índice. Aún creo que el máximo ya se ha alcanzado para el S&P 500, y pronto estaremos haciendo nuevos mínimos de 52 semanas. Esto sería una divergencia no confirmada adecuada si el DAX alcanza un nuevo máximo que no sea seguido por los principales mercados de EE.UU. Se podría interpretar como un indicador potencialmente bajista.

El Nasdaq 100 ha encontrado cierta resistencia en la media móvil de 200 días. Solo el 23% de las acciones del índice Nasdaq 100 están por encima de su media móvil de 200 días.

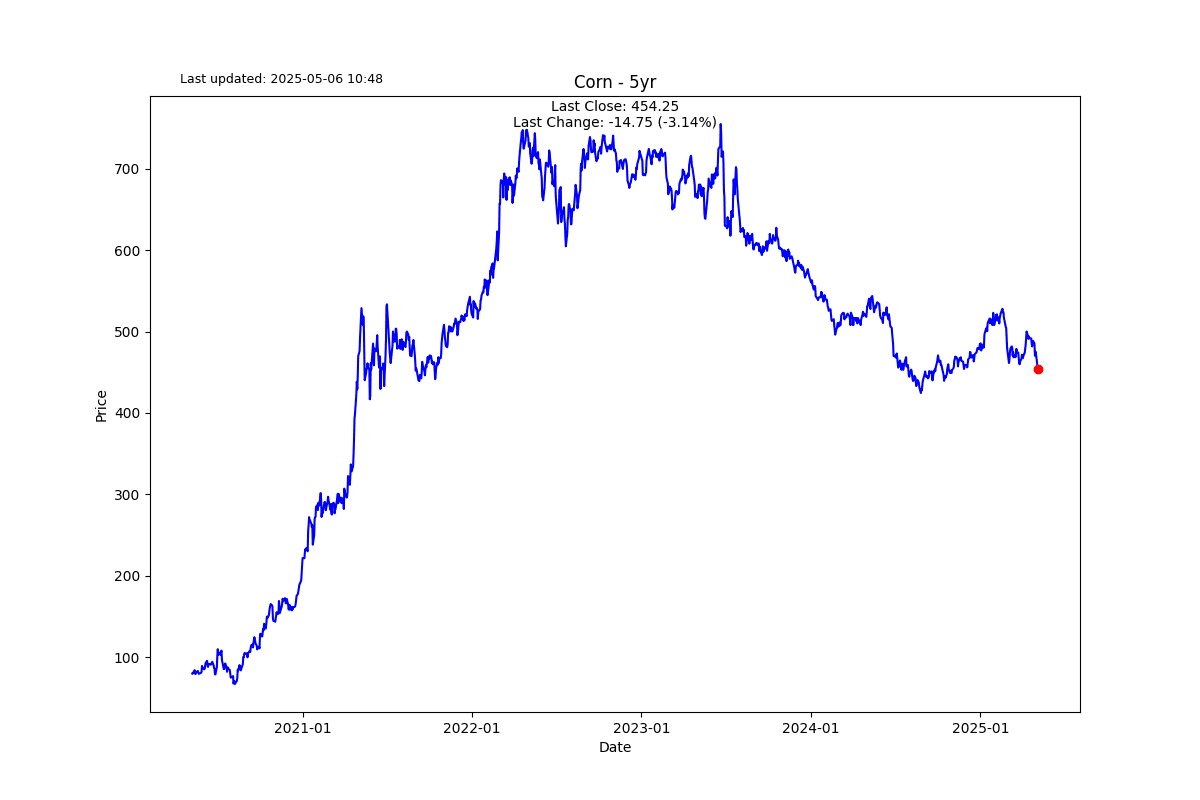

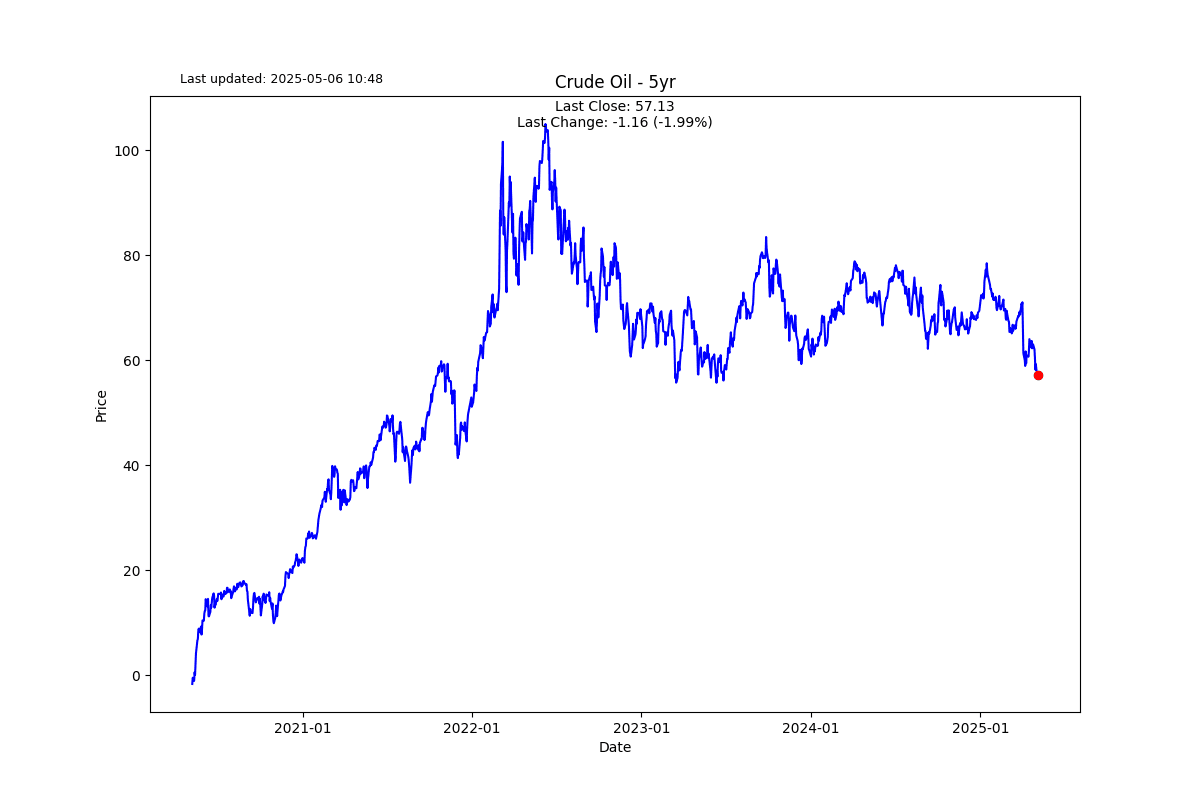

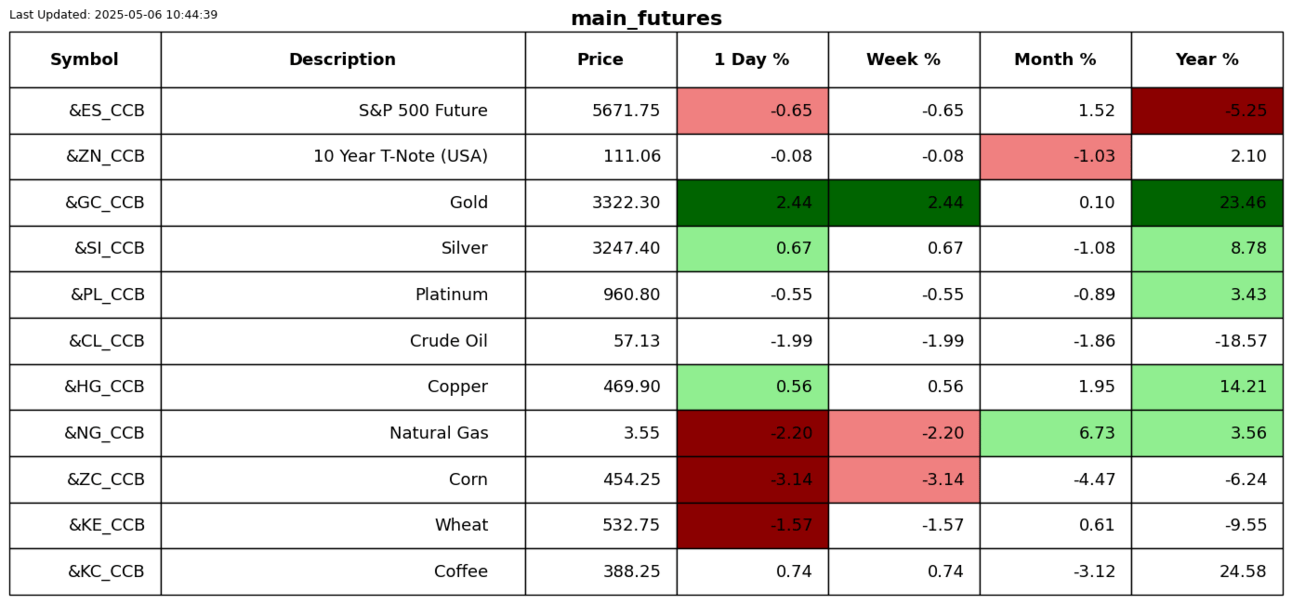

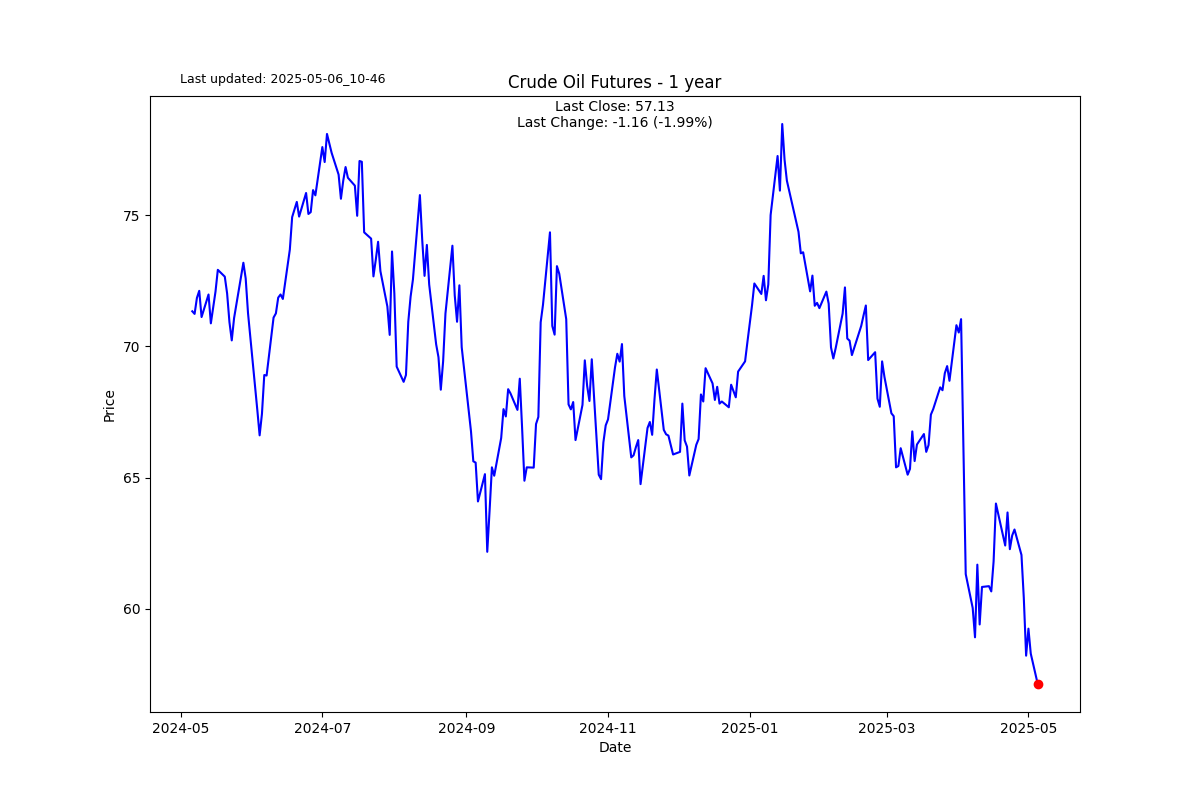

El maíz y el petróleo también se ven particularmente débiles. En términos de su aspecto técnico, estos 2 gráficos son más débiles que mis rodillas en un gran día de surf en Bondi Beach.

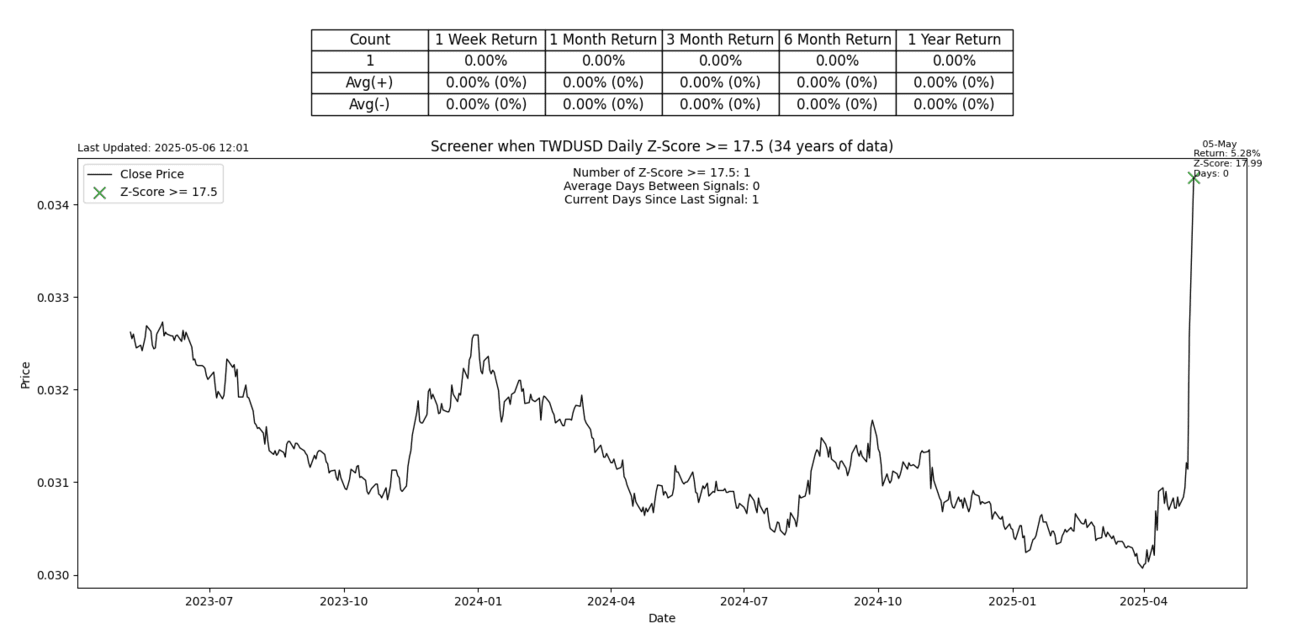

Alerta del escáner

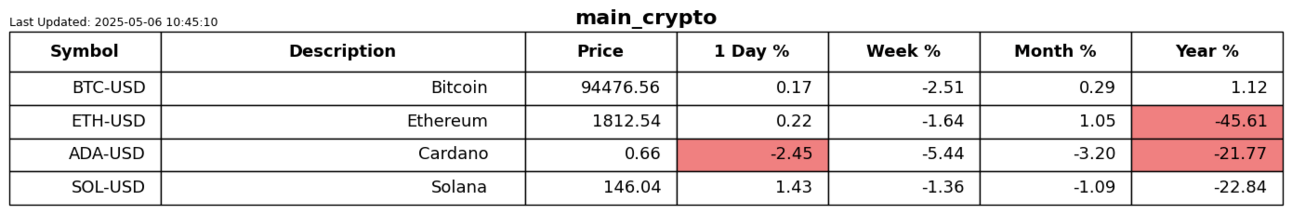

Te prometo que no verás una moneda produciendo un puntaje Z de 17.99 cada década. Este es un evento super raro. Estoy mostrando la combinación menos popular de TWDUSD frente a USDTWD, ya que esto muestra claramente que el dólar taiwanés se está fortaleciendo.

El dólar taiwanés se disparó un 5% debido a la incertidumbre sobre los futuros flujos de dólares estadounidenses, ya que Taiwán, que tradicionalmente depende de las exportaciones y de una moneda débil, ahora enfrenta un entorno comercial más impredecible debido a las guerras comerciales en curso. Los fondos de pensiones de Taiwán, que habían estado sin cobertura durante mucho tiempo en anticipación de flujos de dólares constantes, ahora se están recalibrando en respuesta a estos cambios. Estoy seguro de que este no es el final de movimientos explosivos repentinos, ya que los efectos de las guerras comerciales envían ondas de choque a través del sistema.

Revisión del rendimiento

Galería de gráficos

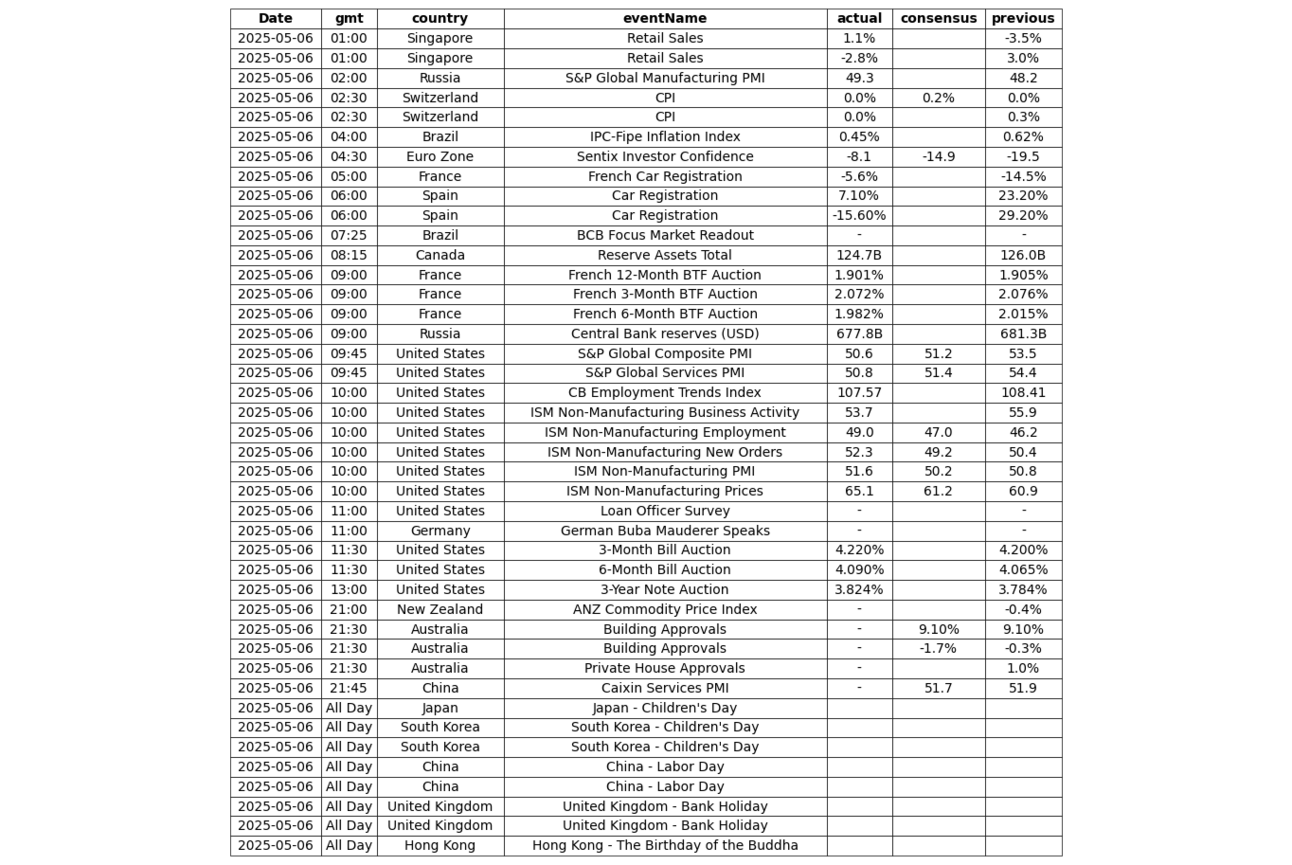

Noticias hoy

Esto no constituye asesoramiento financiero. No he considerado sus circunstancias individuales. Propongo perspectivas prácticas desde la perspectiva hipotética de un macroestratega global, buscando obtener rentabilidades ajustadas al riesgo superiores a la media, considerando los principales temas macroeconómicos actuales. No estoy autorizado para ofrecer asesoramiento financiero individualizado; por lo tanto, cualquier decisión de inversión que tome es de su exclusiva responsabilidad.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico de Precio: Los compradores apuntan a 1.1900

El EUR/USD mantiene ganancias cerca de máximos de varios años, cotizando alrededor de 1.1800 y dirigiéndose hacia el máximo de septiembre de 2021 de 1.1908. El par está en riesgo de corregir condiciones de sobrecompra, pero aún son probables máximos más altos.

GBP/USD Pronóstico: La Libra podría extender su caída si falla el soporte de 1.3650

El GBP/USD corrige a la baja y cotiza en torno a 1.3700 el lunes después de ganar alrededor del 2% la semana pasada. La perspectiva técnica del par apunta a una pérdida de impulso alcista a corto plazo

El Yen sube a máximos de dos semanas mientras el Dólar se debilita ante la persistencia de las tensiones comerciales

El USD/JPY cae hacia 143.00 a medida que la debilidad general del Dólar estadounidense impulsa las ganancias del Yen.

Siete datos fundamentales para la semana: Foco en el empleo de EE.UU. y en las conversaciones comerciales

Las Nóminas no Agrícolas de EE.UU. se adelantan al jueves y compiten con los acuerdos comerciales y el Foro de Bancos Centrales.

Previa del Foro del BCE: Se espera que los principales banqueros centrales del mundo arrojen luz sobre las tasas de interés

La divergencia en la política monetaria reciente entre la Fed, el BCE, el BoE y el BoJ hace que el evento sea particularmente interesante.