- Los mercados se han recuperado, en gran medida, de las salidas masivas de principios de agosto y siguen revaluando la trayectoria de recorte de tipos de la Reserva Federal.

- La economía estadounidense parece haberse mantenido en un estado sorprendentemente resistente. Los datos de la zona euro siguen siendo decepcionantes.

- En cuanto a las preferencias sectoriales en renta variable, nos seguimos decantando por los bienes de consumo básico, la sanidad y los servicios públicos, mientras que somos cautelosos con el sector financiero, el industrial y el discrecional.

La economía estadounidense resiste, Europa se debilita. Los PMI manufactureros de agosto de Francia y Alemania han vuelto a sorprender negativamente, al igual que las ventas al por menor y la confianza de los consumidores. Los aumentos salariales negociados fueron notablemente inferiores en el segundo trimestre a los del trimestre anterior, pero siguieron siendo elevados en términos absolutos. Esto debería permitir a la inflación volver al objetivo, pero el avance de la desinflación será probablemente lento.

La economía británica se ha mantenido en una situación bastante buena. En particular, los servicios han resistido bien y el desempleo ha bajado, contrariamente a lo esperado. Esperamos que el Banco de Inglaterra aplique dos recortes de tipos adicionales, pero el riesgo se inclina hacia menos, dado el elevado crecimiento salarial del Reino Unido, que ha reforzado la persistencia de la inflación.

El crecimiento japonés repuntó de abril a junio con fuerza tras un decepcionante primer trimestre. Esto sugiere que el Banco de Japón volverá a subir los tipos antes de finales de año, aunque el gobernador Ueda señaló la necesidad de «estar muy atentos a la evolución del mercado por el momento». La actividad china sigue siendo moderada y la continuación de la corrección inmobiliaria nos lleva a esperar que el crecimiento en 2024 se sitúe algo por debajo del objetivo del 5%.

-638611432290979343.png)

Bonos - Preparados para un aterrizaje suave

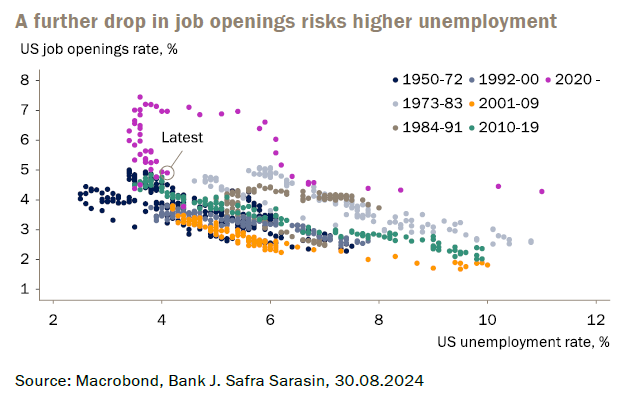

Creemos que la revalorización del mercado ha avanzado mucho, pero las expectativas de tipos de interés podrían bajar aún más cuando la Reserva Federal empiece a recortarlos. Con la excepción del Reino Unido, los mercados prevén más o menos un aterrizaje suave. En nuestra opinión, se necesitan más pruebas de debilidad en el mercado laboral estadounidense para que los mercados de renta fija sigan subiendo. En general, las probabilidades de sorpresas económicas negativas suelen aumentar en esta fase del ciclo.

Renta variable - Preferir los segmentos defensivos

En general, creemos que las subidas serán limitadas a partir de ahora, pero es probable que la Reserva Federal proporcione más apoyo en caso de que el crecimiento se ralentice aún más. Por lo tanto, mantenemos nuestra convicción de que la renta variable defensiva debería obtener mejores resultados en los próximos meses, mientras que la cíclica debería obtener peores resultados. En cuanto a las preferencias sectoriales, nos seguimos decantando por los bienes de consumo básico, la sanidad y los servicios públicos, mientras que somos cautelosos con el sector financiero, el industrial y el discrecional. Suiza sigue siendo nuestra región preferida.

Asignación de activos – Hay que mantenerse alerta

Agosto ha sido testigo de una ampliación del liderazgo del mercado entre los segmentos de renta variable. Este entorno nos permite beneficiarnos de nuestra posición neutral en cuanto a sectores y regiones. Se mantiene el posicionamiento diversificado entre los segmentos de renta fija, con preferencia por los vencimientos medios. Las carteras se complementan con bonos catástrofe, que siguen constituyendo la mayor parte de nuestra asignación en inversiones alternativas.

La información contenida en este documento se proporciona únicamente con fines informativos y no constituye en modo alguno una oferta o invitación a invertir, ni un asesoramiento de inversión, ni una recomendación sobre ninguna inversión específica. La información, las opiniones y las cifras se consideran fundadas o precisas. La información no tiene valor contractual, está sujeta a cambios y puede diferir de las opiniones de otros profesionales de la inversión.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico de Precio: Los compradores apuntan a 1.1900

El EUR/USD mantiene ganancias cerca de máximos de varios años, cotizando alrededor de 1.1800 y dirigiéndose hacia el máximo de septiembre de 2021 de 1.1908. El par está en riesgo de corregir condiciones de sobrecompra, pero aún son probables máximos más altos.

GBP/USD Pronóstico: La Libra podría extender su caída si falla el soporte de 1.3650

El GBP/USD corrige a la baja y cotiza en torno a 1.3700 el lunes después de ganar alrededor del 2% la semana pasada. La perspectiva técnica del par apunta a una pérdida de impulso alcista a corto plazo

El Yen sube a máximos de dos semanas mientras el Dólar se debilita ante la persistencia de las tensiones comerciales

El USD/JPY cae hacia 143.00 a medida que la debilidad general del Dólar estadounidense impulsa las ganancias del Yen.

Siete datos fundamentales para la semana: Foco en el empleo de EE.UU. y en las conversaciones comerciales

Las Nóminas no Agrícolas de EE.UU. se adelantan al jueves y compiten con los acuerdos comerciales y el Foro de Bancos Centrales.

Previa del Foro del BCE: Se espera que los principales banqueros centrales del mundo arrojen luz sobre las tasas de interés

La divergencia en la política monetaria reciente entre la Fed, el BCE, el BoE y el BoJ hace que el evento sea particularmente interesante.