Por primera vez desde el 2008, la FED ha bajado los tipos el 31 de Julio como esperaba el consenso, sin aportar ninguna sorpresa a los participantes de los mercados. Y este es el primero de una serie de cortes, según Powell, justificados por la baja inflación y el riesgo de una crisis global.

Sin embargo, no es la primera vez que hablamos de la necesidad de mantener una política monetaria expansiva en Estados Unidos. No solo las causas mencionadas anteriormente son las causantes de la decisión de la FED, la creciente deuda es otro factor de importante peso en esta decisión.

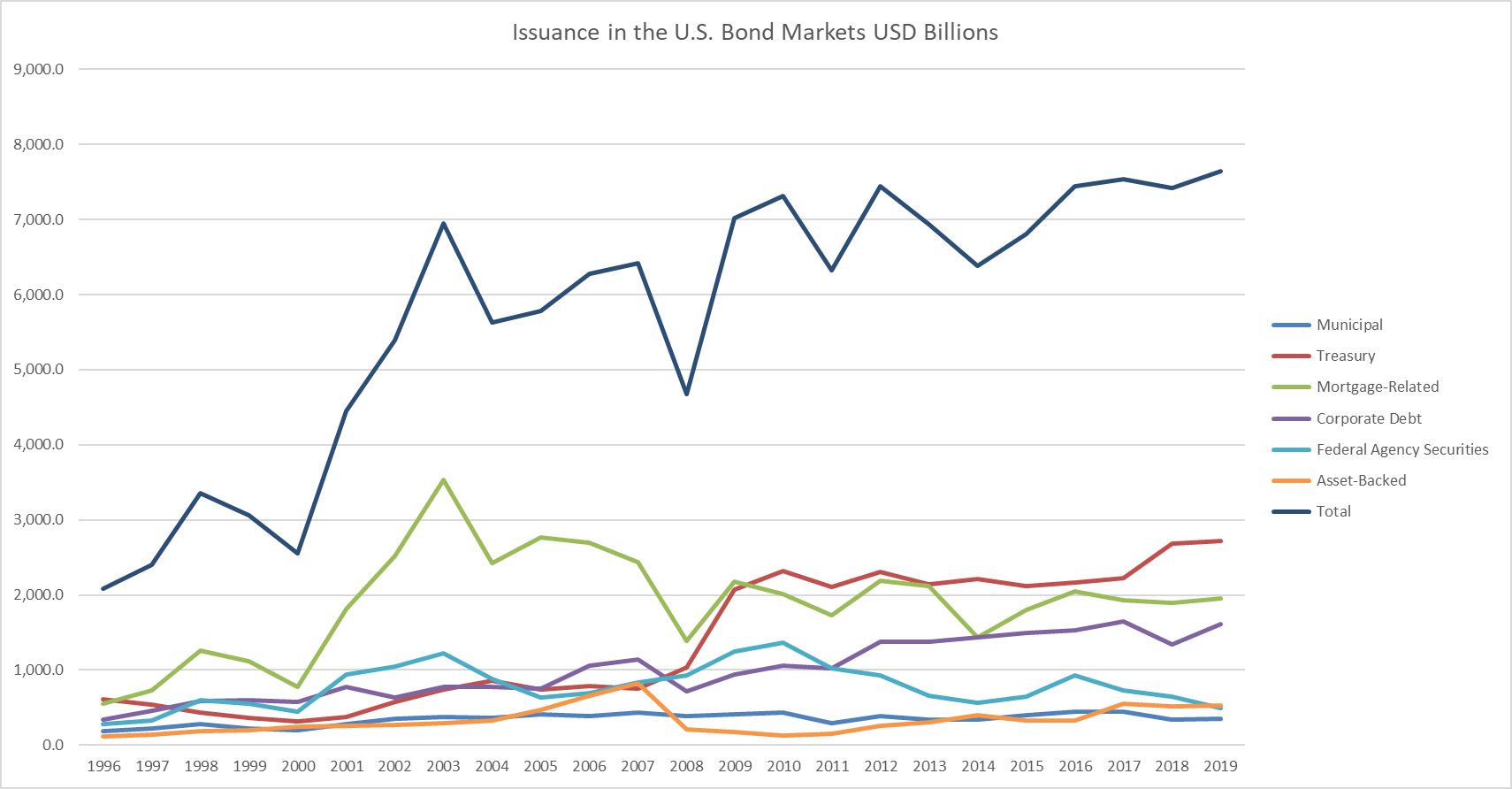

Emisiones en el mercado de bonos

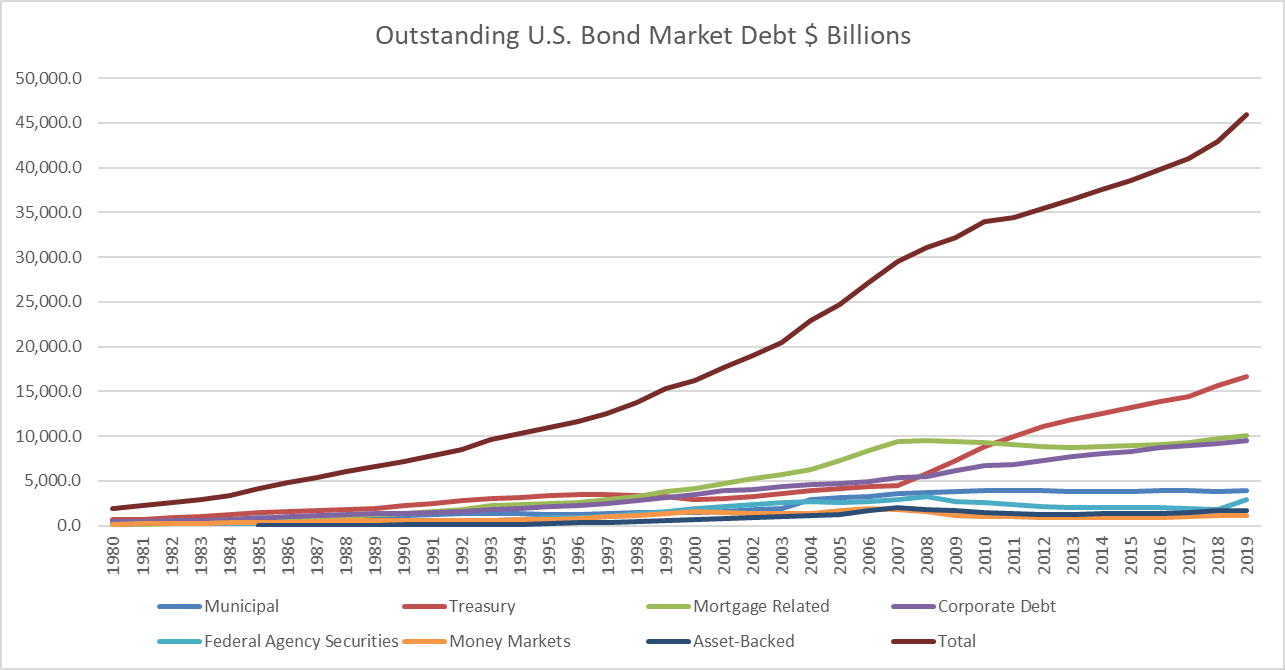

Bonos pendientes de pago

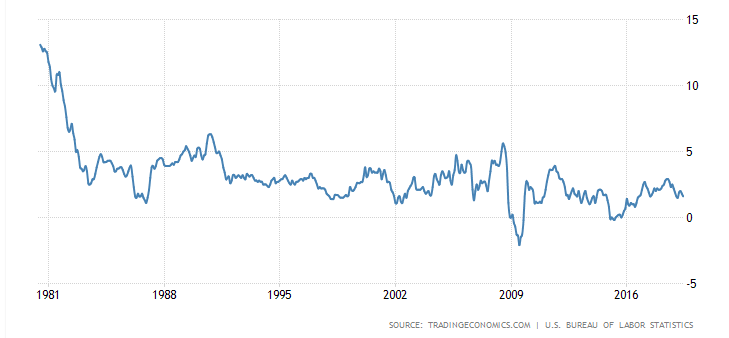

La inflación no está baja desde hace un año, sino que lleva desde 1980 en una tendencia descendente y en un rango definido entre 5 y 0 desde 1990, con una ruptura a la baja del mismo en 2009. Por lo que podemos concluir que las políticas expansivas no activan realmente la economía, sino que lo que hacen es evitar que una burbuja de débito estalle.

IPC o Inflación en Estados Unidos

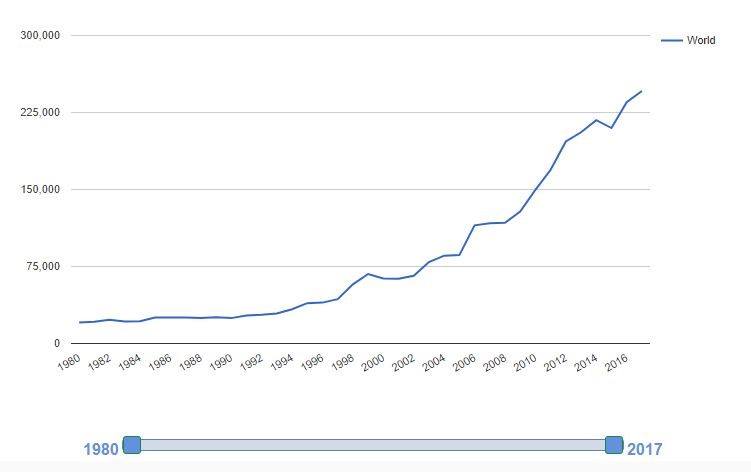

Uno de los motivos en esta caída de la inflación es el cambio en la actividad productiva mundial. En los 80’s comenzó el boom en Silicon Valley y el desarrollo de tecnología computacional creció de forma muy explosiva desde entonces, en donde el software es una gran parte del registro de patentes en esta área de tecnología. Estamos hablando de un producto que principalmente requiere de capital humano para crease, por lo que no es necesario comprar materias primas y procesarlas para poder venderlas con un valor agregado. Se está creando un nuevo mundo intangible que esta cambiando sin duda la conducta y hábitos sociales, en donde las aplicaciones y la inteligencia artificial son el centro del desarrollo y crecimiento. Este nuevo mundo no encuentra una sólida conexión con los modelos económicos actuales, algo que vemos reflejado con la caída de inflación y el aumento de las patentes de tecnología computacional.

Patentes tecnologicas aprobadas en el mundo desde 1980 (fuente: WIPO)

Este puede ser uno de los motivos por los cuales, a pesar de las políticas monetarias expansivas, no se consigue el crecimiento deseado. Pero a pesar de la bajada de tipos, el mercado no ha reaccionado de la forma esperada. Al bajarse los tipos de interés, el valor del dinero disminuye, por lo que el USD tendría que debilitarse frente a sus principales cruces, como el Euro, Libra y Yen. Al mismo tiempo, las empresas e inversores pueden respirar tranquilas, ya que será más fácil adquirir y pagar deuda, y en consecuencia, los principales índices como el Dow Jones y el S&P fortalecerse.

Sin embargo, sucedió lo contrario. La respuesta a este comportamiento la podemos encontrar en la teoría de socionomica, en donde el estado de ánimo social es un estado mental compartido entre los seres humanos que surge de la interacción social. Este fluctúa constantemente en un patrón fractal regulado endógenamente. Los mercados financieros son el resultado de esa interacción social, y es por esto que su comportamiento responde a este patrón fractal.

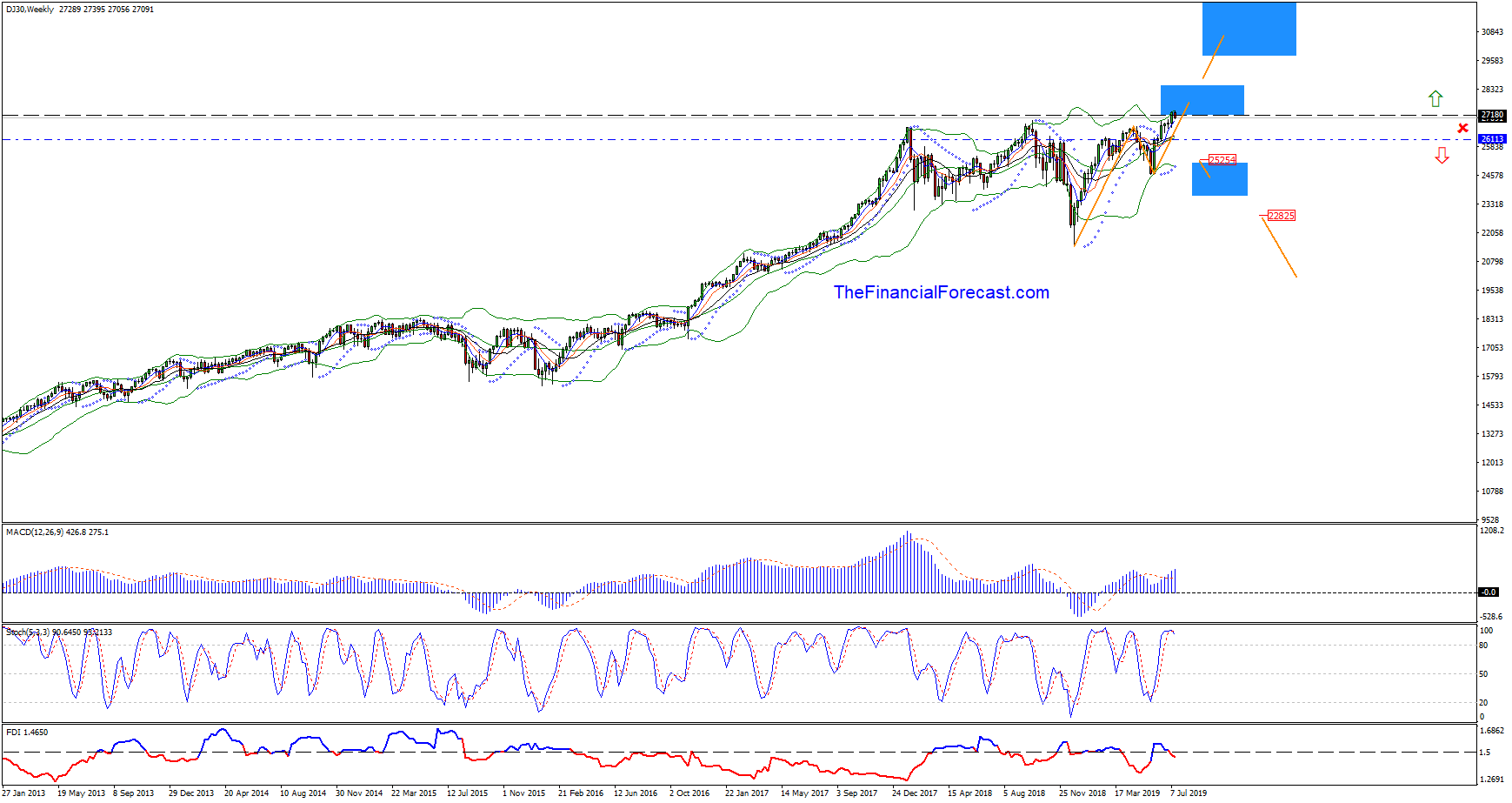

Es por esto, que al día siguiente de la bajada de tipos, cuando los índices empezaron a recuperarse y a seguir el camino que la lógica en cierto modo marca frente a una bajada de tipos, los comentarios de Trump sobre un aumento en los aranceles a productos chinos, impacto ese sensible estado de animo social negativamente, haciendo que los principales índices se desplomasen. Y esto era lo que nos marcaba nuestro algoritmo fractal, en donde los precios se encontraban para el Dow Jones y S&P dentro de lo que llamamos atractor, que es un área de precio y tiempo que atrae los precios, para luego ser rechazados.

Gráfico semanal del Dow Jones (fuente: TheFinancialForecast.com)

Gráfico semanal del Dow Jones (fuente: TheFinancialForecast.com)

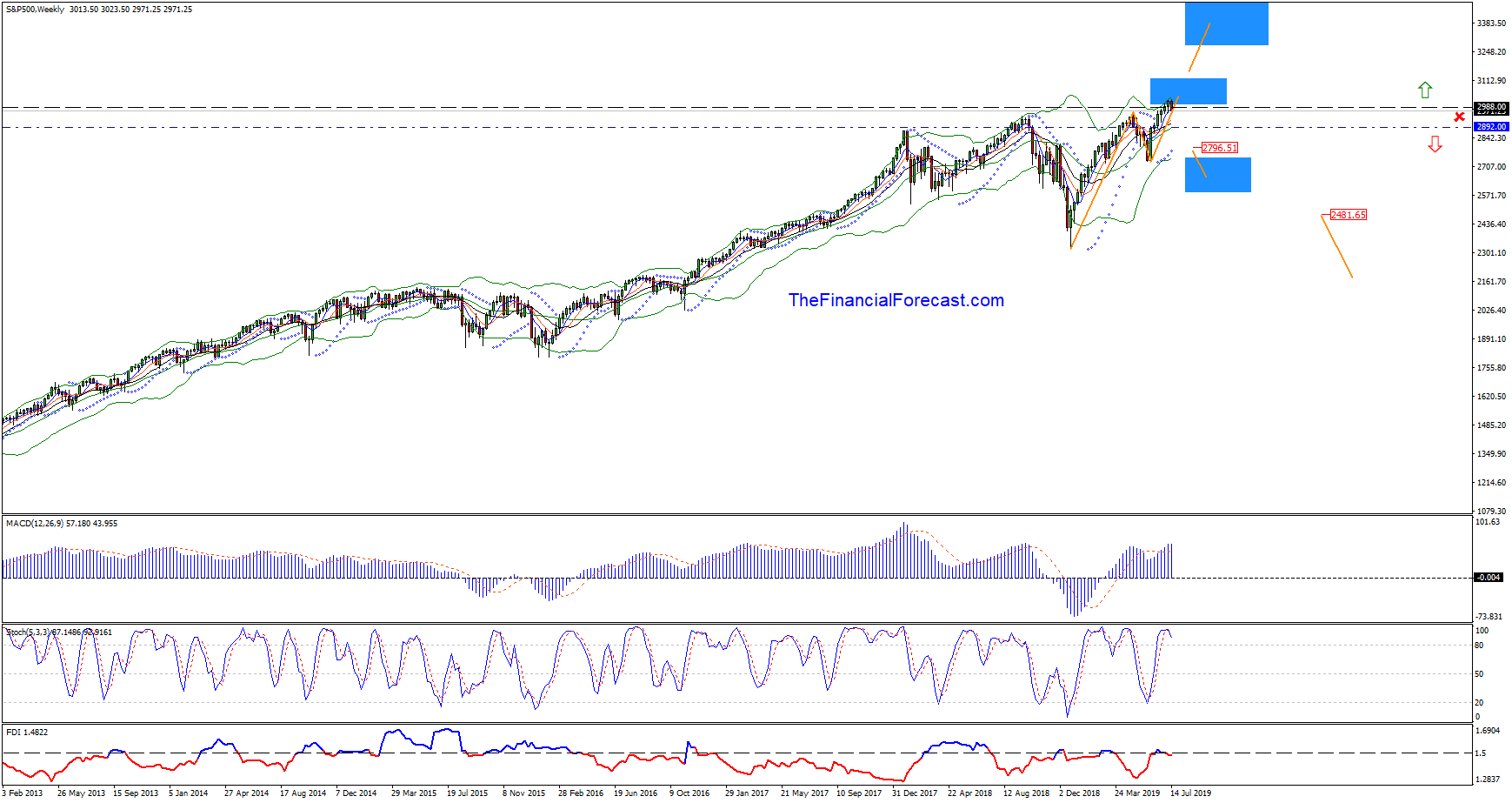

Gráfico semanal del S&P (fuente: TheFinancialForecast.com)

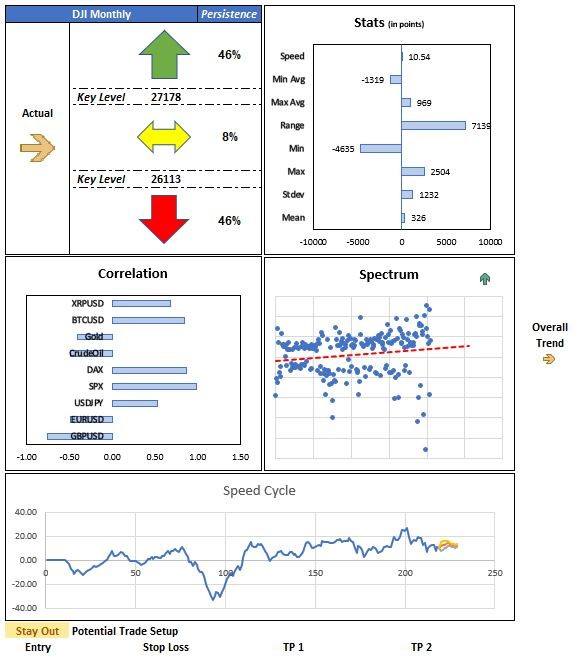

Si nos vamos hacia el interior del fractal y buscamos respuestas de su comportamiento en sus números, podemos ver que a pesar de que se generan nuevos máximos históricos, la tendencia general es horizontal y con claras señales de agotamiento. Por un lado tenemos una persistencia o impacto de la memoria de largo plazo de igual magnitud para los movimentos al alza y a la baja, no detectando una fortaleza en ningún lado. Esto nos indica con que fuerza los eventos pasados influyen en los futuros, y en consecuencia, en la continuidad de la tendencia.

El espectro tiende al equilibrio en todos los instrumentos financieros, y en este caso se ve una fuerte desviación hacia el alza, apuntando a que este crecimiento no es natural y se esta forzando en exceso. Esto es consecuencia de las políticas monetarias y de endeudamiento, algo puede tornarse altamente negativo en el momento que el índice busque el equilibrio natural.

La velocidad del movimiento es de pendiente negativa, mostrando una desaceleración y por ende un agotamiento de la fuerza del movimiento alcista.

Por todos estos motivos, en el largo plazo, el modelo fractal sugería permanecer fuera del mercado, algo totalmente acertado viendo los acontecimientos sucedidos en los últimos días.

Análisis de tendencia del Dow Jones para la escala mensual

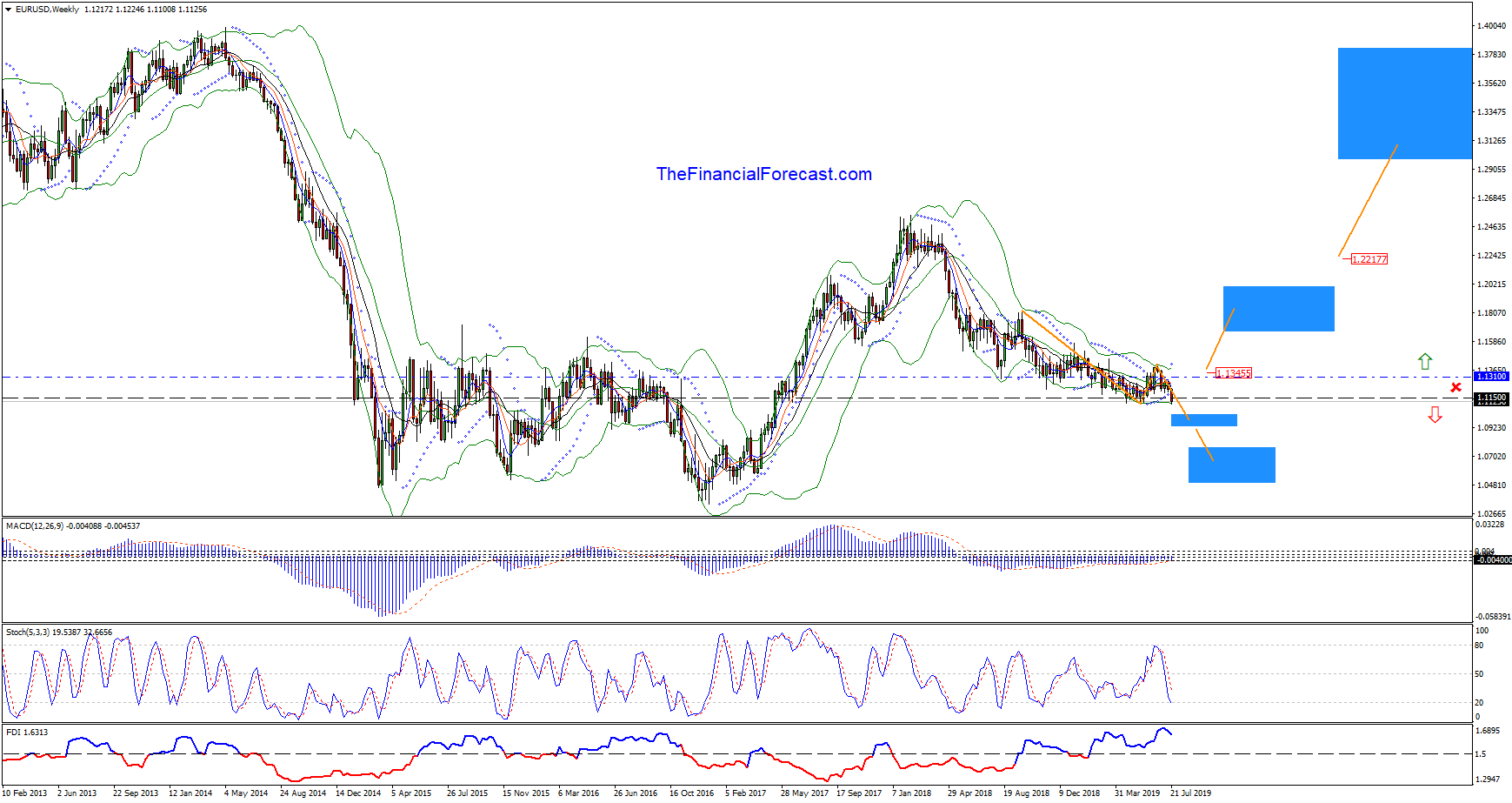

Si nos centramos en los principales pares de divisas como ser el EURUSD y GBPUSD, ambos han dirigido sus movimientos hacia los atractores, siguiendo esa fuerza endógena que regula el patrón fractal.

Gráfico semanal del EURUSD

El NFP y la tasa de desempleo del viernes 2 de agosto ayudará a definir si los precios serán rechazados al alza o si continuamos viendo mínimos y un dólar mas fuerte

Cualquier opinión, noticia, investigación, análisis, precios u otra información contenida en este sitio web se proporciona como comentario general sobre el mercado y no constituye un consejo de inversión.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico Semanal: La Reserva Federal y las Nóminas no Agrícolas prometen acción la próxima semana Premium

Los datos de inflación y crecimiento de EE.UU. han animado a la Fed a mantener las tasas sin cambios durante más tiempo. Los responsables políticos europeos siguen allanando el camino hacia una bajada de tipos en junio. El EUR/USD lucha por recuperar la senda alcista en un entorno de aversión al riesgo.

GBP/USD Pronóstico Semanal: La Libra esterlina se recupera tras dos semanas consecutivas de pérdidas Premium

La Libra esterlina rebotó desde mínimos de cinco meses en 1,2300 frente al Dólar estadounidense. Es poco probable que el repunte del GBP/USD sea duradero, ya que se avecinan la decisión de la Fed sobre los tipos de interés y las Nóminas no Agrícolas de Estados Unidos.

El Yen cae a mínimos de varias décadas y se sitúa cerca de 156.15 frente al Dólar tras el anuncio del Banco de Japón

Durante la sesión asiática del viernes, el Yen japonés se vio sometido a una nueva presión de venta tras el anuncio de la decisión política del Banco de Japón y cayó a un nuevo mínimo de varias décadas frente a su homólogo estadounidense. El USD/JPY se disparó después del comunicado del BoJ a nuevos máximos de 34 años en 156.14.

Datos de inflación del PCE de EE.UU.: ¿Impulso para el Dólar?

La pausa que se ha tomado el mercado desde la tarde del jueves, con un Dólar estadounidense notoriamente bajista, puede estar anunciando exactamente lo contrario para la sesión americana de este viernes: un mercado movido, y con un Dólar ganador tras la publicación del dato del PCE de marzo.

Tres datos fundamentales para la semana: Destacan el PIB estadounidense, el BoJ y el indicador de inflación favorito de la Fed Premium

Aunque es difícil predecir cuándo estallarán las noticias geopolíticas, el nivel de tensión es menor, lo que permite que los datos clave tengan la palabra. Las cifras estadounidenses de esta semana marcarán la decisión de la Reserva Federal la semana que viene, y el Banco de Japón podría tener dificultades para frenar el deterioro del Yen.