Estos son los principales aspectos destacados del Informe de Posicionamiento de la CFTC para la semana que finaliza el 10 de septiembre.

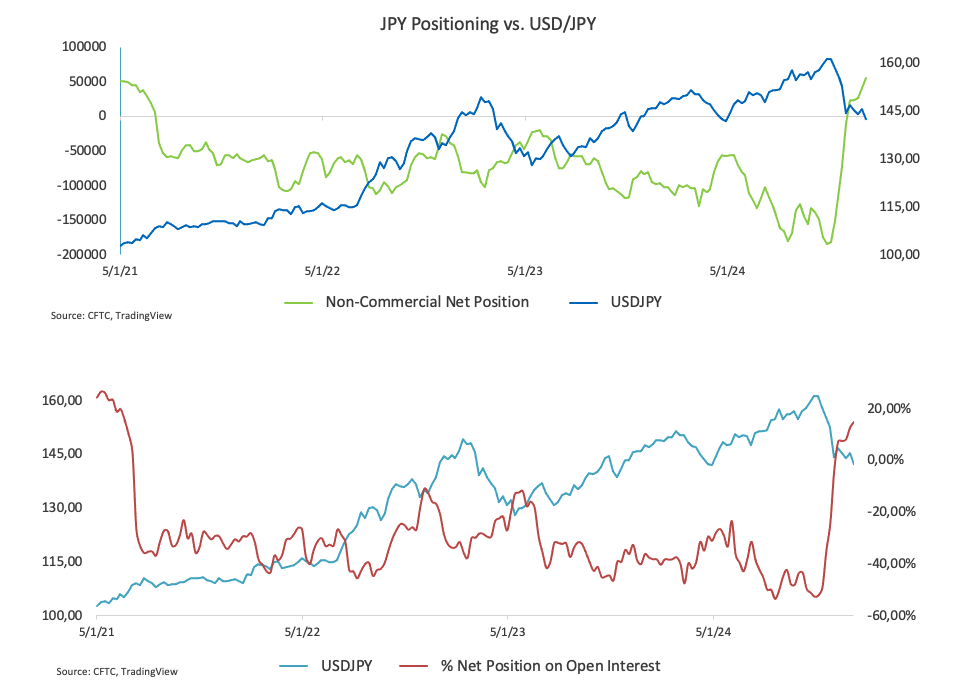

- Los largos netos especulativos en el Yen japonés subieron a niveles no vistos desde principios de octubre de 2012, cerca de 56K contratos. Los cortos netos comerciales, mientras tanto, aumentaron notablemente a alrededor de 67K contratos, todo en medio de un importante aumento semanal en el interés abierto (+15,4%). Además, la relación largos netos/cortos netos también subió a máximos de más de tres años alrededor de 2,30%. Frente a eso, el USD/JPY mantuvo su tendencia bajista bien establecida durante el período, navegando en la vecindad de los mínimos anuales y siempre respaldado por la constante narrativa de línea dura de los funcionarios del BoJ, mientras que la especulación de un recorte de tasas jumbo por parte de la Fed también contribuyó al mejor tono en torno a la moneda japonesa.

- Los jugadores no comerciales recortaron notablemente sus largos brutos en la moneda europea para enviar los largos netos a mínimos de tres semanas alrededor de 81,4K contratos, mientras que los participantes comerciales también redujeron sus cortos netos a mínimos de varias semanas en el contexto de un aumento marginal en el interés abierto. El EUR/USD estuvo bajo presión poco después de alcanzar picos mensuales alrededor de 1.1150, desencadenando un descenso correctivo hasta los límites del vecindario psicológico de 1.1000.

- Mientras tanto, los largos netos en el Dólar estadounidense avanzaron a casi 20,1K contratos, un área visitada por última vez en noviembre de 2023, también en medio de un modesto aumento en el interés abierto. El Índice del Dólar estadounidense (DXY) rebotó desde la proximidad de los mínimos del año en curso en la zona media de 100.00, recuperando impulso alcista gracias a las crecientes apuestas de una reducción de tasas de 25 puntos básicos por parte de la Fed en su evento de septiembre.

- Los largos netos en la libra esterlina cayeron a mínimos de dos semanas justo por encima de 90K contratos debido a una marcada reducción en los largos brutos, mientras que el interés abierto se contrajo en casi un 5%. En ese escenario, el GBP/USD no pudo sostener un movimiento hacia los máximos de septiembre en la zona de 1.3240, provocando un retroceso que eventualmente desafió el vecindario clave de 1.3000.

- Los largos netos especulativos del WTI retrocedieron por tercera semana consecutiva a niveles justo por encima de 140K contratos por primera vez desde finales de junio de 2023, todo en medio de un aceptable aumento en el interés abierto. Los precios del barril de referencia estadounidense WTI aceleraron su tendencia bajista y rompieron por debajo de la marca clave de 70,00 $ para alcanzar un nuevo mínimo de 2024 cerca de 65,30 $, ya que las incesantes preocupaciones por la demanda provenientes de la economía china pesaron mucho en el sentimiento de los operadores.

El Yen japonés FAQs

El Yen japonés (JPY) es una de las divisas más negociadas del mundo. Su valor viene determinado en líneas generales por la marcha de la economía japonesa, pero más concretamente por la política del Banco de Japón, el diferencial entre los rendimientos de los bonos japoneses y estadounidenses o el sentimiento de riesgo entre los operadores, entre otros factores.

Uno de los mandatos del Banco de Japón es el control de divisas, por lo que sus movimientos son clave para el Yen. El BoJ ha intervenido directamente en los mercados de divisas en ocasiones, generalmente para bajar el valor del Yen, aunque se abstiene de hacerlo a menudo debido a las preocupaciones políticas de sus principales socios comerciales. La actual política monetaria ultralaxa del BoJ, basada en estímulos masivos a la economía, ha provocado la depreciación del Yen frente a sus principales pares monetarios. Este proceso se ha exacerbado más recientemente debido a una creciente divergencia de políticas entre el Banco de Japón y otros bancos centrales principales, que han optado por aumentar bruscamente los tipos de interés para luchar contra niveles de inflación de décadas.

La postura del Banco de Japón de mantener una política monetaria ultralaxa ha provocado un aumento de la divergencia política con otros bancos centrales, en particular con la Reserva Federal estadounidense. Esto favorece la ampliación del diferencial entre los bonos estadounidenses y japoneses a 10 años, lo que favorece al Dólar frente al Yen.

El Yen japonés suele considerarse una inversión de refugio seguro. Esto significa que en tiempos de tensión en los mercados, los inversores son más propensos a poner su dinero en la moneda japonesa debido a su supuesta fiabilidad y estabilidad. En épocas turbulentas, es probable que el Yen se revalorice frente a otras divisas en las que se considera más arriesgado invertir.

Yen japonés PRECIO Este mes

La tabla inferior muestra el porcentaje de cambio del Yen japonés (JPY) frente a las principales monedas este mes. Yen japonés fue la divisa más fuerte frente al Dólar neozelandés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.02% | 0.35% | -2.87% | 0.76% | 1.41% | 1.83% | 0.22% | |

| EUR | -0.02% | 0.32% | -2.89% | 0.73% | 1.39% | 1.77% | 0.20% | |

| GBP | -0.35% | -0.32% | -3.20% | 0.40% | 1.07% | 1.29% | -0.12% | |

| JPY | 2.87% | 2.89% | 3.20% | 4.45% | 4.42% | 4.65% | 3.14% | |

| CAD | -0.76% | -0.73% | -0.40% | -4.45% | 0.64% | 0.94% | -0.53% | |

| AUD | -1.41% | -1.39% | -1.07% | -4.42% | -0.64% | 0.22% | -1.19% | |

| NZD | -1.83% | -1.77% | -1.29% | -4.65% | -0.94% | -0.22% | -1.39% | |

| CHF | -0.22% | -0.20% | 0.12% | -3.14% | 0.53% | 1.19% | 1.39% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Yen japonés de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el JPY (base)/USD (cotización).

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico de Precio: Los compradores apuntan a 1.1900

El EUR/USD mantiene ganancias cerca de máximos de varios años, cotizando alrededor de 1.1800 y dirigiéndose hacia el máximo de septiembre de 2021 de 1.1908. El par está en riesgo de corregir condiciones de sobrecompra, pero aún son probables máximos más altos.

GBP/USD Pronóstico: La Libra podría extender su caída si falla el soporte de 1.3650

El GBP/USD corrige a la baja y cotiza en torno a 1.3700 el lunes después de ganar alrededor del 2% la semana pasada. La perspectiva técnica del par apunta a una pérdida de impulso alcista a corto plazo

El Yen sube a máximos de dos semanas mientras el Dólar se debilita ante la persistencia de las tensiones comerciales

El USD/JPY cae hacia 143.00 a medida que la debilidad general del Dólar estadounidense impulsa las ganancias del Yen.

Siete datos fundamentales para la semana: Foco en el empleo de EE.UU. y en las conversaciones comerciales

Las Nóminas no Agrícolas de EE.UU. se adelantan al jueves y compiten con los acuerdos comerciales y el Foro de Bancos Centrales.

Previa del Foro del BCE: Se espera que los principales banqueros centrales del mundo arrojen luz sobre las tasas de interés

La divergencia en la política monetaria reciente entre la Fed, el BCE, el BoE y el BoJ hace que el evento sea particularmente interesante.