Este artículo ha sido escrito por Olaf Tölke, director de calificaciones corporativas de Scope Ratings y Azza Chammem, directora asociada de calificaciones corporativas de Scope Ratings

El sector farmacéutico seguirá siendo uno de los pocos sectores industriales en los que la actividad de fusiones y adquisiciones se mantiene boyante a pesar de la subida de los tipos de interés, pero es probable que no se produzcan grandes fusiones ni transacciones transfronterizas.

Los acreedores del sector se sentirán aliviados porque las empresas farmacéuticas con los perfiles de riesgo empresarial más sólidos son las que tienen o buscan cuotas de mercado líderes en áreas de tratamiento específicas en lugar de concentrarse en múltiples segmentos sanitarios diferentes mediante grandes adquisiciones o fusiones.

La era de los grandes conglomerados farmacéuticos ha terminado. La tendencia entre las empresas de gran capitalización es racionalizar sus actividades y escindir negocios "secundarios", a menudo multimillonarios. Es poco probable que se invierta esta tendencia.

Es cierto que las empresas farmacéuticas están rebosantes de liquidez. El impacto sostenido de la pandemia en la demanda de vacunas, tratamientos y diagnósticos relacionados con el Covid y, de forma más indirecta, la concienciación de los gobiernos sobre la importancia de la inversión en salud pública, se han combinado para impulsar las entradas de efectivo, proporcionándoles los medios para acometer adquisiciones ambiciosas. Sin embargo, las últimas operaciones apuntan a un claro sesgo dentro de las fronteras estadounidenses y a una preferencia por cubrir vacíos específicos en las carteras de negocios mediante operaciones de ampliación y de tamaño medio, en lugar de buscar transformaciones empresariales o acuerdos transfronterizos basados en la escala absoluta, pues fusionar equipos de distintos países y culturas suele plantear riesgos de integración.

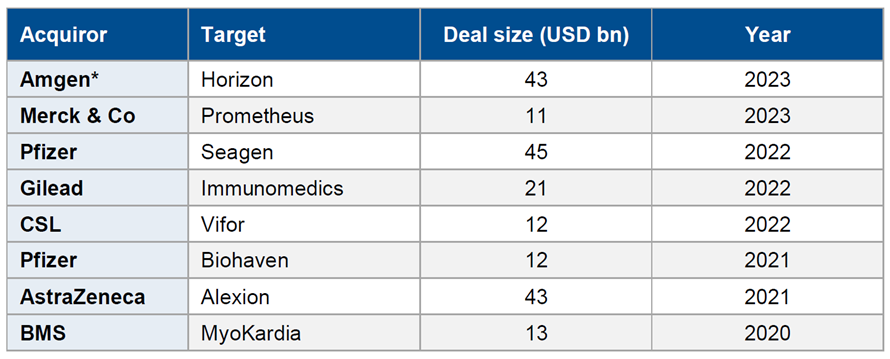

Incluso las ocho mayores adquisiciones de los últimos años las calificaríamos de "medianas", ya que oscilan entre los 10.000 y los 50.000 millones de USD, frente a las operaciones "de refuerzo" por valor de menos de 10.000 millones de USD.

Gráfico 1: Mayores adquisiciones recientes en el sector farmacéutico 2020-23

* Pendiente de acuerdo

Fuente: Scope Ratings, anuncios de la empresa

Parece improbable una oleada mundial de nuevas fusiones y adquisiciones

Es probable que se produzcan más operaciones de esta envergadura, entre otras cosas porque el sector dispone de los medios financieros necesarios. Las 10 mayores farmacéuticas tienen unos 120.000 millones de dólares en efectivo en sus balances.

Compárese el tamaño de estas transacciones con la oferta fallida de 118.000 millones de dólares de Pfizer por AstraZeneca en 2014, equivalente a solo un poco más de la mitad del valor de mercado actual de su objetivo, de unos 230.000 millones de dólares.

En el pasado, las grandes farmacéuticas solían recurrir a las fusiones y adquisiciones para compensar la pérdida de ventas por la expiración de las patentes de medicamentos superventas, a medida que las alternativas genéricas ganaban cuota de mercado. Pfizer es de nuevo un buen ejemplo, ya que se embarcó en una ronda de acuerdos tras la expiración de la patente de Lipitor, un fármaco para reducir el colesterol que alcanzó un pico de ventas de 13.000 millones de dólares en 2006.

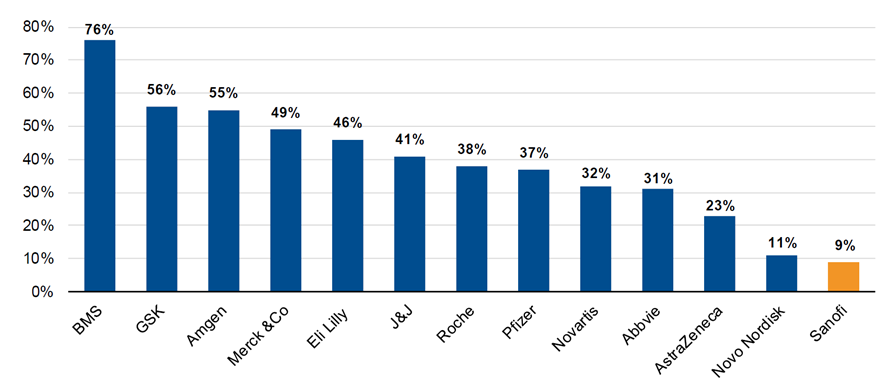

En Europa, a diferencia de EE.UU., el sector no se enfrenta en la actualidad a un precipicio dramático en materia de patentes, con la excepción de GSK, lo que explica la preponderancia de las operaciones estadounidenses en la reciente actividad de fusiones y adquisiciones. Sanofi SA (calificada AA/Estable por Scope) tiene la menor exposición, con un 9% de los ingresos estimados para el periodo 2025-2029, seguida de Novo Nordisk, con un 11%, y AstraZeneca, con un 23%, entre las mayores empresas farmacéuticas (Gráfico 2).

Gráfico 2: Pérdida de exclusividad: exposición estimada de las grandes farmacéuticas 2025-2029

% de los ingresos estimados para 2025

Fuente: Bloomberg, informes de intermediarios

Las áreas de tratamiento se han convertido en estratégicas

El mercado farmacéutico mundial tiene un valor aproximado de 1.500 billones de dólares, por lo que incluso las mayores empresas, con unos ingresos anuales de 50.000 millones de dólares, tienen una cuota de mercado teórica que no llega al 4%. Pfizer registró unos ingresos de 100.000 millones de USD en 2022, pero fue un año excepcional relacionado con la pandemia. Por supuesto, esta forma de calcular la cuota de mercado no tiene en cuenta lo diverso que es el segmento de los medicamentos, que abarca muchas áreas de tratamiento diferentes.

En las empresas farmacéuticas, la mayoría de los equipos directivos se han centrado cada vez

más en áreas de tratamiento específicas para reducir la complejidad y adquirir una experiencia especial, en lugar de mantener posiciones de liderazgo en campos a menudo no relacionados como, por ejemplo, la oncología, la neurología y la diabetes.

En áreas de tratamiento específicas, hablar de cuota de mercado adquiere mayor relevancia. Roche y Novartis tienen importantes cuotas de mercado de dos dígitos en oncología, al igual que Eli Lilly en diabetes. Aquí, el tamaño relativo es más relevante que el tamaño absoluto, de ahí la preferencia de algunas empresas por realizar operaciones a medida y de tamaño medio, así como por el crecimiento orgánico. Sanofi compró recientemente Provention Bio por 2.900 millones de USD para mejorar su franquicia inmunológica.

No nos sorprendería ver operaciones por valor de hasta 20.000 millones de dólares en el segundo semestre de 2023, a medida que las empresas adquieran más visibilidad para los próximos años, lo que les proporcionará la tranquilidad necesaria para realizar operaciones de mayor envergadura, aunque no transformadoras.

De hecho, la mayoría de las grandes farmacéuticas han reducido áreas para centrarse en su negocio principal en los últimos años. Por ejemplo, GSK escindió su unidad de salud del consumidor para crear Haleon el año pasado; Novartis escindió Alcon y planea hacer lo mismo con la unidad de genéricos Sandoz este año; además de la decisión anterior de Pfizer de combinar su negocio Upjohn con Mylan para crear Viatris.

El sector tendrá dificultades para igualar en 2023 los ingresos relacionados con el Covid del año pasado, aunque el impacto de la pandemia en la línea de ingresos está lejos de haber terminado. Pfizer aún espera unos ingresos combinados de 22.000 millones de USD de su vacuna Covid Comirnaty y su tratamiento Paxlovid este año. Es probable que la comercialización de los tratamientos contra el Covid continúe, sobre todo en China, tras el abrupto fin de su política cero Covid.

Las empresas farmacéuticas aún tienen que hacer frente al aumento de los precios de la energía, la elevada inflación, un entorno financiero cada vez más restrictivo con tipos de interés al alza y algunos retos en la cadena de suministro. En Europa, la depreciación del euro frente al dólar agrava algunas de las presiones sobre los costes y la cadena de suministro, lo que puede obligar a algunas empresas a recurrir a la acumulación de existencias, con la consiguiente variación negativa del capital circulante a finales de año.

Aviso Legal: Toda la información en este sitio web ha sido cuidadosamente revisada. Hacemos todo lo posible para expandir y actualizar continuamente la información que contiene, pero no podemos garantizar su integridad, precisión y actualización completa. Scope Ratings GmbH proporciona esta información sin ninguna garantía ni garantía de ningún tipo, ya sea expresa o implícita. Scope Ratings GmbH excluye toda responsabilidad por daños que surjan directa o indirectamente del uso de este sitio web, siempre que no estén basados en intención o negligencia grave por parte de Scope Ratings GmbH. Nuestros sitios web contienen enlaces a otros sitios web. Estos enlaces tienen un propósito puramente informativo. No tenemos control sobre el desarrollo futuro del contenido en estos sitios web vinculados. Por lo tanto, los operadores de los sitios vinculados son los únicos responsables de su contenido. Como proveedor de contenido en el sentido del § 7 (1) TMG, Scope Ratings GmbH es responsable de acuerdo con las leyes generales de su propio contenido que está disponible para su uso en este sitio web. Las referencias cruzadas ("enlaces") al contenido proporcionado por otras partes deben distinguirse de este contenido "propio". Al proporcionar dichos enlaces, Scope Ratings GmbH pone a disposición el contenido de terceros para su uso. Este contenido externo se verificó para la posible responsabilidad civil o penal cuando se creó el enlace por primera vez. Sin embargo, no se puede descartar que el contenido sea modificado posteriormente por su proveedor respectivo. Scope Ratings GmbH no revisa constantemente el contenido al que se refiere en su oferta de cambios que puedan restablecer la responsabilidad. Si cree que un sitio externo vinculado viola la ley aplicable o incluye contenido que de otra manera sería inapropiado, infórmenos.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: La perspectiva parece poco clara

El Euro logró recuperar tracción y revertir la venta masiva del lunes. El Dólar estadounidense cotizó a la defensiva en medio del escepticismo en torno al comercio internacional. El IPC de EE.UU. perdió algo de impulso en abril. La atención ahora se centra en los precios de producción.

El GBP/USD rebota por un IPC débil, impulsando las apuestas de recortes de la Fed

La inflación general y subyacente más suave refuerza dos recortes de la Fed en 2025. El mercado laboral del Reino Unido se enfría a medida que el crecimiento salarial se desacelera al 5.6%.

El USD/JPY cae por debajo de 148.00 a pesar de la persistente incertidumbre sobre las perspectivas del BoJ

El USD/JPY retrocede después de registrar más del 2% de ganancias en la sesión anterior, cotizando alrededor de 147.90 el martes.

Estado de euforia en los mercados: Dólar imparable

En circunstancias como las actuales, se supone que el Dólar debería caer. Sin embargo, el Euro y la Libra esterlina esta vez sufren.

El Centinela Monetario: Se espera que Banxico reduzca su tasa de interés

Se espera que el Banco Central de México (Banxico) recorte sus tipos de interés en 50 puntos básicos esta semana.