EUR/USD Pronóstico Semanal: El dólar surfea la ola de los rendimientos

- Los rendimientos de los bonos del Tesoro estadounidense alcanzaron máximos de un año en medio de las esperanzas de una mejora en la economía.

- Los datos relacionados con el crecimiento y el empleo cobran protagonismo esta semana.

- El EUR/USD está dando señales de cambio de rumbo en el gráfico diario.

El sentimiento relacionado con el riesgo y el comercio de reflación marcaron el tono del mercado esta semana, y probablemente seguirán impulsando las divisas durante la próxima. El par EUR/USD alcanzó su punto máximo el jueves en 1.2242, su nivel más alto en más de un mes, pero recortó las ganancias el viernes para terminar por segunda semana consecutiva sin cambios justo por encima del nivel de 1.2100.

La Fed no está preocupada, los rendimientos se dispararon

Los rendimientos de los bonos del Tesoro estadounidense a largo plazo se dispararon, mientras que los de corto plazo también avanzaron, aunque en menor medida. Los bonos fueron vendidos en previsión de una mayor inflación y perspectivas de un estímulo masivo que impulse el gasto. El mercado ya ha descontado en el precio un paquete de estímulo de 1.9 billones de dólares del presidente estadounidense Joe Biden, mientras que el presidente de la Reserva Federal de Estados Unidos, Jerome Powell, reiteró que la flexibilización cuantitativa ha llegado para quedarse.

Testificando ante el Congreso, Powell comentó que la "recuperación económica sigue siendo desigual y lejos de completarse", mientras que el camino por delante es muy incierto. En este escenario, la política monetaria acomodaticia se mantendrá mientras tanto el empleo como la inflación se recuperen a los niveles deseados. Sobre esto último, repitió que los responsables de la formulación de políticas monetarias están abiertos a verla subir ligeramente por encima del objetivo del 2% durante un período de tiempo. Sobre el empleo, Powell dijo que la tasa de desempleo real podría estar más cerca del 10%, y agregó que hay un largo camino antes de llegar al pleno empleo. Cuando se le preguntó sobre los rendimientos, dijo que no le preocupa, ya que está ligado al optimismo sobre las perspectivas. Los legisladores estadounidenses todavía creen que se producirá una recuperación económica más adelante este año, a pesar de que la política ultra flexible probablemente se extenderá al próximo.

El rendimiento del bono del Tesoro a 10 años alcanzó un máximo del 1.61% el jueves, su nivel más alto desde febrero de 2020, y las acciones cayeron en picado después, con el Nasdaq teniendo el peor rendimiento en medio de la presión persistente sobre las acciones tecnológicas. Sin embargo, el Dow Jones Industrial Average se retiró de nuevos máximos históricos, con la perspectiva alcista a largo plazo apenas afectada. La moneda estadounidense finalmente se puso en marcha el viernes, gracias a la caída de las acciones.

Progreso macroeconómico lento

En general, los datos macroeconómicos fueron alentadores. El clima de negocios IFO de Alemania mejoró a 92.4 en febrero desde los 90.3 puntos de enero, mientras que el producto interior bruto PIB del país se revisó al alza al 0.3% intertrimestral en el cuarto trimestre. La encuesta de confianza del consumidor de GFK mejoró a -12.9 en marzo, superando las expectativas. Además, la inflación europea se confirmó en el 0.9% interanual en enero, mientras que el indicador de sentimiento económico de febrero llegó a 94.3, mejor que el 91.5 anterior y de los 92 puntos esperados.

En EE.UU., los pedidos de bienes duraderos aumentaron un 3.4% en enero, mucho mejor que el 1.1% esperado, mientras que las solicitudes iniciales de desempleo se redujeron a 730.000 en la semana que terminó el 19 de febrero. El PIB del cuarto trimestre del país se revisó al alza al 4.1% como se esperaba.

Empleo y crecimiento bajo lupa

La próxima semana será muy ocupada, ya que Markit publicará las versiones finales de sus PMI de febrero para la UE y EE. UU. El PMI manufacturero oficial de ISM en EE.UU. se publicará el lunes, previsto en 58.6, mientras que el índice el sector de servicios se publicará el miércoles y se espera en 58.5.

Alemania publicará las estimaciones preliminares de la inflación de febrero, las ventas minoristas de enero y los pedidos de fábrica para el mismo mes, todas ellas cifras relacionadas con el crecimiento. La UE también dará a conocer sus estimaciones de inflación y las ventas minoristas de enero.

Los datos relacionados con el empleo en EE.UU. centrarán la atención de los inversores a partir del miércoles, con la publicación de la encuesta de ADP. Se espera que el informe muestre que el sector privado agregó 125.000 nuevos empleos en febrero, después de ganar 174.000 en el mes anterior. El jueves, el país publicará los recortes de empleos de Challenger para febrero, las solicitudes iniciales de desempleo para la semana que finalizó el 26 de febrero y el coste laboral unitario del cuarto trimestre y la productividad no agrícola. Finalmente el viernes, EE.UU. publicará el informe de nóminas no agrícolas NFP de febrero. Por el momento, el mercado espera un aumento de 110.000 nuevos empleos y una tasa de desempleo del 6.4%.

Perspectiva técnica del EUR/USD

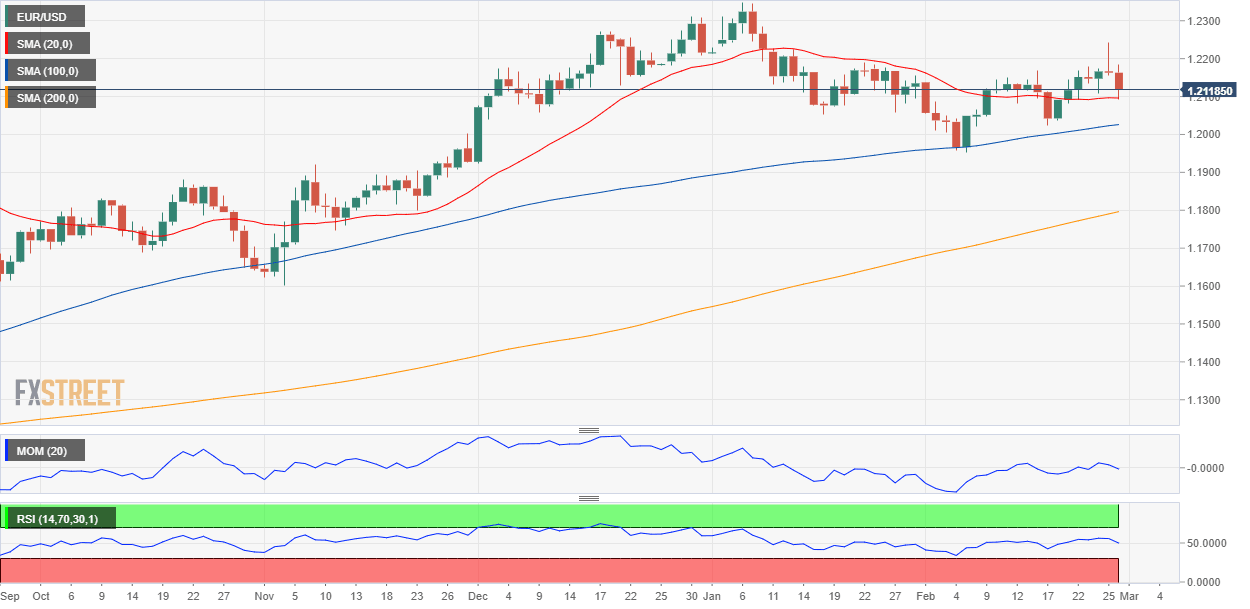

El gráfico semanal del par EUR/USD trae pocas novedades. El riesgo a largo plazo sigue sesgado al alza, ya que el par sigue moviéndose por encima de la media móvil simple de 20 semanas con pendiente alcista, que avanza muy por encima de las medias móviles más grandes. Los indicadores técnicos han perdido fuerza direccional pero se mantienen en niveles positivos.

Mientras tanto, el par sigue moviéndose por encima del 38.2% de retroceso e Fibonacci de su movimiento de noviembre/enero en 1.2060 y no pudo sostener sus ganancias por encima del 23.6% de retroceso alrededor de 1.2170, un nivel que limitaba los avances desde mediados de enero.

En el gráfico diario, la vela del jueves y el retroceso posterior del viernes están anunciando a gritos un giro. Sin embargo, el par se mantiene por encima de la media móvil simple de 20 días plana, mientras que las medias móviles más grandes mantienen sus pendientes alcistas por debajo de ella. Mientras tanto, los indicadores técnicos se dirigen a la baja, con el Momentum manteniéndose por encima de su línea media y el RSI entrando en niveles negativos.

El nivel de 1.2060 mencionado anteriormente es el soporte inmediato antes del mínimo mensual en 1.1951. Mirando hacia arriba, es probable que el EUR/USD se encuentre con vendedores alrededor de 1.2170. Una vez por encima de este nivel, el siguiente obstáculo está en 1.2240. En caso de romper por encima de ese nivel, 1.2349 es el próximo objetivo alcista.

Sentimiento en torno al EUR/USD

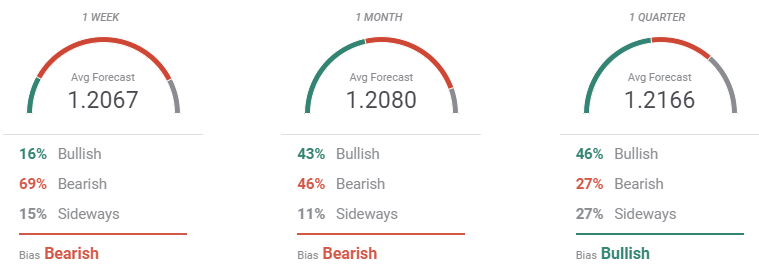

La encuesta de previsión de divisas de FXStreet muestra que el dólar continuará fortaleciéndose en las próximas semanas, ya que los bajistas dominan las perspectivas semanales y mensuales, y el par se acerca al nivel de 1.2000 en promedio. Los alcistas vuelven a tomar la delantera en la vista trimestral, con el 46% de los expertos encuestados apostando por un avance, y el par se ve, en promedio, en 1.2166.

El gráfico de resumen general indica que los alcistas siguen siendo fuertes. Con pocas excepciones, se considera que el par se mantiene mayormente por encima del nivel de 1.2000 y tan alto como 1.2500 en los próximos meses. Las tres medias móviles presentan modestas pendientes bajistas pero permanecen mayoritariamente neutrales.

Lecturas relacionadas:

Ver: EUR/USD Pronóstico 2021: La ruptura alcista a largo plazo apunta a 1.2750

Autor

Valeria Bednarik

FXStreet

Valeria Bednarik ha estado activa en los mercados financieros desde el año 2003, especializada en el Mercado Internacional de Divisas. Se graduó en la Universidad Católica del Salvador, en Argentina, centrándose en gestión de costes e impuestos.