- Las cifras de inflación en Estados Unidos, más bajas de lo previsto, mejoraron el ánimo del mercado.

- Las cifras relacionadas con el crecimiento en Europa indican que la Unión aún no ha salido de peligro.

- El EUR/USD está preparado para ampliar sus ganancias más allá del nivel de 1.1100.

El par EUR/USD subió a 1.1046 esta semana, superando su apertura anual por unos pocos pips y estableciendo un nuevo máximo de 2024. El impulso se desvaneció y el Dólar estadounidense pudo recuperar algo de terreno, pero a medida que se acerca el fin de semana, el par cotiza con sólidas ganancias alrededor del nivel de 1.1000.

¿Qué pasó?

El optimismo se apoderó de los mercados financieros y socavó la demanda del USD tras la publicación de cifras de inflación en Estados Unidos (EE.UU.) más bajas de lo previsto. El EUR/USD añadió aproximadamente 90 pips desde su mínimo diario el martes, ya que el Índice de Precios al Productor (PPI) de EE.UU. subió menos de lo previsto en julio, un 2,2% interanual y un 0,1% intermensual. Las lecturas también estuvieron por debajo de los resultados de junio. Finalmente, el PPI anual subyacente subió un 2,4%, por debajo del 3% anterior y del 2,7% esperado. El Dólar estadounidense cayó bruscamente ante las crecientes apuestas de que la disminución de las presiones inflacionarias permitirá a la Reserva Federal (Fed) iniciar el ciclo de relajación de la política monetaria cuando se reúna en septiembre.

El EUR/USD se recuperó hacia el mencionado máximo de 2024 el miércoles, tras la publicación del Índice de Precios al Consumidor (IPC) de EE.UU. El índice subió un 2,9% interanual en julio, por debajo del 3% registrado en junio. La cifra anual subyacente se situó en el 3,2%, ligeramente por debajo del 3,3% anterior, aunque en línea con las expectativas. Finalmente, el IPC subió un 0,2% en términos mensuales, como se esperaba.

El entusiasmo por un próximo recorte de tasas, sin embargo, fue de corta duración ya que el USD recortó la mayoría de sus pérdidas intradía a pesar del sólido impulso en las acciones globales que reflejan el apetito por el riesgo prevalente. A medida que las acciones continuaron subiendo, las ganancias del USD se mantuvieron bajo control. Al final del día, los datos de inflación apenas afectaron las probabilidades de un recorte de tasas de la Fed. Lo que los mercados aún no tienen claro es si el banco central realizará un recorte de 25 o 50 puntos básicos (pbs). En este punto, eso parece estar más relacionado con el crecimiento económico que con los niveles de inflación.

A pesar de seguir estando por encima del objetivo de la Fed de alrededor del 2%, la inflación ha continuado disminuyendo. El progreso económico, por otro lado, ha sido irregular pero en general alentador. De hecho, algunas cifras tibias reavivaron las preocupaciones relacionadas con una recesión a principios de agosto. Tales temores parecen haberse enfriado, y con la reunión de septiembre a la vuelta de la esquina, el interés especulativo abandonó la idea de un recorte de tasas fuera de calendario.

¿Y qué pasa con Europa?

El Banco Central Europeo (BCE) ya ha realizado recortes de tasas, reduciendo las tres tasas principales en 25 puntos básicos (pbs) cada una. Se espera ampliamente que el BCE repita la medida en septiembre y diciembre en medio de una inflación obstinadamente alta. Pero los responsables de la política europea también enfrentan el riesgo de una recesión. Y los signos allí han sido mucho más evidentes que en EE.UU. a lo largo del último año o más.

Los datos de la UE publicados esta semana no lograron impresionar. Alemania publicó la Encuesta ZEW sobre el Sentimiento Económico, con el índice cayendo bruscamente en el país y en la UE. Aún más, la evaluación de la situación actual empeoró más de lo previsto.

Además, la UE dio a conocer la segunda estimación del Producto Interior Bruto (PIB) del segundo trimestre, que coincidió con la estimación inicial, registrando un modesto avance del 0,3% en los tres meses hasta junio. Mientras tanto, la Producción Industrial disminuyó un 0,1% intermensual en junio y cayó un 3,9% en comparación con el año anterior en junio.

¿Qué sigue para el EUR/USD?

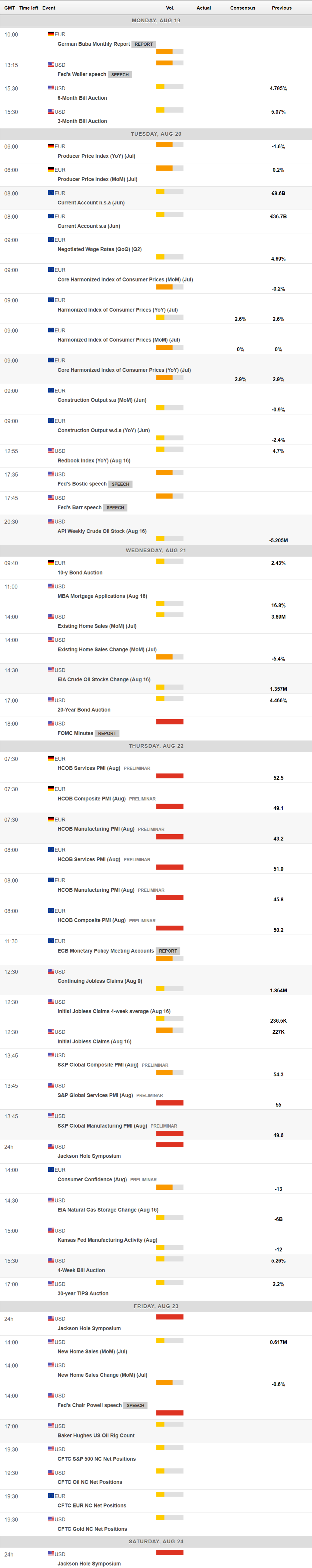

En cuanto a los datos, la próxima semana traerá la publicación de las actas de la reunión del Comité Federal de Mercado Abierto (FOMC). El documento generalmente se publica tres semanas después de que se lleva a cabo la reunión. En ese momento, la redacción de la declaración adjunta mostró que los funcionarios de EE.UU. están más dispuestos a reducir las tasas de interés. El presidente Jerome Powell señaló que "las lecturas de inflación del segundo trimestre han aumentado nuestra confianza, y más buenos datos fortalecerían aún más esa confianza". Además, los responsables de la política sonaron menos preocupados por las presiones inflacionarias, diciendo que "la inflación ha disminuido en el último año pero sigue algo elevada" en lugar de simplemente "elevada" en la declaración anterior. En su mayoría, los participantes del mercado han visto a los funcionarios allanando el camino para un recorte de tasas en septiembre.

Además, el Banco Comercial de Hamburgo (HCOB) y S&P Global publicarán las estimaciones preliminares de los Índices de Gerentes de Compras (PMI) de agosto para la mayoría de las principales economías. Finalmente, el Simposio Económico de Jackson Hole, un evento que reúne a responsables de políticas, académicos y economistas de todo el mundo, comenzará el viernes. El presidente de la Fed, Jerome Powell, ofrecerá comentarios sobre las perspectivas económicas durante el primer día del simposio.

Aparte de eso, la Eurozona publicará la estimación final del Índice Armonizado de Precios al Consumidor (HICP) de julio.

Perspectiva técnica del EUR/USD

Desde un punto de vista técnico, el EUR/USD está preparado para ampliar sus ganancias. En el gráfico semanal, los indicadores técnicos emergieron dentro de niveles positivos, aunque con un impulso desigual. Al mismo tiempo, el par extendió aún más su avance por encima de las medias móviles simples (SMA) de 20 y 100 y se acerca a una SMA de 200 ligeramente bajista, proporcionando resistencia dinámica en 1.1070. Una vez superados los niveles, los alcistas probablemente se sentirán más cómodos añadiendo posiciones largas.

El gráfico diario del par EUR/USD muestra que los indicadores técnicos corrigieron las condiciones de sobrecompra antes de reanudar sus avances, apoyando ganancias continuas. Al mismo tiempo, la SMA de 20 sigue acelerándose hacia el norte por debajo del nivel actual mientras está por encima de las SMAs de 100 y 200, apoyando aún más el caso alcista. Una vez por encima de 1.1070, los alcistas buscarán probar una fuerte zona de resistencia estática en torno a 1.1140. Las ganancias más allá de esta última deberían llevar a un avance hacia la cifra de 1.1200.

En caso de un retroceso, 1.0950 es el nivel de soporte inmediato antes de la zona de precios de 1.0890. Por debajo de esta última, el par debería moverse hacia la región de 1.0800.

Indicador económico

Minutas del FOMC

El Federal Open Market Comitee (FOMC) organiza ocho reuniones al año y revisa las condiciones financieras y económicas para determinar la postura apropiada sobre política monetaria. También evalúa los riesgos existentes sobre los objetivos de estabilidad de precios a largo plazo y crecimiento económico sostenible. Las minutas de la FOMC las publica el Board of Governors of the Federal Reserve System y es una guía clara sobre la política de tipos de interés enlos Estados Unidos. Un cambio en este informe afecta a la volatilidad del dólar. Si las minutas muestran una perspectiva firme, esto será considerado como alcista para el dólar.

Leer más.Próxima publicación: mié ago 21, 2024 18:00

Frecuencia: Irregular

Estimado: -

Previo: -

Fuente: Federal Reserve

Las Minutas del Comité Federal de Mercado Abierto (FOMC) generalmente se publican tres semanas después del día de la decisión de la política. Los inversores buscan pistas sobre las perspectivas de política en esta publicación junto con la votación dividida. Es probable que un tono alcista proporcione un impulso al dólar, mientras que una postura moderada se considera negativa para el USD. Cabe señalar que la reacción del mercado a las Minutas del FOMC podría retrasarse ya que los medios de comunicación no tienen acceso a la publicación antes del lanzamiento, a diferencia de la Declaración de política del FOMC.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico de Precio: Los compradores apuntan a 1.1900

El EUR/USD mantiene ganancias cerca de máximos de varios años, cotizando alrededor de 1.1800 y dirigiéndose hacia el máximo de septiembre de 2021 de 1.1908. El par está en riesgo de corregir condiciones de sobrecompra, pero aún son probables máximos más altos.

GBP/USD Pronóstico: La Libra podría extender su caída si falla el soporte de 1.3650

El GBP/USD corrige a la baja y cotiza en torno a 1.3700 el lunes después de ganar alrededor del 2% la semana pasada. La perspectiva técnica del par apunta a una pérdida de impulso alcista a corto plazo

El Yen sube a máximos de dos semanas mientras el Dólar se debilita ante la persistencia de las tensiones comerciales

El USD/JPY cae hacia 143.00 a medida que la debilidad general del Dólar estadounidense impulsa las ganancias del Yen.

Siete datos fundamentales para la semana: Foco en el empleo de EE.UU. y en las conversaciones comerciales

Las Nóminas no Agrícolas de EE.UU. se adelantan al jueves y compiten con los acuerdos comerciales y el Foro de Bancos Centrales.

Previa del Foro del BCE: Se espera que los principales banqueros centrales del mundo arrojen luz sobre las tasas de interés

La divergencia en la política monetaria reciente entre la Fed, el BCE, el BoE y el BoJ hace que el evento sea particularmente interesante.