Pronóstico del Precio del EUR/USD: Es posible una consolidación adicional antes de la Fed

- El EUR/USD cotizó de manera vacilante alrededor de la región de 1.1300 el lunes.

- El Dólar estadounidense se mantuvo a la defensiva cerca de la barrera de 100.00.

- El PMI de Servicios ISM de EE.UU. mejoró inesperadamente a 51.6 en abril.

El Euro (EUR) se fortaleció por segunda sesión consecutiva el lunes, con el EUR/USD volviendo a probar la zona de 1.1360, aunque perdiendo algo de impulso alcista después, ya que los operadores continuaron digiriendo las implicaciones de las trayectorias monetarias divergentes entre EE.UU. y la eurozona, así como las renovadas preocupaciones en el frente comercial.

Mientras tanto, el Índice del Dólar estadounidense (DXY) subió de nuevo hacia la región psicológica de 100.00 en medio de la cautela sostenida de los inversores antes del evento clave del FOMC más adelante en la semana.

Las conversaciones comerciales ocupan el centro del escenario, pero persiste el escepticismo

El Dólar comenzó su semana ligeramente a la defensiva en medio de renovados nervios comerciales a pesar de las recientes esperanzas de un mayor progreso en el conflicto comercial entre EE.UU. y China. Pero los mercados siguen siendo cautelosos, recelosos de la retórica reciclada y la ausencia de pasos concretos hacia la desescalada.

Este escepticismo mantuvo el apetito por el riesgo bajo control, incluso cuando los inversores continuaron digiriendo las firmes cifras del NFP del viernes, mientras que un indicador mejor de lo esperado sobre la moral de los inversores europeos inicialmente brindó apoyo a la moneda única.

Los bancos centrales trazan caminos divergentes

La división en la política monetaria se está volviendo cada vez más pronunciada. Se espera que la Reserva Federal (Fed) mantenga las tasas estables en 4.25%–4.50% en su próxima reunión del 7 de mayo.

En su último evento, el presidente Jerome Powell enfatizó que la lucha contra la inflación sigue incompleta. También expresó preocupaciones de que posibles aranceles comerciales podrían complicar el camino a seguir, insinuando riesgos de estanflación.

El Banco Central Europeo (BCE), por su parte, optó por un recorte de 25 puntos básicos a 2.25% y adoptó un tono notablemente más suave en su orientación. Los mercados ahora están valorando otro recorte del BCE tan pronto como en junio, ampliando la divergencia en las trayectorias de política y ejerciendo presión adicional sobre el euro.

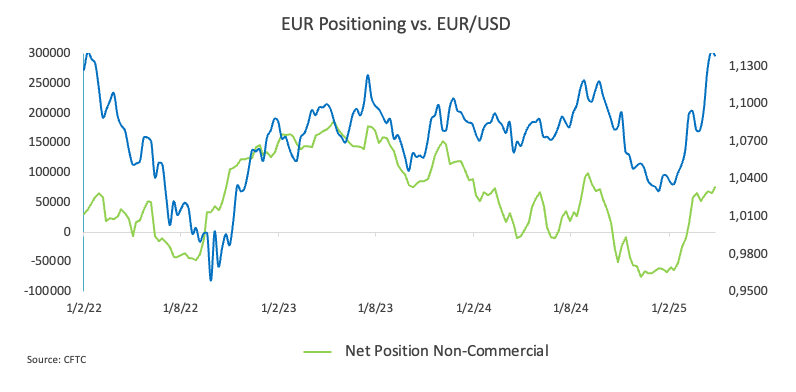

Los especuladores se mantienen largos en el Euro… por ahora

A pesar del giro moderado del BCE, el interés especulativo en el euro se mantiene firme. Los datos de la CFTC hasta el 29 de abril mostraron que las posiciones largas netas aumentaron notablemente a máximos de varios meses alrededor de 75.8K contratos. El interés abierto también subió a niveles no vistos desde septiembre de 2024, superando los 730K contratos, señalando un compromiso sostenido tanto de jugadores apalancados como comerciales. Los hedgers comerciales se mantuvieron netamente cortos en aproximadamente 131K contratos, reflejando un sentimiento cauteloso entre las corporaciones.

Imagen técnica

El EUR/USD enfrenta una resistencia clave en el pico de 2025 de 1.1572, con más obstáculos en 1.1600 y el máximo de octubre de 2021 de 1.1692. A la baja, el soporte a corto plazo se encuentra en la SMA de 55 días en 1.0944, seguido por la SMA de 200 días en 1.0782 y el mínimo de marzo en 1.0732.

Los indicadores de impulso siguen siendo constructivos. El Índice de Fuerza Relativa (RSI) se sitúa cerca de 56, sugiriendo que aún hay margen para el alza, mientras que el Índice Direccional Promedio (ADX) alrededor de 47 apunta a una tendencia bien establecida.

Gráfico diario del EUR/USD

Perspectiva: Volatilidad y mensajes de política en el asiento del conductor

El EUR/USD parece estar preparado para seguir siendo volátil en el corto plazo, con el riesgo de titulares de las conversaciones comerciales entre EE.UU. y China y la orientación del BCE/Fed que probablemente dominarán la acción del precio. Con la brecha de políticas ampliándose y los datos macro pintando un cuadro mixto, cualquier sorpresa—ya sea de línea dura o moderada—podría reajustar drásticamente las expectativas.

Autor

Pablo Piovano

FXStreet

Pablo Piovano, Economista y editor para Europa, se unió a FXStreet en 2011 habiendo trabajado en la gestión de activos y equipos de investigación de inversiones para diversas instituciones financieras de Sur America.