Pronóstico del Precio del EUR/USD: La paridad vuelve a estar sobre la mesa

- El EUR/USD cayó repentinamente a mínimos de tres semanas cerca del soporte de 1.0200.

- El Dólar estadounidense avanzó a nuevos máximos gracias a los aranceles de EE.UU.

- Trump abrió la puerta a aranceles sobre las importaciones de la UE.

En un comienzo bastante desastroso de la nueva semana de negociación, el Euro (EUR) abrió con una brecha a la baja y se desplomó a mínimos de varias semanas alrededor de la región de 1.0200 debido a la abrupta reanudación de la demanda del Dólar estadounidense (USD).

El fuerte repunte del Dólar se produjo cuando los participantes del mercado se ajustaron a las noticias del fin de semana de que el presidente Donald Trump desató un arancel del 25% sobre los bienes canadienses y mexicanos y un cargo del 10% sobre las importaciones chinas.

En ese contexto, el Índice del Dólar estadounidense (DXY) se disparó a nuevos máximos de tres semanas justo por debajo de la barrera clave de 110.00. Sin embargo, el pronunciado avance del Dólar estadounidense perdió algo de tracción posteriormente en respuesta a un retraso en la implementación de aranceles en México. A pesar de esto último, la narrativa de los aranceles se mantuvo como un fuerte soporte para el Dólar y emergió como un fuerte impulsor detrás de las expectativas alcistas para la moneda en el año actual.

La divergencia Fed-BCE pesará aún más sobre el EUR

Los bancos centrales están ahora bajo el microscopio. La Reserva Federal (Fed) decidió mantener las tasas de interés sin cambios el miércoles, ofreciendo pocas pistas sobre cuándo podría llegar un recorte. A pesar del robusto crecimiento económico, la inflación persistente y el bajo desempleo, la Fed sigue siendo cautelosa. En un cambio notable, pasó de decir que la inflación "ha hecho progresos" a describir las presiones sobre los precios como "elevadas", señalando un enfoque más vigilante mientras espera señales más claras de enfriamiento de la inflación. La decisión de mantener la tasa de fondos federales en 4.25%-4.50% destaca una estrategia de espera y observación en medio de preocupaciones sobre el impacto de las políticas comerciales y fiscales de Trump.

Al otro lado del Atlántico, el Banco Central Europeo (BCE) cumplió con las expectativas al recortar las tasas en 25 puntos básicos y sugirió más flexibilización en el futuro. El BCE sigue siendo optimista de que la inflación de la eurozona se controlará gradualmente, incluso cuando las preocupaciones comerciales globales persisten. Aunque la economía de la eurozona sigue siendo lenta, encuestas recientes sugieren alguna mejora, y con la inflación apenas por encima del objetivo del 2% del BCE, el recorte de tasas se consideró justificado.

En su conferencia de prensa, la presidenta Christine Lagarde enfatizó que el BCE no planea bajar las tasas por debajo de los niveles neutrales para estimular la economía. Explicó que las decisiones están impulsadas por los datos, sin ningún compromiso con un ritmo rápido de flexibilización. Lagarde dejó claro que un drástico recorte de 50 puntos básicos nunca estuvo sobre la mesa; solo una reducción de 25 puntos básicos tuvo apoyo unánime. Expresó confianza en que la inflación del bloque alcanzará el objetivo del 2% para 2025, pero advirtió que el aumento de las tensiones comerciales globales podría seguir ralentizando el crecimiento económico a corto plazo.

Beneficio en medio de la agitación: ¿Quién gana en una guerra comercial?

Las tensiones arancelarias, especialmente las impulsadas por la política de EE.UU., podrían complicar aún más el camino del euro a corto y mediano plazo. Si los aranceles persisten, podrían alimentar la inflación en EE.UU. y llevar a la Fed a adoptar una postura aún más dura, fortaleciendo así el dólar y presionando a sus rivales, lo que podría allanar el camino para que el EUR/USD regrese al nivel clave de paridad.

¿Qué pasa con los técnicos?

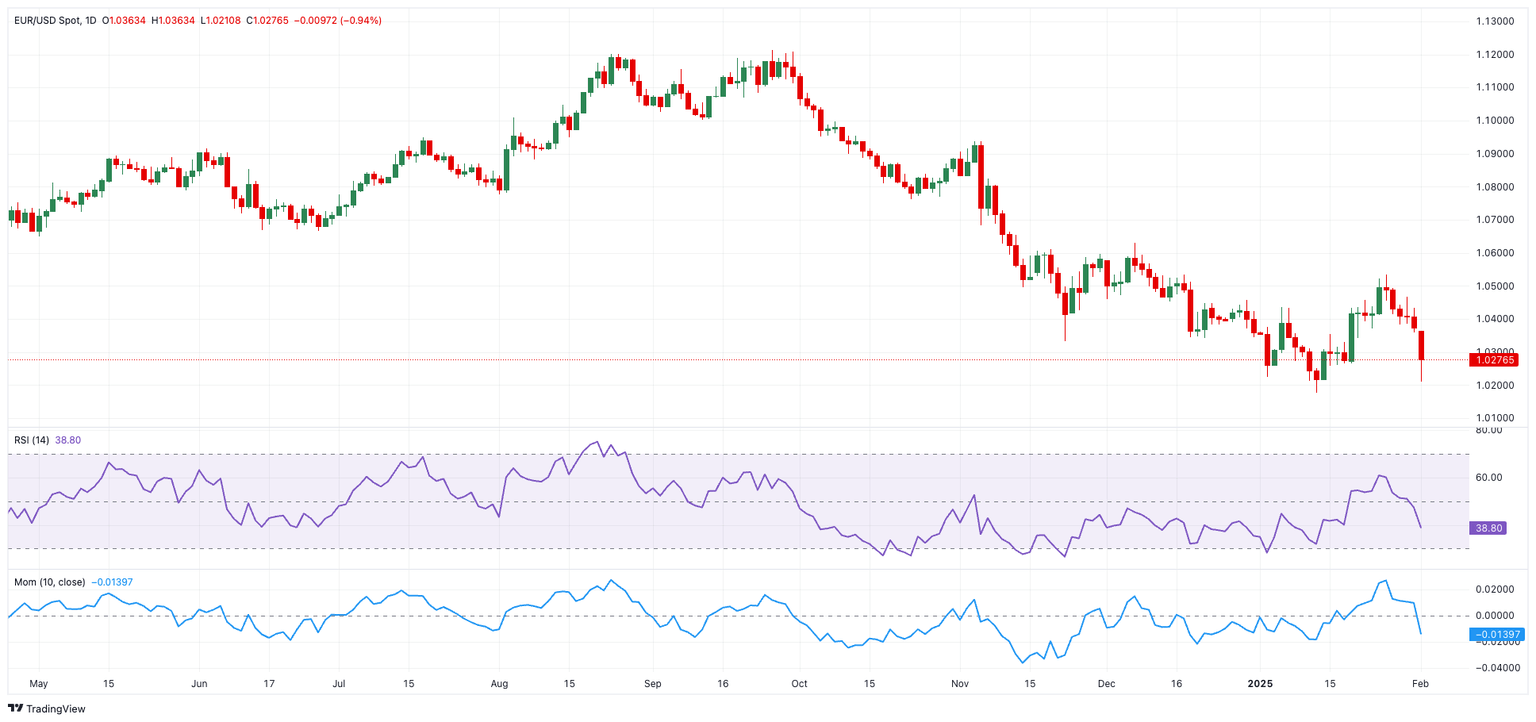

Técnicamente, el EUR/USD navega en aguas inciertas. El par encuentra soporte inicial en el mínimo semanal de 1.0209 (3 de febrero), antes de 1.0176, su punto más bajo este año. Una caída por debajo de este nivel podría allanar el camino hacia un movimiento hacia 1.0000.

Al alza, la resistencia se encuentra en 1.0532 (el máximo del año hasta la fecha del 27 de enero), con más obstáculos en el pico de diciembre de 1.0629 y la media móvil simple de 100 días en 1.0651.

Los indicadores de impulso añaden precaución: el Índice de Fuerza Relativa (RSI) ha caído por debajo de 40, lo que sugiere un debilitamiento del impulso, mientras que el Índice Direccional Medio (ADX) cerca de 22 sugiere que la tendencia actual está perdiendo fuerza.

Gráfico diario del EUR/USD

Perspectiva negativa

Mirando hacia adelante, el euro enfrenta un camino desafiante. La resiliencia del Dólar estadounidense, las políticas divergentes de los bancos centrales entre el BCE y la Fed, y los problemas estructurales dentro de la eurozona, como la desaceleración de la economía alemana, podrían dificultar las ganancias sostenidas para la moneda única. Aunque podrían ocurrir repuntes a corto plazo, la perspectiva general para el euro sigue siendo incierta.

Autor

Pablo Piovano

FXStreet

Pablo Piovano, Economista y editor para Europa, se unió a FXStreet en 2011 habiendo trabajado en la gestión de activos y equipos de investigación de inversiones para diversas instituciones financieras de Sur America.