Al inicio de 2020, las elecciones presidenciales estadounidenses prometían ser una de los mayores acontecimientos del año. La pandemia del coronavirus cambió drásticamente esta situación, dejando de lado la política, dado que la crisis sanitaria desencadenó la peor crisis económica desde la Gran Depresión.

Sin embargo, con las elecciones estadounidenses previstas en menos de 100 días, los inversores vuelven a prestar atención a las votaciones del 3 de noviembre. En un contexto de aumento del número de contagios por COVID-19, una economía maltrecha y disturbios civiles en varias ciudades de Estados Unidos, el presidente Donald Trump se sitúa muy por detrás del ex vicepresidente Joe Biden en las encuestas electorales.

Muchos expertos predicen actualmente una rotunda derrota del presidente en funciones, pero es demasiado pronto para que los inversores se basen en dicho desenlace, afirma el veterano economista político de Capital Group, Matt Miller.

«Faltan más de tres meses para las elecciones. En política, es toda una vida», señala Miller. «Teniendo en cuenta el vertiginoso ritmo de los acontecimientos y el reducido ciclo de noticias, podríamos observar numerosos cambios de rumbo de aquí a noviembre. En mi opinión, la carrera se endurecerá a medida que las campañas republicanas y demócratas vayan avanzando».

Planificación del escenario electoral

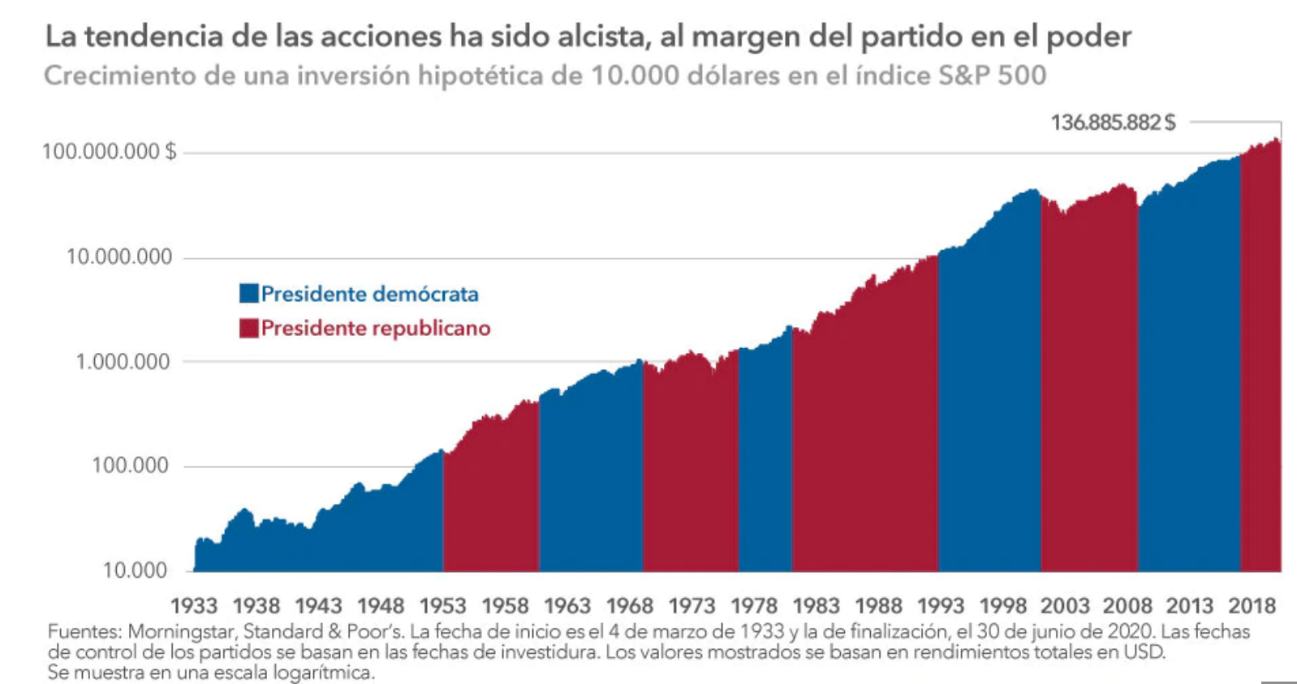

Para los inversores a largo plazo, el resultado de las elecciones presidenciales estadounidenses no tiene tanta importancia como el hecho de permanecer invertido y mantener una cartera diversificada. Los mercados han mostrado su poder durante las elecciones presidenciales —con cierta volatilidad en el camino— sin importar si un demócrata o un republicano llegaba a la Casa Blanca.

Dicho esto, la planificación de escenarios electorales desempeña un papel en el análisis macroeconómico, particularmente en los últimos años, ya que los gobiernos han intervenido cada vez más en los mercados financieros en tiempos de crisis.

Salvo en el caso de unas elecciones controvertidas —que sin duda están dentro de lo posible—, a continuación se presenta un breve resumen de cuatro escenarios que podrían producirse en noviembre y sus consecuencias para los inversores.

Escenario 1: Aplastante victoria de los demócratas

Los demócratas llegan a la Casa Blanca, al Senado y mantienen el control de la Cámara, también conocida como la «ola azul». Este escenario produciría el mayor grado de cambio político, comenzando con la probable reversión de la agenda política de Trump en muchos frentes, incluyendo los impuestos, la inmigración y la regulación.

Un posible resultado sería el desmantelamiento total o parcial de la Ley de recortes fiscales y empleo de 2017, que incluyó reducciones significativas de impuestos. La tasa general del impuesto de sociedades se redujo del 35% al 21%, lo que supuso un gran impulso para las ganancias corporativas. Una reversión total o parcial tendría el efecto opuesto, lo que llevaría a los inversores a tenerlo en cuenta a la hora de estimar sus perspectivas sobre las ganancias corporativas.

«Observaríamos un énfasis mucho mayor en la fiscalidad y la regulación en general, con implicaciones significativas para el sector energético, las telecomunicaciones y las compañías de tecnología», explica Miller. «También podríamos ser testigos de la eliminación del obstruccionismo en el Senado, que, a diferencia de hoy, permitiría aprobar la legislación con un simple voto por mayoría».

Escenario 2: Estancamiento

Biden ocupa la Casa Blanca; los republicanos mantienen el control del Senado. Este resultado probablemente daría lugar a un escenario de estancamiento en el que resultaría difícil aprobar cualuier legislación importante. Los republicanos del Senado podrían bloquear las principales iniciativas demócratas, como lo hicieron durante el segundo mandato de Obama.

«En este caso, creo que veríamos a Biden gobernando a través de órdenes ejecutivas», afirma Clarke Camper, vicepresidente ejecutivo y jefe de relaciones gubernamentales en la oficina de Capital Group en Washington, D.C. «Habría mucha frustración acumulada a ambos lados del pasillo. Es un resultado fácil de predecir, aunque quizás no tan fácil de aceptar».

En este escenario, los entes reguladores federales también ejercerían probablemente más poder. Desde la perspectiva de los mercados financieros, podría significar una aplicación más agresiva por parte de la Comisión de Valores y Bolsa, así como un renovado impulso político por parte del Departamento de Trabajo en relación con su supervisión de los planes de jubilación de los empleados.

Escenario 3: Situación actual

Trump sale reelegido, y los republicanos se quedan con el Senado. Este escenario implica el menor número de cambios ya que es, de hecho, donde nos encontramos hoy en día. Es probable que la Cámara de Representantes permanezca en manos de los demócratas, por lo que el actual entorno de confrontación política continuaría, junto con los intentos malintencionados, pero hasta ahora fructíferos, de aprobar la legislación sobre el alivio de la COVID-19, incluida la Ley CARES (Ley de Ayuda, Alivio y Seguridad Económica del Coronavirus), de 2 billones de dólares.

«Independientemente de quién ocupe la Casa Blanca en enero, habrá mucho trabajo de limpieza tras la COVID-19», explica Reagan Anderson, vicepresidente senior del equipo de relaciones con el gobierno de Capital. «Hoy estamos en modo de estabilización, y esperamos poder pasar al modo de recuperación en 2021».

Escenario 4: Una división improbable

Trump es reelegido, y los demócratas se hacen con el Senado. Este escenario podría dar paso a una hostilidad aún mayor que la que hemos visto en los últimos dos años. Si bien ese resultado es teóricamente posible, es poco probable dada la dinámica política de las principales carreras del Senado, que siguen cada vez más el voto presidencial en cada estado.

«Por ejemplo, si los republicanos pierden las carreras clave del Senado en Arizona, Colorado, Maine y Carolina del Norte, sería claramente indicativo de una “ola azul”», explica Miller. «Es difícil imaginar que Trump ocupe la Casa Blanca si eso sucede».

Cualquier escenario que implique la reelección de Trump plantea otro riesgo: Si gana sin obtener la mayoría del voto popular, como en 2016, advierte Miller, podría llevar a más disturbios civiles y más peticiones para abolir el colegio electoral.

Consecuencias para la inversión

El periodo de elecciones puede ser un momento difícil para los inversores a la hora de mantener una perspectiva a largo plazo, dadas las fuertes emociones que a menudo evoca la política. Los discursos de las campañas tienden a amplificar las cuestiones negativas y divisorias. Estas elecciones, en particular, no tienen precedentes en los tiempos modernos — marcadas por la combinación de una pandemia mortal, una recesión económica global, disturbios civiles generalizados y una extrema volatilidad de los mercados.

Quedarse al margen sería un enfoque comprensible para los inversores preocupados que prefieren esperar y ver qué pasa. Sin embargo, como ha demostrado la historia, a menudo es un error. Lo que más importa no son los resultados de las elecciones, sino mantener la inversión.

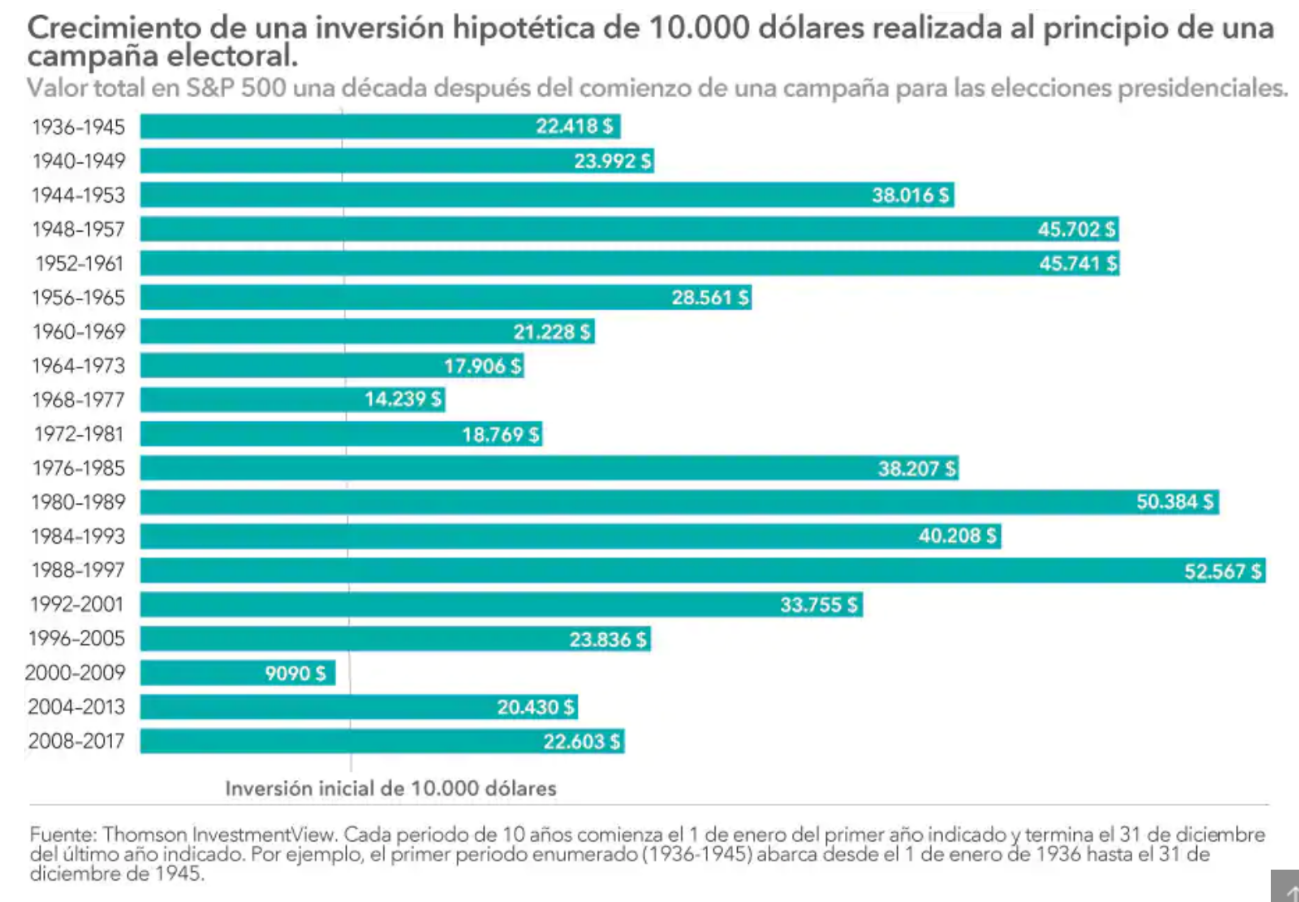

Consideremos el rendimiento histórico del índice compuesto Standard & Poor's 500 durante las últimas ocho décadas. En 18 de las 19 elecciones presidenciales, una hipotética inversión de 10.000 dólares realizada al principio de cada campaña electoral habría ganado valor 10 años después. Independientemente de qué partido haya ganado. En 15 de estos periodos de 10 años, una inversión de 10.000 dólares se habría más que duplicado. Si bien los resultados pasados no garantizan los rendimientos futuros, los temores del año electoral no deberían disuadir a los inversores de mantener una perspectiva a largo plazo.

El único periodo negativo de 10 años se sitúa después de la elección de George W. Bush en 2000. Durante esa década, el S&P 500 tuvo un rendimiento negativo en el marco de dos eventos sísmicos: el derrumbe de las puntocom en 2000 y la crisis financiera mundial de 2008.

Por el contrario, el mayor rendimiento en un año de elecciones habría sido en 1988, cuando George H. W. Bush consiguió el cargo, y 10.000 dólares habrían aumentado a 52.567 dólares a finales de 1997.

Por defecto, las elecciones tienen ganadores y perdedores, pero los verdaderos ganadores han sido los inversores que mantuvieron el rumbo y evitaron la tentación de cronometrar el mercado.

La información contenida en este sitio web es de carácter general únicamente y no tiene en cuenta sus objetivos, situación financiera o necesidades. Asegúrese de leer la Guía de servicios financieros (FSG), la Declaración de divulgación del producto (PDS) y los Términos y condiciones que se pueden obtener en nuestro sitio web https://www.aetoscg.com.au, y comprender completamente los riesgos involucrados antes decidiendo adquirir cualquiera de los productos financieros enumerados en este sitio web.

AETOS Capital Group Pty Ltd está registrada en Australia (ACN 125 113 117; AFSL No. 313016) desde 2007 y es una subsidiaria de propiedad total de AETOS Capital Group Holdings Ltd, que lleva a cabo un negocio de servicios financieros en Australia, se limita a proporcionar los servicios financieros cubiertos por la licencia de servicios financieros de Australia.

El margen comercial FX y CFD conlleva un alto nivel de riesgo y puede no ser Apto para todos los inversores. Se recomienda encarecidamente buscar asesoramiento financiero independiente antes de tomar cualquier decisión de inversión.

Este comentario es propiedad de AETOS, y la copia, reproducción, redistribución y / o publicación de este material para cualquier propósito, en todo o en parte, sin se prohíbe el consentimiento previo por escrito de AETOS.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico: El Euro terminará la semana al alza Premium

El EUR/USD mantiene su impulso alcista tras cerrar en terreno positivo el jueves y cotiza en su nivel más alto desde el 11 de abril, en torno a 1,0750. Aunque las perspectivas técnicas a corto plazo apuntan a condiciones de sobrecompra, la mejora del clima de riesgo podría ayudar al par a seguir subiendo de cara al fin de semana.

GBP/USD Pronóstico: La Libra esterlina podría enfrentarse a una fuerte resistencia en 1,2560 Premium

El GBP/USD cerró el jueves por tercer día consecutivo en terreno positivo y alcanzó su nivel más alto en dos semanas en 1,2540 a primeras horas del viernes. El par retrocedió hacia 1,2500 en la sesión europea, pero las perspectivas técnicas sugieren que el sesgo alcista se mantiene intacto.

El Yen cae a mínimos de varias décadas y se sitúa cerca de 156.15 frente al Dólar tras el anuncio del Banco de Japón

Durante la sesión asiática del viernes, el Yen japonés se vio sometido a una nueva presión de venta tras el anuncio de la decisión política del Banco de Japón y cayó a un nuevo mínimo de varias décadas frente a su homólogo estadounidense. El USD/JPY se disparó después del comunicado del BoJ a nuevos máximos de 34 años en 156.14.

Datos de inflación del PCE de EE.UU.: ¿Impulso para el Dólar?

La pausa que se ha tomado el mercado desde la tarde del jueves, con un Dólar estadounidense notoriamente bajista, puede estar anunciando exactamente lo contrario para la sesión americana de este viernes: un mercado movido, y con un Dólar ganador tras la publicación del dato del PCE de marzo.

Tres datos fundamentales para la semana: Destacan el PIB estadounidense, el BoJ y el indicador de inflación favorito de la Fed Premium

Aunque es difícil predecir cuándo estallarán las noticias geopolíticas, el nivel de tensión es menor, lo que permite que los datos clave tengan la palabra. Las cifras estadounidenses de esta semana marcarán la decisión de la Reserva Federal la semana que viene, y el Banco de Japón podría tener dificultades para frenar el deterioro del Yen.