El “UpTober” está de vuelta

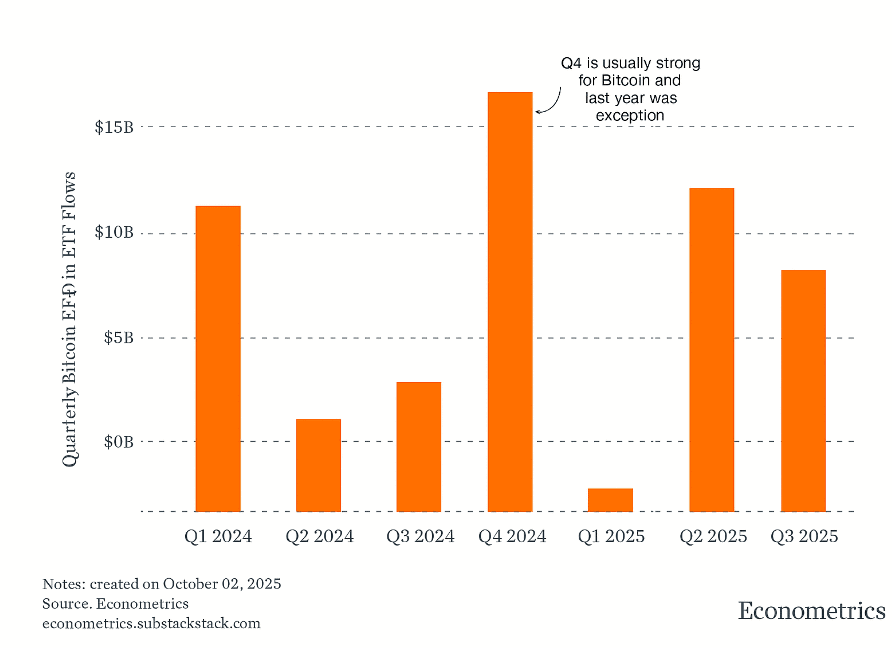

El Bitcoin entra en el cuarto trimestre con fuerza, acompañada de señales de cautela. Octubre se ha ganado la reputación de "UpTober", con ganancias de dos dígitos en la mayoría de los ciclos desde 2013. La dinámica posterior al halving y el componente psicológico de los operadores que esperan repuntes podrían actuar como catalizadores. Aun así, aunque el activo se mantiene dentro de un movimiento técnico estructuralmente alcista, observamos algunas señales clásicas de madurez. Si bien las proyecciones indican que es posible una extensión hacia los 150.000, cada tramo adicional aumenta el riesgo de agotamiento. Los indicadores on-chain confirman esta ambivalencia, ya que la puntuación Z del MVRV se mantiene lejos de los máximos históricos, pero los tenedores a largo plazo están vendiendo y las ballenas están comenzando a reducir su exposición.

Mientras tanto, la ola de tokenización está ganando velocidad. Las stablecoins superaron los 300.000 millones de dólares en capitalización de mercado por primera vez, con un crecimiento trimestral que supera a muchas clases de activos tradicionales. Entre las narrativas a tener en cuenta se incluyen los pagos "agent" impulsados por IA con monedas estables como base, la interoperabilidad entre múltiples emisores y plataformas, y las nuevas tensiones regulatorias desde Hong Kong hasta Europa. Paralelamente, el CME está ampliando su oferta de derivados (con opciones sobre Solana y XRP este octubre y la promesa de negociación 24/7 en 2026), mientras que la simplificación de la SEC en la aprobación del ETF abre la puerta a productos basados en activos mucho menos líquidos que el Bitcoin.

En conjunto, esto dibuja un panorama familiar de finales de ciclo. Cuando las altcoins superan a BTC, cuando las memecoins entran en los ETFs, cuando las noticias sobre infraestructuras dominan los titulares, suele ser más un síntoma de madurez que el inicio de una nueva fase. Nada impide una última etapa alcista; el mercado bien podría alcanzar nuevos máximos en el cuarto trimestre, pero el mayor riesgo es que una crisis macroeconómica o una caída del mercado de valores coincida con señales de exuberancia criptográfica, convirtiendo la euforia en volatilidad.

Así, el cuarto trimestre combina factores favorables estacionales y estructurales con una creciente evidencia de que el ciclo se encuentra en una fase avanzada. La prueba será si los flujos institucionales y el impulso de la tokenización pueden compensar el peso de los riesgos macroeconómicos y el exceso de confianza de los inversores.

Sector sanitario: De las dificultades políticas a las posibles ganancias

Las acciones del sector salud acaban de recibir un impulso muy necesario. El sector, que se ha mantenido a la zaga del S&P 500 durante la mayor parte de los últimos dos años, se disparó tras la noticia de un acuerdo entre Estados Unidos y Pfizer que podría cambiar las expectativas sobre precios y aranceles de medicamentos.

En virtud del acuerdo, Pfizer acordó reducir los precios de los medicamentos de Medicaid a cambio de tres años de alivio arancelario, una decisión sorpresiva que podría impulsar a otros gigantes farmacéuticos a seguir su ejemplo.

Conclusión para el inversor: Con Pfizer prometiendo 70.000 millones de dólares en nuevas inversiones en Estados Unidos, acordando reducir los precios de los medicamentos y la Casa Blanca eliminando los aranceles del 100% sobre los medicamentos, el problema político del sector se está aliviando. Otras empresas como Johnson & Johnson, AstraZeneca y Roche están siguiendo el ejemplo, lo que pone de relieve una tendencia más amplia hacia el sector sanitario "Hecho en Estados Unidos" que podría impulsar el empleo y la expansión de la capacidad. Para los inversores a largo plazo, esta es la dosis de estabilidad que el mercado estaba esperando. Durante los últimos años, las farmacéuticas se han enfrentado a una incertidumbre constante sobre la agresividad con la que Washington podría intentar reducir o controlar los precios de los medicamentos recetados. Esta incertidumbre, sobre posibles topes, negociaciones o aranceles, ha hecho que los inversores duden en comprar acciones del sector salud, ya que no está claro hasta dónde llegaría el gobierno.

Un repunte en el talonario de recetas

Las acciones del sector salud subieron la semana pasada, lideradas por grandes nombres como Pfizer, Eli Lilly y AbbVie, mientras los operadores apuestan por un repunte en el cuarto trimestre. El impulso a la política monetaria está generando esperanzas de una "operación de recuperación" a medida que los inversores se inclinan por sectores defensivos rezagados.

Las acciones del sector salud con capitalización de mercado reciben un impulso impositivo

La nueva Ley One Big Beautiful Bill (OBBB) de Washington otorgará a las pequeñas empresas de salud y biotecnología una importante exención fiscal. Las empresas ahora pueden deducir inmediatamente sus gastos de I+D, en lugar de distribuirlos a lo largo de los años.

Esto supone un cambio radical para las pequeñas empresas innovadoras del sector salud, especialmente para aquellas que invierten mucho en investigación pero aún no cuentan con grandes beneficios que las compensen. Reduce eficazmente su carga fiscal y libera efectivo, permitiéndoles invertir más rápido en nuevos medicamentos y tecnologías.

Acciones Destacadas

Las acciones que más podrían beneficiarse de esta configuración son aquellas que invierten más en I+D, como:

Roviant Sciences ($ROIV): Fuerte enfoque en I+D y modelo basado en carteras de productos.

ACADIA Pharmaceuticals ($ACAD): Biotecnológica de pequeña capitalización con una alta relación I+D/ventas.

Arrowhead Pharmaceuticals ($ARWR): Biotecnológica en fase inicial que aprovecha la tecnología de ARNi y se beneficia significativamente de los gastos iniciales.

Dynavax Technologies ($DVAX): Desarrollador de vacunas con una importante inversión en I+D en EE. UU.

Jazz Pharmaceuticals ($JAZZ): Sólido perfil de reinversión, empresa de mediana capitalización con operaciones nacionales.

¿Qué Podría Mantener el Repunte del Sector?

Más allá de la política, los fundamentos están mejorando. Las nuevas normas de gasto en I+D, incluidas en la reforma fiscal de este verano, permiten a las empresas de salud y biotecnología, especialmente a las de pequeña y mediana capitalización, amortizar los costes de investigación inmediatamente, lo que impulsa la rentabilidad a corto plazo. Si a esto le sumamos los recortes de tipos de la Reserva Federal y un contexto de inflación a la baja, el panorama parece cada vez más favorable para sectores de larga duración como la salud y la biotecnología. Por último, los flujos de ETFs han sido negativos, lo que sugiere que muchos inversores ya han capitulado, una situación contraria.

Más allá de la pérdida de peso: Los GLP-1 impulsan una transformación farmacéutica duradera

Los GLP-1 han transformado el sector farmacéutico, convirtiéndolo en uno de los ejemplos de crecimiento más potentes en los mercados globales, creando empresas tecnológicas ganadoras como Eli Lilly y Novo Nordisk. Lilly ha subido casi un 400% en cinco años y Novo se mantiene muy por delante de sus competidores, lo que demuestra que, incluso con retrocesos a corto plazo y recortes de empleo, la trayectoria a largo plazo se mantiene intacta. Esto se debe a que los líderes no se limitan al auge de un solo fármaco: están ampliando el acceso con formulaciones orales, defendiendo su cuota de mercado en obesidad y diabetes a pesar de los precios y el ruido de los formularios, y consolidando su sostenibilidad con el crecimiento en oncología e inmunología.

Para los inversores, esto significa que los GLP-1 han pasado claramente de ser un nicho disruptivo a un motor de crecimiento diverso y multifranquicia, donde la oportunidad reside en lograr el equilibrio adecuado entre la búsqueda de un potencial alcista disruptivo y el afianzamiento de la estabilidad.

Autor

Equipo eToro

eToro

-