El repunte de la inflación en EE.UU. hace que el tapering vuelva a la agenda de la Fed

Este artículo ha sido escrito por Keith Wade, economista jefe de Schroders

Si se combina con un fuerte crecimiento del PIB, el banco central tendrá que empezar a pensar en ralentizar las compras de activos.

Las últimas cifras de los precios al consumo en EE.UU. parecen confirmar los peores temores de que nos dirigimos a un repunte sostenido de inflación. La inflación general subió al 4,2% interanual en abril, el nivel más alto desde septiembre de 2008. Por su parte, la inflación subyacente, que excluye los precios de los alimentos y la energía, subió al 3%, un nivel que se registró por última vez en 2006.

Se esperaba un aumento y hemos estado advirtiendo sobre los efectos de base, pero la subida, tanto en el mes como en el año, fue mayor de lo previsto por los mercados e incluso fue más allá de la subida de los precios de las materias primas.

Las presiones creadas por la reapertura de la economía han provocado cuellos de botella y escasez, a medida que las empresas intentan aumentar la oferta. Las últimas cifras muestran que los billetes de las aerolíneas, los precios de los hoteles y de los alquileres de coches se dispararon en abril al regresar la demanda. Esto refleja en parte una corrección de los recortes anteriores (aerolíneas y hoteles), y en parte un problema de capacidad, ya que los precios de los alquileres de coches están ahora por encima de los niveles anteriores a la pandemia. Los precios de los coches de segunda mano también se dispararon, ya que la gente prefiere mantener la distancia social y conducir, mientras que la escasez de semiconductores está afectando a la oferta de coches nuevos.

Medir la brecha de producción es difícil, pero está claro que hay que realizar ajustes antes de que la capacidad de la economía vuelva a entrar en juego. La fuerte demanda podría conllevar que los precios sigan subiendo a corto plazo, a medida que la economía se reabra, y es probable que la inflación medida por el IPC alcance casi el 5% en mayo. Sin embargo, a medida que los 8,2 millones de personas que perdieron su empleo durante la pandemia vuelvan a trabajar, las limitaciones de capacidad deberían disminuir.

En nuestra opinión, las hipótesis que apuntan a que la gente es reacia a volver al trabajo, quizá por miedo al Covid-19 o porque prefieren recibir mayores prestaciones por desempleo, no están demostradas. Las cifras de vacunación son elevadas y, aunque el aumento del empleo decepcionó en el último informe sobre el mercado laboral, los problemas de ajuste estacional parecen haber distorsionado los datos. Además, la tasa de participación repuntó en abril al volver más personas a formar parte del grupo de población activa.

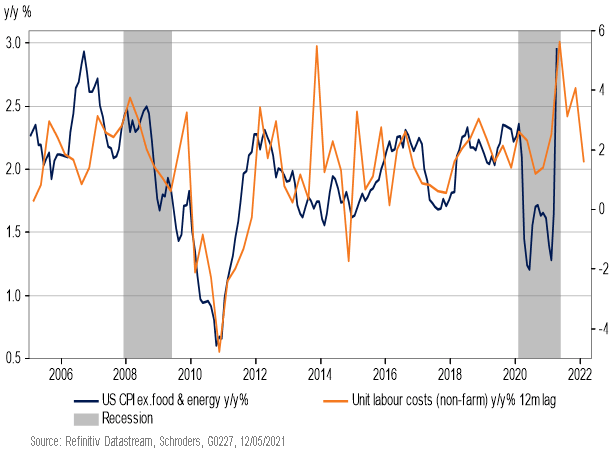

De cara al futuro, seguimos viendo que las presiones inflacionistas irán disminuyendo a medida que la capacidad de producción se recupera y la demanda se reduce después de que, en una primera fase, la población reprimiera su gasto. Como hemos recalcado a menudo, la inflación avanza con mucho retraso y uno de nuestros indicadores clave, el crecimiento de los costes laborales unitarios, está señalando un giro en los precios (véase el gráfico siguiente).

Es poco probable que las cifras de inflación asusten a la Reserva Federal (Fed), aunque sí supondrán una revisión al alza de sus previsiones. Y lo que es más importante, si se combinan con un fuerte crecimiento del PIB, tendrán que empezar a pensar en ralentizar sus compras de activos.

La reducción de las compras de activos aún está lejos, pero parece que volverá a estar en la agenda del banco central estadounidense.

Autor

Equipo de analistas Schroders

Schroders

Schroders plc es una empresa multinacional británica de gestión de activos, fundada en 1804. La compañía emplea a más de 4700 personas en 30 países de Europa, América, Asia, África y Oriente Medio.