IPC

Algunas personas me preguntaron ayer si el fuerte IPC de enero es demasiado obvio, y mi respuesta fue que debería serlo, pero por alguna razón no lo es. Lo mismo en diciembre: la estacionalidad era obvia, pero el número creó una respuesta masiva del mercado. Nuevamente, esta vez el fuerte número de enero era bastante obvio, y los bonos han sido golpeados. La EMH es vagamente cierta, pero no en eventos micro como este.

Obviamente, la operación de "Bessent quiere rendimientos más bajos a 10 años" tendrá que esperar ya que los datos económicos se niegan a cooperar. Supongo que veremos más datos por encima de lo esperado en febrero y luego un enfriamiento rápido a medida que los recortes del DOGE tengan algún impacto en el mercado laboral y los aranceles afecten la confianza, y la estacionalidad de la inflación se disipe rápidamente. Hasta entonces, es un momento incierto para los largos de bonos.

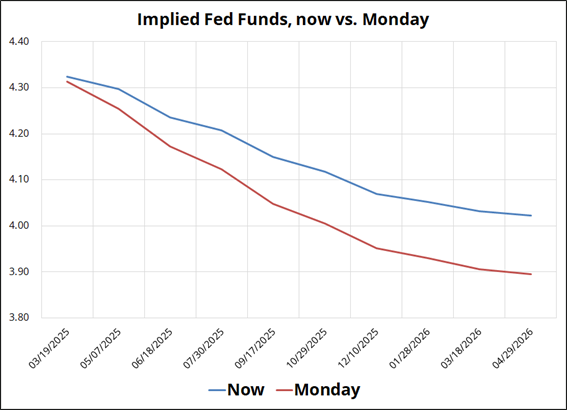

Puedes explicar el aumento del IPC observando el clima, la estacionalidad, la carga frontal de aranceles y muchos otros factores, pero la Fed ya estaba incierta sobre el camino de la inflación y el equilibrio de riesgos sigue inclinado lejos del elusivo objetivo del 2%. Aquí está la valoración de la Fed.

Con la Fed en espera, los diferenciales de tasas aún apuntando a un USDCAD más alto, mi sesgo hacia nada bueno en aranceles para Canadá durante el período de prórroga, y esta fuerte publicación del IPC, me gusta un USDCAD más alto. Ha formado una buena base en 1.4250, por lo que el stop loss es 1.4224. Comercio en la barra lateral.

Hay un gran flujo de M&A por ahí (positivo para el CAD), potencialmente, ya que TD vendió su participación en Schwab. El dinero se recaudará a través de una oferta secundaria y el jurado está deliberando sobre cuánto de él necesitará ser convertido de nuevo a CAD. Dicho esto, creo que el mercado puede absorber el flujo aquí, si sucede, y el momento y el tamaño son altamente inciertos de todos modos. Pero solo algo a tener en cuenta.

Elecciones alemanas

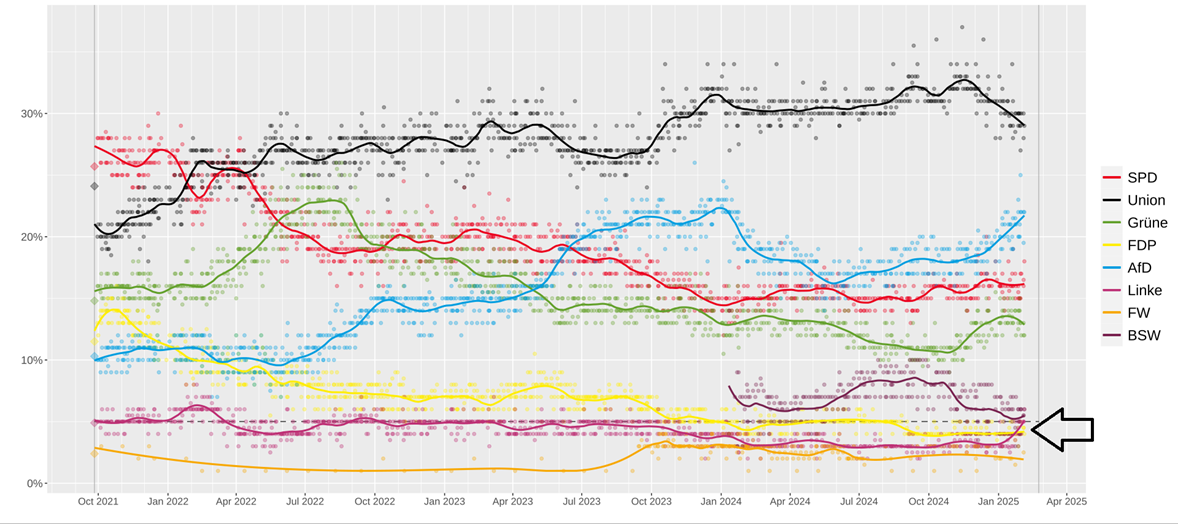

Las elecciones federales alemanas del 23 de febrero no está recibiendo tanta atención, pero está en el radar a medida que se acerca la fecha. Aquí está la última situación de las encuestas.

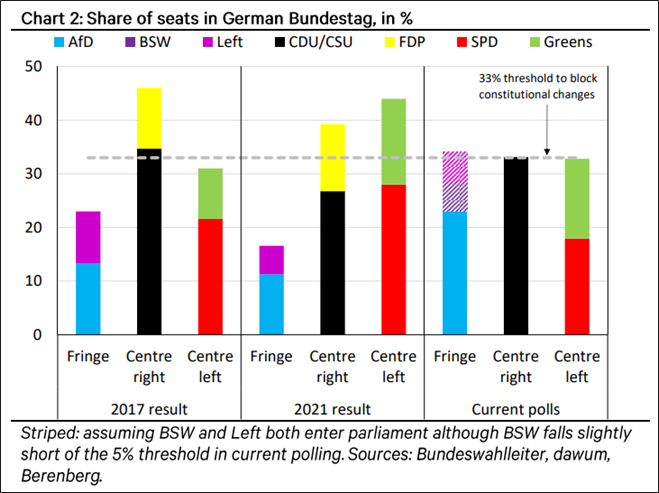

Berenberg escribió un buen artículo sobre el riesgo de cola de un veto fiscal para los partidos marginales a medida que el pequeño partido de la Izquierda gana en las encuestas (ver flecha negra en mi gráfico, "Linke" significa "Izquierda"). Si bien la eliminación del freno de la deuda no necesariamente significa que se avecina un estímulo fiscal masivo para Alemania, la no eliminación de este llevaría a un ajuste fiscal no deseado. El artículo de Berenberg dice que un "veto fiscal para los partidos marginales sigue siendo un riesgo de cola, en nuestra opinión. Sin embargo, la cola se ha vuelto más gruesa."

A la derecha puedes ver lo ajustada que podría estar la carrera por la influencia parlamentaria usando varias suposiciones.

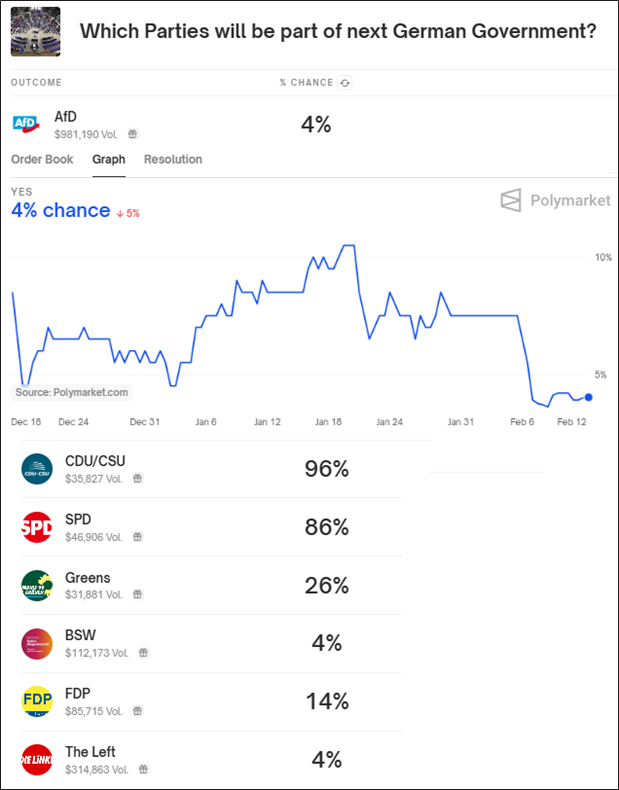

Polymarket también ve la coalición marginal como una pequeña cola, y las probabilidades del AfD han estado cayendo ya que el mercado los tenía con un 10% de probabilidad de ser parte del gobierno hace un mes y ahora ese contrato se negocia en 4%. El libro de órdenes es líquido; la oferta/demanda es 3.8%/4.2% en el contrato del AfD.

Aquí están todas las probabilidades:

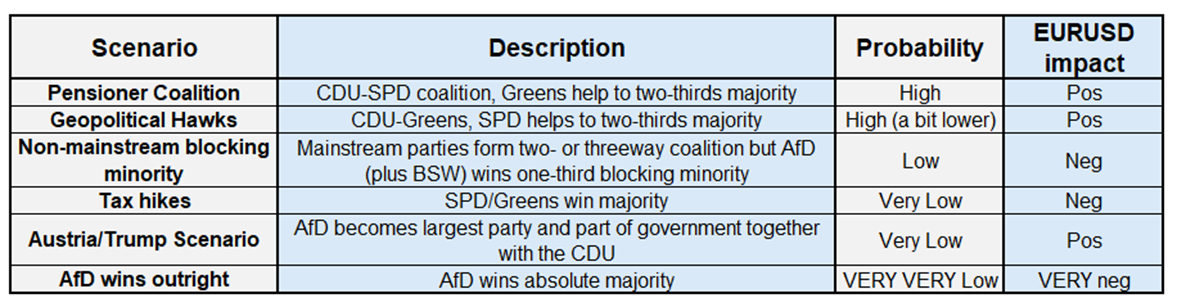

El problema con pronosticar el resultado es que las negociaciones de coalición podrían durar meses. Por lo tanto, el enfoque estará en el desempeño del AfD ya que esa es la variable realmente obvia y negativa para la moneda. Aquí hay un análisis de escenarios de Citi (a través de Morningstar):

Que tengas un día ovalado.

Este material es únicamente para fines informativos y de debate. Spectra Markets no es un asesor de inversiones registrado ni un asesor de comercio de materias primas. Este material no debe considerarse como una recomendación actual o pasada ni una oferta de venta ni una solicitud para entrar en una posición particular o adoptar una estrategia de inversión particular. Spectra Markets no proporciona, ni ha proporcionado, ningún asesoramiento de inversión ni recomendación personal en relación con ninguna transacción descrita en este material. Spectra Markets está afiliada a Spectra FX Solutions LLC, un corredor de presentación que está registrado en la NFA; Spectra FX Solutions LLP, que es una entidad registrada en la Autoridad de Conducta Financiera del Reino Unido; y SpectrAxe, LLC, una instalación de ejecución de swaps que está registrada en la CFTC. Las divulgaciones de Spectra FX Solutions LLC y Spectra FX Solutions LLP relacionadas con los negocios separados de Spectra FX se pueden encontrar en nuestro sitio web.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico de Precio: Los compradores apuntan a 1.1900

El EUR/USD mantiene ganancias cerca de máximos de varios años, cotizando alrededor de 1.1800 y dirigiéndose hacia el máximo de septiembre de 2021 de 1.1908. El par está en riesgo de corregir condiciones de sobrecompra, pero aún son probables máximos más altos.

GBP/USD Pronóstico: La Libra podría extender su caída si falla el soporte de 1.3650

El GBP/USD corrige a la baja y cotiza en torno a 1.3700 el lunes después de ganar alrededor del 2% la semana pasada. La perspectiva técnica del par apunta a una pérdida de impulso alcista a corto plazo

El Yen sube a máximos de dos semanas mientras el Dólar se debilita ante la persistencia de las tensiones comerciales

El USD/JPY cae hacia 143.00 a medida que la debilidad general del Dólar estadounidense impulsa las ganancias del Yen.

Siete datos fundamentales para la semana: Foco en el empleo de EE.UU. y en las conversaciones comerciales

Las Nóminas no Agrícolas de EE.UU. se adelantan al jueves y compiten con los acuerdos comerciales y el Foro de Bancos Centrales.

Previa del Foro del BCE: Se espera que los principales banqueros centrales del mundo arrojen luz sobre las tasas de interés

La divergencia en la política monetaria reciente entre la Fed, el BCE, el BoE y el BoJ hace que el evento sea particularmente interesante.