¿Qué pasó la última vez?

El lunes, escribí sobre cómo las acciones habían pasado de la euforia a mediados de diciembre al pánico. Ahora, hemos superado el movimiento de pánico gracias a una peculiaridad estacional en el IPC (el IPC de enero probablemente será fuerte, porque así ha funcionado la estacionalidad durante años). Y estamos a días de un posible anuncio de aranceles que podría alterar el mercado, por lo que probablemente el mercado debería volver a vender en los repuntes de las acciones.

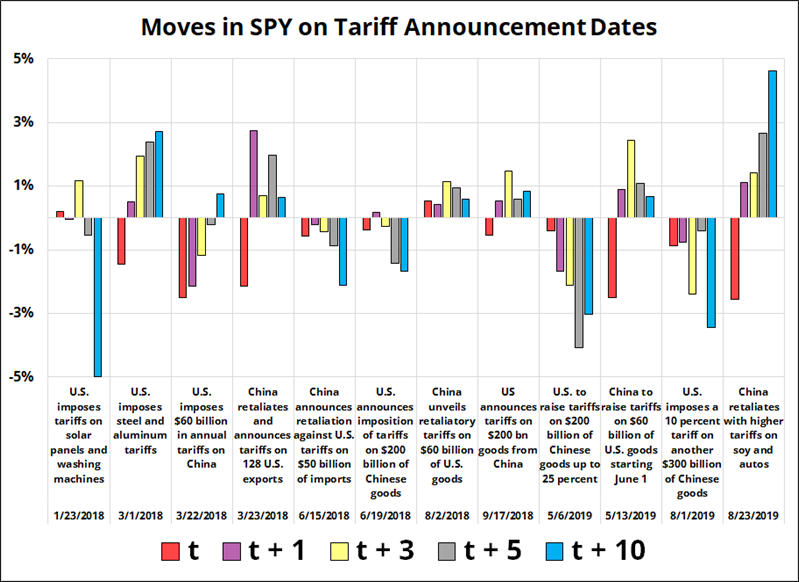

Hoy, quiero analizar los grandes anuncios de aranceles en 2018/2019 y mostrarles cómo reaccionaron los mercados. Primero, aquí está el SPX el día del anuncio (t) y los 10 días posteriores.

El SPX tiende a bajar en los anuncios de aranceles, aunque los movimientos son algo efímeros en muchos casos. Hubo todo tipo de noticias antes y después de estos anuncios, por lo que es justo decir que estas fechas no son todas sorpresas limpias. Hubo alguna especulación antes de algunos de los anuncios que podría haber amortiguado los movimientos del "día de".

El mercado no está particularmente preocupado por los grandes aranceles, por lo que hay mucho riesgo a la baja para el SPX la próxima semana, especialmente dado el riesgo de que los aranceles puedan ser flotados o anunciados cuando los mercados estén cerrados el lunes. De cualquier manera, tendría algunas coberturas para un anuncio a principios de la semana.

Una nota sobre los aranceles escalonados: La reacción inicial a los aranceles escalonados pero generalizados podría ser: "OK, eso no es tan aterrador", pero el mercado pronto se dará cuenta de que los aranceles escalonados pueden escalar bastante rápido y alcanzar niveles significativamente dañinos rápidamente. No trataría los aranceles escalonados como buenas noticias para los activos de riesgo o malas noticias para el dólar.

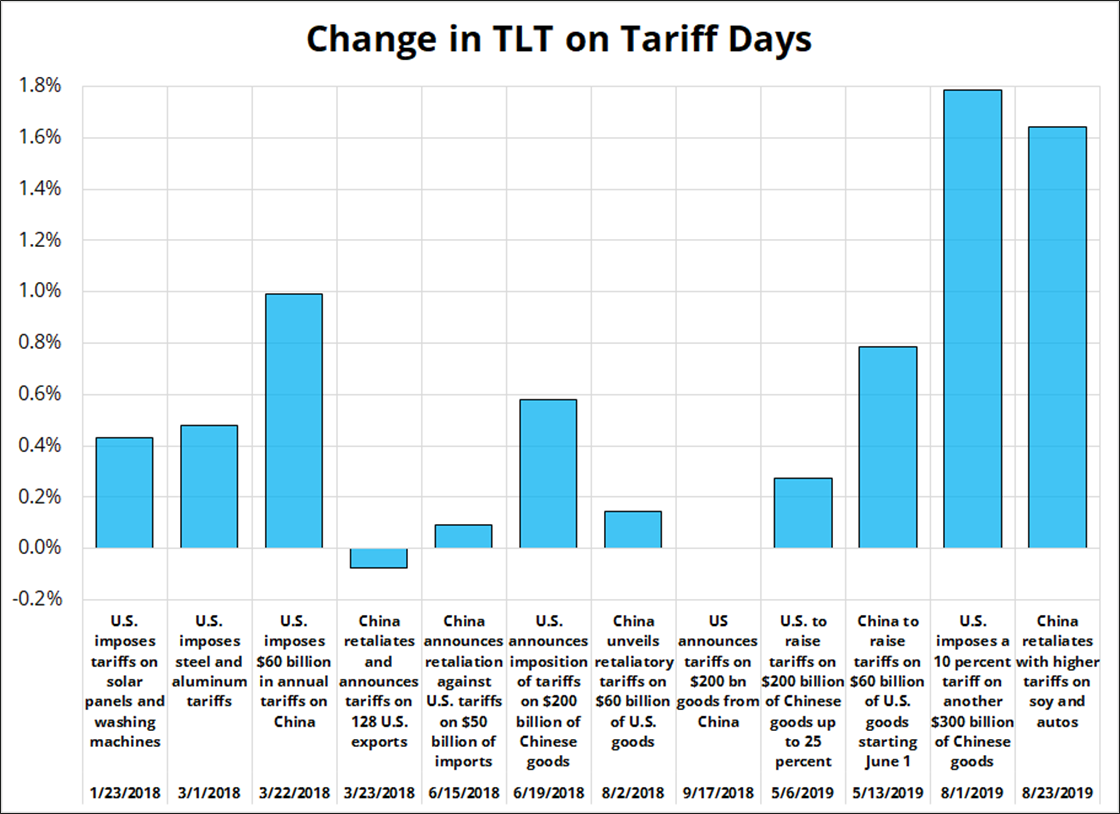

Parece haber esta idea de que los aranceles son inflacionarios y malos para los bonos, pero no estoy de acuerdo. Creo que esto es un pensamiento de primer orden, como cuando la gente dice que la QE es buena para los bonos. En la superficie, parece que eso es cierto, pero los aranceles no son inflacionarios en el sentido tradicional: son un shock de precios único como un impuesto sobre las ventas. Además, los aranceles son disruptivos para la economía y potencialmente contractivos si crean incertidumbre. Lo más importante, sin embargo, es que la evidencia empírica muestra que los bonos se recuperaron en la mayoría de los días de anuncios de aranceles en 2018/2019.

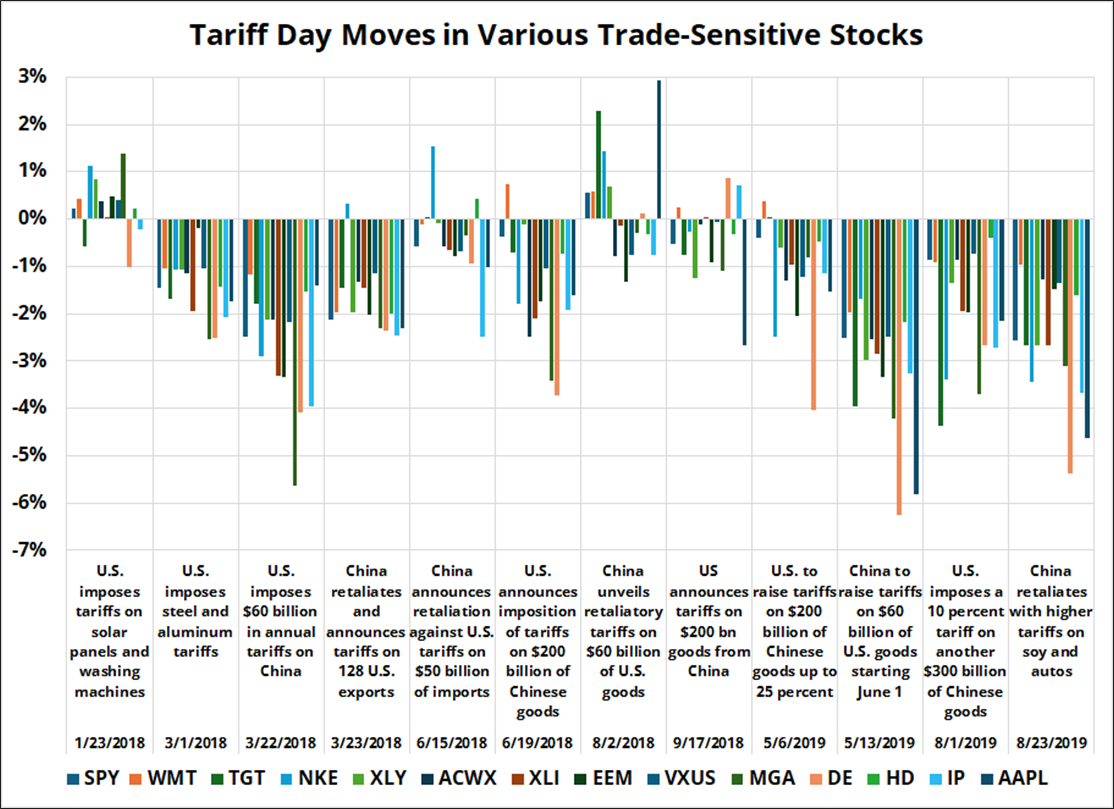

Analicé 20 acciones que tienden a ser consideradas sensibles a los aranceles. Acciones como WMT, TGT, HD, DE, NKE, etc. No tiene sentido mostrarles los gráficos individuales porque los movimientos son bastante uniformes, si no perfectamente idénticos. Aquí hay un gráfico de todas ellas. No necesitas ver cada barra, es solo para darte una idea de cómo todo se vende en el Día Uno.

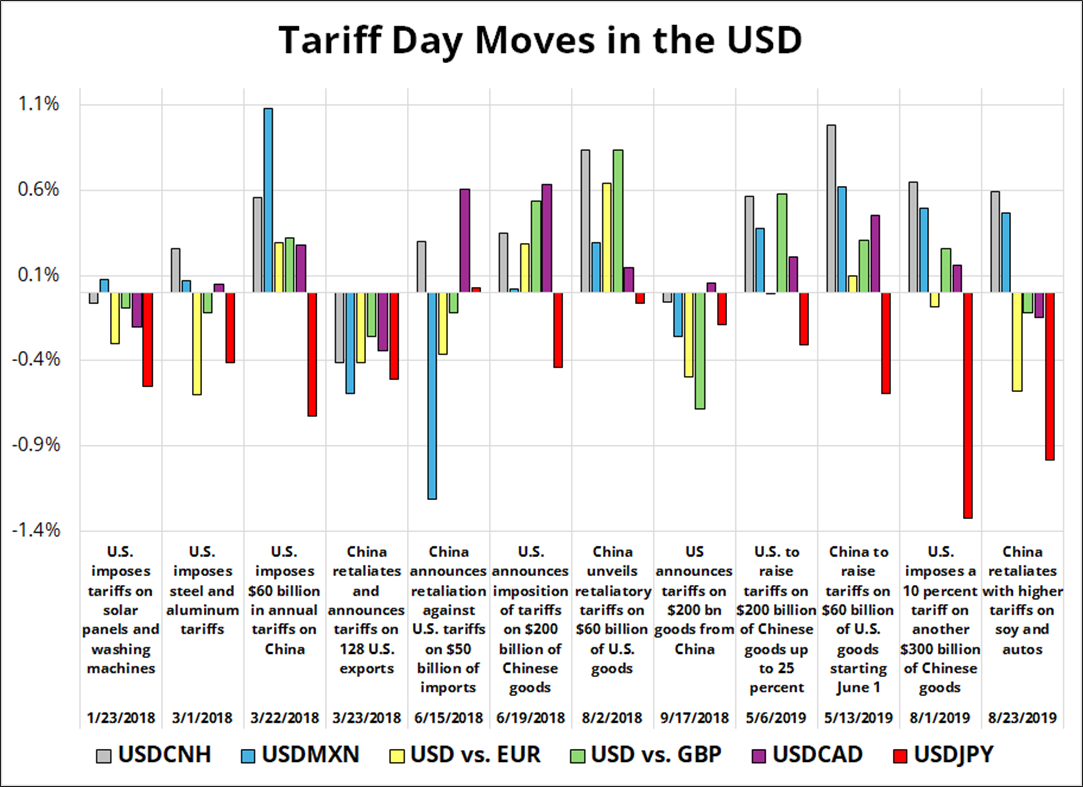

En FX, los resultados son predecibles y consistentes. USDCNH y USDMXN suben en su mayoría, EUR baja, USDCAD sube y USDJPY baja. Eso tiene sentido y se traduce en cruces/JPY más bajos. Desafortunadamente, la historia de Bloomberg durante la noche sobre el Banco de Japón ha hecho que los puntos de entrada para cualquier operación de cruces/JPY sean menos favorables. Podría considerar la baja de cruces/JPY mañana.

Aquí está el gráfico de los movimientos de FX:

Es importante notar que los movimientos del USDJPY y cruces/JPY dependen del movimiento de los bonos, ya que los cruces/JPY escuchan a los rendimientos y no al revés. Entonces, si crees que los aranceles serán vistos como negativos para los bonos, el corto en cruces/JPY no es la respuesta en grandes aranceles.

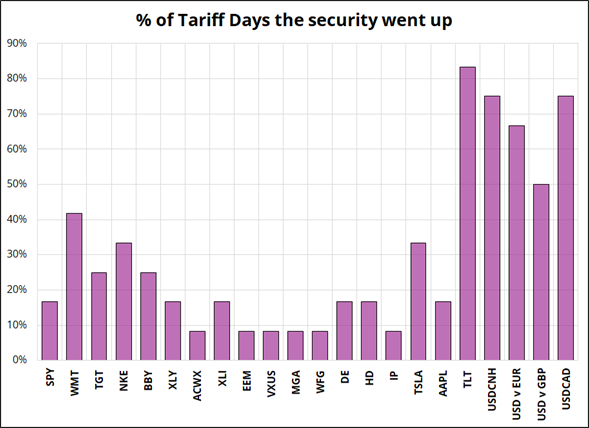

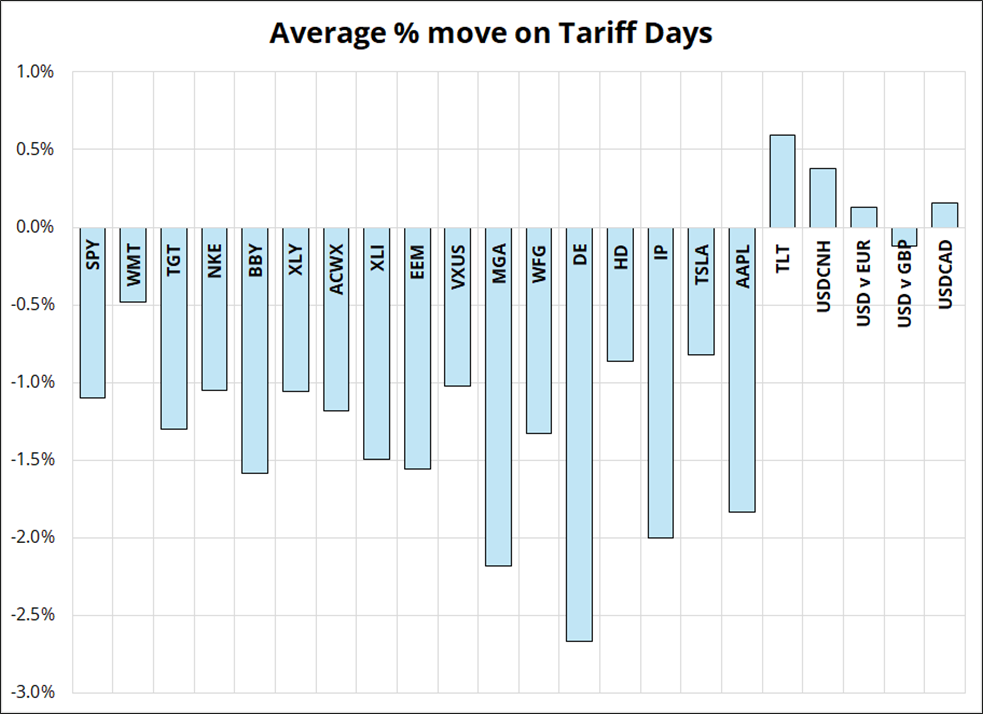

Los dos últimos gráficos que quería resumir la fiabilidad de los movimientos mostrando el porcentaje de días que el valor subió y el movimiento promedio. Primer gráfico aquí y el segundo en la página siguiente.

Nota que los ETFs de acciones de mercados emergentes son las ventas más confiables, mientras que TLT, USDCAD y USDCNH son las compras más confiables.

Hay que fijarse que los ETFs de acciones de mercados emergentes son las ventas más confiables, mientras que TLT, USDCAD y USDCNH son las compras más confiables. DE y EEM tienen una volatilidad implícita de 26 y 16, aproximadamente, por lo que esos son dos lugares que podrías querer observar. Incluí MGA porque es una compañía canadiense de autopartes y, por lo tanto, podría ser particularmente vulnerable esta vez, en teoría. Me sorprendió que Walmart no fuera una gran venta en aranceles en 2018/2019, dada su dependencia de importaciones y márgenes estrechos.

Este material es únicamente para fines informativos y de debate. Spectra Markets no es un asesor de inversiones registrado ni un asesor de comercio de materias primas. Este material no debe considerarse como una recomendación actual o pasada ni una oferta de venta ni una solicitud para entrar en una posición particular o adoptar una estrategia de inversión particular. Spectra Markets no proporciona, ni ha proporcionado, ningún asesoramiento de inversión ni recomendación personal en relación con ninguna transacción descrita en este material. Spectra Markets está afiliada a Spectra FX Solutions LLC, un corredor de presentación que está registrado en la NFA; Spectra FX Solutions LLP, que es una entidad registrada en la Autoridad de Conducta Financiera del Reino Unido; y SpectrAxe, LLC, una instalación de ejecución de swaps que está registrada en la CFTC. Las divulgaciones de Spectra FX Solutions LLC y Spectra FX Solutions LLP relacionadas con los negocios separados de Spectra FX se pueden encontrar en nuestro sitio web.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: Una corrección técnica sigue siendo probable

El Euro subió a nuevos máximos más allá de 1.1800 el martes. El Dólar estadounidense se recuperó de mínimos de varios años anteriores. La presidenta del BCE, Lagarde, dijo que el banco necesita mantenerse extremadamente vigilante sobre la inflación.

GBP/USD Pronóstico: La Libra podría extender su caída si falla el soporte de 1.3650

El GBP/USD corrige a la baja y cotiza en torno a 1.3700 el lunes después de ganar alrededor del 2% la semana pasada. La perspectiva técnica del par apunta a una pérdida de impulso alcista a corto plazo

El Yen sube a máximos de dos semanas mientras el Dólar se debilita ante la persistencia de las tensiones comerciales

El USD/JPY cae hacia 143.00 a medida que la debilidad general del Dólar estadounidense impulsa las ganancias del Yen.

Siete datos fundamentales para la semana: Foco en el empleo de EE.UU. y en las conversaciones comerciales

Las Nóminas no Agrícolas de EE.UU. se adelantan al jueves y compiten con los acuerdos comerciales y el Foro de Bancos Centrales.

Previa del Foro del BCE: Se espera que los principales banqueros centrales del mundo arrojen luz sobre las tasas de interés

La divergencia en la política monetaria reciente entre la Fed, el BCE, el BoE y el BoJ hace que el evento sea particularmente interesante.