La cotización del Euro frente al dólar experimentó una corrección significativa a lo largo de la semana pasada, moviéndose en un rango amplio y marcado por una creciente incertidumbre macroeconómica y política. El par EUR/USD abrió en 1.1375, registrando un máximo semanal en 1.1425, pero también un mínimo notable en 1.1266. Finalmente cerró la semana en 1.1296, lo que supone una caída del 0.61%.

Este retroceso se produce en un contexto en el que el índice dólar (DXY), que mide la fortaleza del billete verde frente a una cesta de divisas, continúa operando por debajo de los 100 puntos, muy lejos del máximo de 109.8 alcanzado en enero, reflejando una debilidad estructural del dólar a pesar de las correcciones puntuales.

El inicio de la nueva semana ha mostrado cierta recuperación por parte del euro. Durante la sesión europea del lunes, el cruce con el dólar estadounidense cotizaba nuevamente en torno a 1.1340, borrando parte de las pérdidas acumuladas y mostrando que el mercado sigue atento a cualquier señal proveniente del frente geopolítico y macroeconómico.

Contracción del PIB, estancamiento de precios y confianza en mínimos en EE.UU.

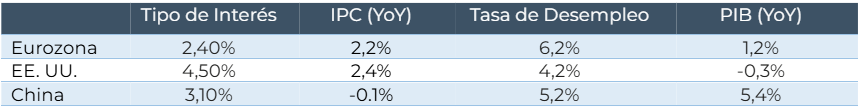

En Estados Unidos, el PIB del primer trimestre cayó un 0.3%, en contraste con el crecimiento del 2.4% del trimestre anterior. Esta contracción se atribuye, principalmente, a un adelantamiento de las importaciones previo a la entrada en vigor de nuevos aranceles, lo que ha deteriorado la balanza comercial, que alcanza un déficit histórico de 161.9 billones de dólares. A esta dinámica se suma otro factor estructural relevante: la disminución del gasto público por parte del gobierno federal, que ha tenido un efecto contractivo adicional sobre la actividad agregada.

En cuanto a los precios, el PCE subyacente, indicador de inflación preferido por la Fed, no mostró crecimiento mensual, mientras que en términos interanuales registra un incremento de precios del 2.6% desde el 3% anterior. Esta contención inflacionaria podría facilitar un ajuste monetario a la baja si se mantiene la tendencia.

Los datos de empleo fueron dispares: las nóminas privadas no agrícolas superaron las expectativas (167K vs 124K esperadas), aunque las ofertas de empleo JOLTs y los ingresos medios por hora estuvieron por debajo de lo previsto. La tasa de desempleo se mantuvo estable en el 4.2%, mientras que la confianza del consumidor descendió a 86 puntos, su nivel más bajo desde la pandemia, reflejando la inquietud sobre la política económica.

Respecto a la política monetaria, el mercado descuenta con un 98.2% de probabilidad el mantenimiento de tipos esta semana, según CME Fed Watch. Sin embargo, los operadores prevén entre dos y tres recortes en lo que queda de 2025, lo que llevaría la tasa de interés oficial a cerrar el año en torno al 3.75%, con expectativas adicionales de descensos hacia niveles del 3.25%-3.50% en 2026.

La Eurozona sorprende al alza y supera a EE.UU. en crecimiento

La Eurozona, por su parte, presenta una imagen algo más resiliente. El PIB del primer trimestre mostró un crecimiento anualizado del 1.2%, por encima del 1% esperado, y un crecimiento trimestral del 0.4%, duplicando la lectura anterior. Es la primera vez en tres años que el bloque europeo crece a un ritmo superior al de EE.UU.

En términos de inflación, el IPC subyacente se situó en 2.7% interanual, mostrando una leve aceleración desde el 2.4% anterior, aunque la inflación mensual se mantuvo estable en 0.6%. Estos datos, junto con una tasa de desempleo del 6.2%, ligeramente superior a lo esperado, apuntan a una economía aún en fase de ajuste, pero con fundamentos sólidos.

En cuanto a la confianza, el sentimiento del consumidor se redujo levemente, mientras que el PMI manufacturero repuntó a 49, reflejando una ligera mejora frente a lecturas anteriores. En conjunto, estos datos sugieren que el impacto de los aranceles estadounidenses sobre la economía europea podría ser más limitado de lo anticipado, y que el BCE podría mantener una postura de política monetaria prudente, sin necesidad de aplicar estímulos adicionales de forma inmediata.

Calendario Económico: Todas las miradas puestas en la Reserva Federal

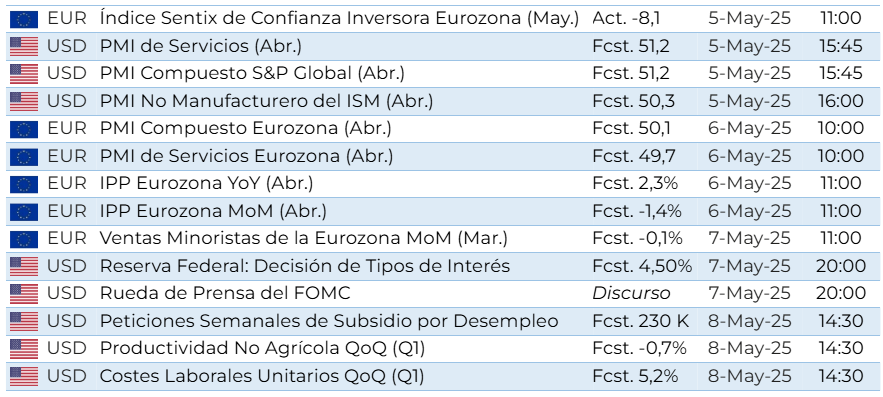

Esta semana los inversores centrarán su atención en la Reserva Federal, que anunciará su decisión sobre los tipos de interés el miércoles, en un contexto de desaceleración económica y señales desinflacionarias.

Además, se publicarán los PMIs de Estados Unidos el lunes y los de la Eurozona el martes, proporcionando nueva información sobre el dinamismo de ambos bloques.

Strat FX es una marca comercial propiedad de Strat FX, Sociedad de Valores, S.A., con NIF A06829477, Sociedad de Valores autorizada por la Comisión Nacional del Mercado de Valores bajo el número de registro 319, con página web: www.stratfx.com y email de contacto: [email protected]. La información contenida en este reporte ha sido obtenida de distintas fuentes públicas o privadas bajo acuerdos de colaboración. Este documento está destinado exclusivamente a clientes profesionales y su objetivo no es asesorar o emitir consejos de inversión. Invertir en el mercado conlleva un riesgo, asesórese con un profesional regulado antes de operar

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: Una corrección técnica sigue siendo probable

El Euro subió a nuevos máximos más allá de 1.1800 el martes. El Dólar estadounidense se recuperó de mínimos de varios años anteriores. La presidenta del BCE, Lagarde, dijo que el banco necesita mantenerse extremadamente vigilante sobre la inflación.

GBP/USD Pronóstico: La Libra podría extender su caída si falla el soporte de 1.3650

El GBP/USD corrige a la baja y cotiza en torno a 1.3700 el lunes después de ganar alrededor del 2% la semana pasada. La perspectiva técnica del par apunta a una pérdida de impulso alcista a corto plazo

El Yen sube a máximos de dos semanas mientras el Dólar se debilita ante la persistencia de las tensiones comerciales

El USD/JPY cae hacia 143.00 a medida que la debilidad general del Dólar estadounidense impulsa las ganancias del Yen.

Siete datos fundamentales para la semana: Foco en el empleo de EE.UU. y en las conversaciones comerciales

Las Nóminas no Agrícolas de EE.UU. se adelantan al jueves y compiten con los acuerdos comerciales y el Foro de Bancos Centrales.

Previa del Foro del BCE: Se espera que los principales banqueros centrales del mundo arrojen luz sobre las tasas de interés

La divergencia en la política monetaria reciente entre la Fed, el BCE, el BoE y el BoJ hace que el evento sea particularmente interesante.