- Según lo previsto, el BCE ha recortado los tipos de interés en 25 puntos básicos, hasta el 3.25%, sin comprometerse con la futura tendencia de la política monetaria.

- El banco central analizó la reciente evolución positiva en los indicadores de crecimiento y confirmó que el proceso de desinflación continúa según lo previsto. Por tanto, es probable que la inflación descienda hacia el objetivo del organismo de cara al próximo año.

- En nuestra opinión, el recorte de tipos ha sido absolutamente apropiado, aunque barajamos el riesgo de que el Consejo de Gobierno pueda quedarse atrás en el ritmo de las bajadas.

- Los indicadores de inflación del mercado general muestran un elevado riesgo a la baja para la inflación futura, unido a un tímido crecimiento de la inversión.

- Esperamos nuevos recortes de tipos en cada una de las próximas cinco reuniones y que el tipo de interés oficial alcance el 2.0% en junio de 2025.

En la conferencia de prensa, Lagarde confirmó que la decisión de recortar los tipos de interés oficiales en 25 puntos básicos había sido unánime. Todos los datos publicados desde la última reunión apuntaban en la misma dirección, situándose por debajo de las expectativas del BCE. En consecuencia, existían más riesgos a la baja que al alza para las previsiones de inflación del organismo. Todo esto se podría considerar una señal de que la política monetaria está funcionando según lo previsto. Además, el BCE preferiría que se produjera un aterrizaje suave antes que una recesión en la zona euro. Lagarde confirmó que el BCE mantiene deliberadamente “unos tipos de interés lo suficientemente restrictivos”. Aunque el banco central está en proceso de solucionar el problema de la inflación, la subida en el nivel general de precios no está todavía completamente bajo control. En general, Lagarde defendió la postura del banco central de continuar combatiendo la inflación y subrayó que el Consejo de Gobierno sólo tendría en cuenta el crecimiento económico como indicador de la inflación futura.

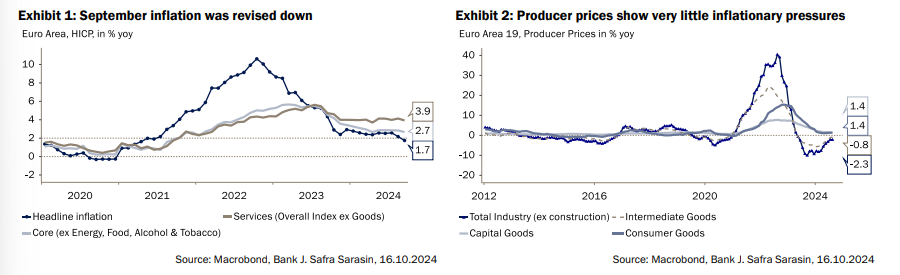

En nuestra opinión, el BCE se está quedando algo rezagado al recortar de manera tímida su tipo de interés oficial. La inflación de septiembre se revisó a la baja, del 1.8% al 1.7% interanual. Aunque las tasas de inflación subyacente y del sector servicios se mantienen en el 2.7% y el 3.9% interanual, respectivamente (Gráfico 1), estos indicadores evolucionan lentamente, ya que las negociaciones salariales suelen ser retrospectivas y aún reflejan en parte el impacto de la inflación de 2022. Los precios de producción, que se ajustan más rápidamente, han vuelto a los niveles anteriores a la pandemia (Gráfico 2) y el banco central podría considerar que la inflación del sector servicios está evolucionando con cierto retraso.

El BCE también puede considerar que las expectativas de inflación a medio plazo siguen bien ancladas y no es necesario forzarlas a la baja con una política monetaria excesivamente restrictiva (Gráfico 3). Los swaps de inflación a corto plazo indican que los riesgos para las previsiones de inflación de los expertos del BCE se inclinan a la baja (Gráfico 4). Hasta finales de 2025, las expectativas de inflación del mercado son significativamente inferiores a las previsiones del BCE. Aunque algunas primas de riesgo y de liquidez podrían distorsionar algo los datos del mercado, la diferencia es demasiado grande como para ser ignorada.

-638648519825623539.png)

Por último, el BCE podría tener en cuenta las señales de la última encuesta sobre Préstamos Bancarios que también se publicó esta semana. En general, el endurecimiento de los criterios de concesión de crédito por parte de los bancos ha disminuido, e incluso se han suavizado para la adquisición de viviendas (Gráficos 5 a 7). La demanda de préstamos está mejorando en todas las categorías (Gráficos 8 a 10), en parte debido a la reciente disminución de la rentabilidad de los bonos. En nuestra opinión, los tipos de interés oficiales tienen que bajar más para que supongan un estímulo para la inversión.

-638648520080021223.png)

La información contenida en este documento se proporciona únicamente con fines informativos y no constituye en modo alguno una oferta o invitación a invertir, ni un asesoramiento de inversión, ni una recomendación sobre ninguna inversión específica. La información, las opiniones y las cifras se consideran fundadas o precisas. La información no tiene valor contractual, está sujeta a cambios y puede diferir de las opiniones de otros profesionales de la inversión.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico de Precio: Los compradores apuntan a 1.1900

El EUR/USD mantiene ganancias cerca de máximos de varios años, cotizando alrededor de 1.1800 y dirigiéndose hacia el máximo de septiembre de 2021 de 1.1908. El par está en riesgo de corregir condiciones de sobrecompra, pero aún son probables máximos más altos.

GBP/USD Pronóstico: La Libra podría extender su caída si falla el soporte de 1.3650

El GBP/USD corrige a la baja y cotiza en torno a 1.3700 el lunes después de ganar alrededor del 2% la semana pasada. La perspectiva técnica del par apunta a una pérdida de impulso alcista a corto plazo

El Yen sube a máximos de dos semanas mientras el Dólar se debilita ante la persistencia de las tensiones comerciales

El USD/JPY cae hacia 143.00 a medida que la debilidad general del Dólar estadounidense impulsa las ganancias del Yen.

Siete datos fundamentales para la semana: Foco en el empleo de EE.UU. y en las conversaciones comerciales

Las Nóminas no Agrícolas de EE.UU. se adelantan al jueves y compiten con los acuerdos comerciales y el Foro de Bancos Centrales.

Previa del Foro del BCE: Se espera que los principales banqueros centrales del mundo arrojen luz sobre las tasas de interés

La divergencia en la política monetaria reciente entre la Fed, el BCE, el BoE y el BoJ hace que el evento sea particularmente interesante.