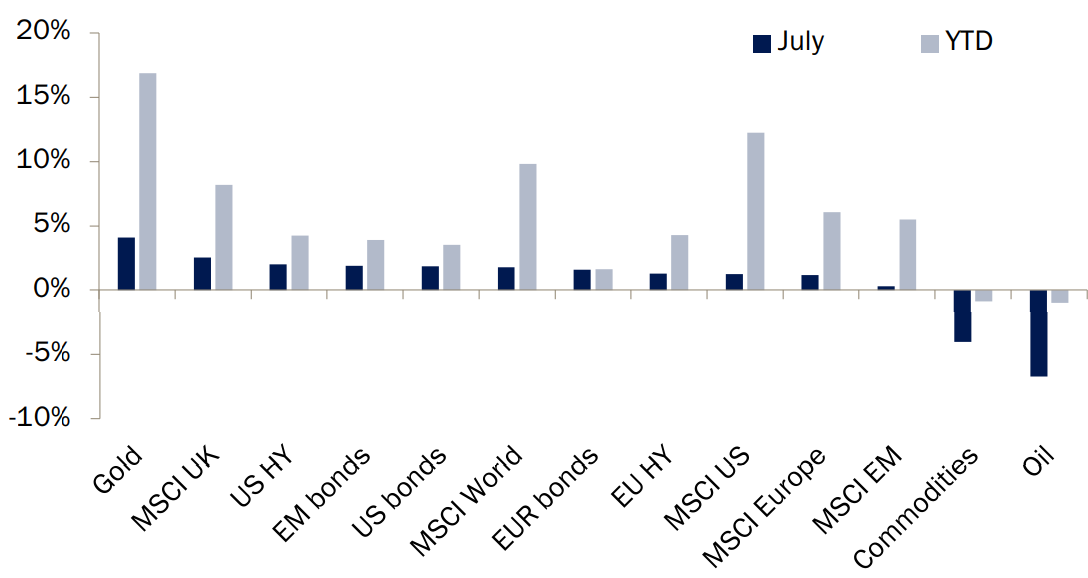

En julio, los resultados de las distintas clases de activos fueron relativamente dispares y se dividieron en dos episodios temporales. Mientras que el sentimiento positivo de junio se extendió a la primera mitad de julio, los activos de riesgo perdieron fuelle en la segunda mitad del mes en medio de una temporada de resultados empresariales algo decepcionante, un dato del IPC estadounidense de junio más débil de lo esperado y la evidencia de un enfriamiento del mercado laboral estadounidense. La renta variable se mantuvo prácticamente plana en julio, con las compañías de pequeña capitalización compensando el débil comportamiento de las grandes tecnológicas.

Fuente: LSEG, Bank J. Safra Sarasin, 31.07.2024

El oro volvió a registrar un mes fuerte, con una subida en torno al 4%, reflejo de un dólar algo más débil y unos rendimientos más bajos, que también impulsaron a la deuda pública a terreno positivo en todas las regiones. El sector de las materias primas registró el de peor comportamiento en julio, debido a un nuevo debilitamiento del ciclo mundial, destacando el petróleo con una caída de alrededor del 7%.

Perspectivas macroeconómicas - Más indicios de ralentización económica en EE.UU.

En la mayoría de las economías desarrolladas, la actividad ha seguido moderándose en julio. Con el debilitamiento del mercado inmobiliario y del sector manufacturero, hay más indicios de que el rendimiento cíclico superior de Estados Unidos se está desvaneciendo. Además, el descenso de las ofertas de empleo apunta claramente a un enfriamiento del mercado laboral, que también se hace visible en el aumento del desempleo. El aclamado indicador en tiempo real “regla de Sahm” sugiere que nos hemos acercado notablemente al territorio de la recesión.

El crecimiento de la eurozona sigue siendo muy débil. Los PMI manufactureros de julio indican que el impulso se ha debilitado aún más en Francia y Alemania, mientras que la confianza y el gasto de los consumidores se mantienen relativamente bien en medio de un fuerte crecimiento salarial. Por el contrario, el crecimiento de los salarios reales ha sido más débil en Suiza y la ralentización de la actividad mundial sigue lastrando su sector exportador. Desde el punto de vista político, el resultado de las elecciones francesas, con un parlamento dividido, ha supuesto un alivio para los mercados, pero esperamos que se retrasen las grandes decisiones de inversión, lo que debería lastrar el crecimiento estructural en Francia.

En Reino Unido, la actividad económica ha repuntado en el primer semestre y sigue resistiendo gracias al fuerte crecimiento de los salarios reales y a la bajada de los precios de la energía. No obstante, prevemos una moderación en el segundo semestre, dada la exposición de Reino Unido a las fuerzas cíclicas mundiales. Tras la victoria laborista en las elecciones presidenciales, la divisa británica ha seguido fortaleciéndose gracias al optimismo en torno al crecimiento y a un Banco de Inglaterra relativamente agresivo, pero somos prudentes a más largo plazo. Esperamos que el Banco de Inglaterra aplique dos recortes de tipos más hasta finales de año. Esto es más de lo que los mercados prevén actualmente, ya que se espera que el crecimiento en el segundo semestre sea relativamente débil y que la inflación siga cayendo.

El indicador en tiempo real de la "regla de Sahm" prácticamente señala una recesión en EE.UU.

-638585418142320005.png)

Fuente: Macrobond, Bank J. Safra Sarasin, 31.07.2024

Es probable que el crecimiento de Japón haya recuperado terreno positivo en el segundo trimestre, pero los datos blandos siguen siendo moderados. Esto refleja en parte la prolongada debilidad del yen, que está pesando sobre la renta real disponible de los hogares, pero con el reciente repunte del yen, estas presiones se están disipando gradualmente. La actividad china sigue siendo decepcionante. La persistencia de la crisis inmobiliaria y el deterioro del PMI de servicios plantean la cuestión de si el objetivo de crecimiento "en torno al 5%" fijado por el Gobierno aún puede alcanzarse.

Bonos - Menores expectativas de tipos y mayores diferenciales de crédito

La debilidad de los últimos datos estadounidenses ha dado lugar a una significativa revisión de las expectativas sobre los tipos de interés oficiales. En concreto, el mercado vuelve a esperar que la Reserva Federal lleve a cabo su primera bajada de tipos mucho antes de lo que se esperaba hace tan sólo unas semanas. La probabilidad de un recorte de tipos en septiembre ha aumentado claramente y deberíamos esperar nuevas orientaciones en el simposio de Jackson Hole. La débil dinámica manufacturera de la eurozona debería permitir al BCE aplicar tres recortes más hasta finales de este año. Tras los decepcionantes datos de EE.UU. y la eurozona, los rendimientos a largo plazo han retrocedido algo más, lo que se refleja en el mejor comportamiento reciente de la renta fija frente a la renta variable. Sin embargo, creemos que aún hay margen para que los rendimientos bajen más hacia finales de año.

Dado el resultado de las elecciones francesas, la mayoría de los diferenciales de rendimiento de la deuda pública periférica de la eurozona han retrocedido a sus niveles anteriores a las elecciones. Además, los diferenciales de crédito se han estrechado en previsión de los recortes de tipos de la Reserva Federal. Sin embargo, esto aumenta el riesgo de un retroceso una vez que la debilidad de la actividad en EE.UU. se haga más pronunciada y, por lo tanto, mantenemos nuestra preferencia por el crédito de mayor calidad.

Renta variable - Suiza es nuestra región preferida

La renta variable experimentó un comportamiento desigual en julio. Aunque subió durante la primera mitad del mes, el dato del IPC de junio, más débil de lo esperado, provocó una rotación en la renta variable. En particular, las compañías de pequeña capitalización estadounidenses han subido ampliamente desde entonces. Por ejemplo, los bancos regionales (que constituyen el mayor sector en el espacio de las pequeñas capitalizaciones) han perdido depósitos en favor de los fondos del mercado monetario de mayor rendimiento y de los bancos más grandes, pero esta evolución se está invirtiendo ahora. Sin embargo, una aceleración de la ralentización podría poner fin a la rentabilidad superior de las compañías de pequeña capitalización.

El repunte del yen japonés sugiere una continua debilidad de la renta variable japonesa frente a la mundial, por lo que mantenemos la cautela sobre esta región. Dado el actual entorno macroeconómico, creemos que la renta variable defensiva debería obtener mejores resultados. De ahí que mantengamos nuestra preferencia sectorial por las compañías de bienes de consumo básico, sanidad y utilities, mientras que nos mostramos cautos con respecto al sector financiero, dado el contexto de tipos cada vez más desfavorable para el sector. Mantenemos nuestra preferencia regional por Suiza.

Las compañías de pequeña capitalización estadounidenses superaron al NASDAQ

-638585418966283436.png)

Fuente: LSEG, Bank J. Safra Sarasin, 31.07.2024

Asignación de activos - Posicionamiento neutral

Los mercados de renta variable han alcanzado nuevos máximos históricos, mientras que cada vez hay más indicios de una ralentización de la actividad económica mundial. En consecuencia, hemos recogido beneficios y reducido el riesgo. Como resultado, las carteras están ahora en gran medida posicionadas neutralmente entre regiones y segmentos de renta variable. Este posicionamiento añade flexibilidad a las carteras de cara a un periodo caracterizado por una mayor volatilidad estacional.

La reducción de la renta variable también refleja el mayor atractivo de la renta fija y, por otra parte, nuestra postura de cautela ante el todavía creciente sentimiento positivo de los inversores por la renta variable en general, que parece cada vez más excesivo. El aumento de nuestra asignación a la renta fija se utilizó para pasar a neutral en todas las subcategorías, en particular la renta fija nacional, el high yield y la de los mercados emergentes.

La información contenida en este documento se proporciona únicamente con fines informativos y no constituye en modo alguno una oferta o invitación a invertir, ni un asesoramiento de inversión, ni una recomendación sobre ninguna inversión específica. La información, las opiniones y las cifras se consideran fundadas o precisas. La información no tiene valor contractual, está sujeta a cambios y puede diferir de las opiniones de otros profesionales de la inversión.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico de Precio: Los compradores apuntan a 1.1900

El EUR/USD mantiene ganancias cerca de máximos de varios años, cotizando alrededor de 1.1800 y dirigiéndose hacia el máximo de septiembre de 2021 de 1.1908. El par está en riesgo de corregir condiciones de sobrecompra, pero aún son probables máximos más altos.

GBP/USD Pronóstico: La Libra podría extender su caída si falla el soporte de 1.3650

El GBP/USD corrige a la baja y cotiza en torno a 1.3700 el lunes después de ganar alrededor del 2% la semana pasada. La perspectiva técnica del par apunta a una pérdida de impulso alcista a corto plazo

El USD/JPY atrae a algunos vendedores por debajo de 144.00 ante la debilidad del Dólar

El USD/JPY se debilita cerca de 143.85 en la primera mitad del lunes, bajando un 0.53% en el día.

Siete datos fundamentales para la semana: Foco en el empleo de EE.UU. y en las conversaciones comerciales

Las Nóminas no Agrícolas de EE.UU. se adelantan al jueves y compiten con los acuerdos comerciales y el Foro de Bancos Centrales.

Previa del Foro del BCE: Se espera que los principales banqueros centrales del mundo arrojen luz sobre las tasas de interés

La divergencia en la política monetaria reciente entre la Fed, el BCE, el BoE y el BoJ hace que el evento sea particularmente interesante.