- El Índice del Dólar estadounidense cayó a nuevos mínimos de varios años.

- El estado de ánimo de "vender América" se mantuvo bien presente esta semana.

- Se anticipa en gran medida que la Fed mantenga su tasa de interés sin cambios el 18 de junio.

Esta semana, el Dólar estadounidense (USD) experimentó una mayor presión de venta, deslizándose momentáneamente de nuevo a la zona de 97.60 por primera vez desde marzo de 2022 antes de retractarse y concluir la semana alrededor del vecindario de 98.00, según el Índice del Dólar estadounidense (DXY).

El gráfico mensual presenta una imagen clara, revelando el quinto mes consecutivo marcado en rojo, con una caída de más del 11% desde los picos acumulados observados a mediados de enero.

Recientemente, la política comercial de EE.UU. ha ganado prominencia, especialmente después de una positiva discusión de dos días en Londres entre funcionarios estadounidenses y chinos.

El mercado de bonos de EE.UU. vio rendimientos exhibir una tendencia errática a lo largo de la curva, con el tema de "Vender América" permaneciendo prominente.

Sin embargo, el comportamiento de huida hacia la seguridad de los inversores regresó a los mercados el viernes en respuesta a un aumento de los temores geopolíticos tras los ataques israelíes a Irán.

Los acuerdos comerciales aún están por verse

Tras las conversaciones de Londres, el presidente Donald Trump anunció que el acuerdo entre EE.UU. y China estaba "hecho", tras un debate entre funcionarios de Washington y Pekín, quienes alcanzaron un marco para renovar su alto el fuego comercial. Según él, Pekín se ha comprometido a suministrar imanes y materiales de tierras raras como parte del acuerdo.

Además, la Casa Blanca ha anunciado que el acuerdo permite a Estados Unidos imponer un impuesto del 55% sobre los bienes importados de China. La propuesta detalla un impuesto "recíproco" del 10%, un impuesto del 20% específicamente dirigido al tráfico de fentanilo y un impuesto del 25% sobre las barreras comerciales existentes. En respuesta, China planea imponer un impuesto del 10% sobre las importaciones de EE.UU.

Entonces, ¿qué sigue en la agenda de aranceles?

Del 15 al 17 de junio

El presidente Trump participará en la próxima cumbre anual de naciones del G7 en Kananaskis (Alberta, Canadá), donde se anticipa que los aranceles dominarán la agenda.

8 de julio

Los aranceles asociados con el "Día de la Liberación" se implementarán tras un período de suspensión de 90 días, lo que podría tener implicaciones para las importaciones de varias naciones.

9 de julio

Los Estados Unidos y la Unión Europea (UE) enfrentan un plazo crítico para negociar un acuerdo que podría prevenir un arancel del 50% sobre todas las importaciones de la UE.

14 de julio

La suspensión de 90 días de la UE sobre sus aranceles de represalia está a punto de concluir.

Observando el panorama económico más amplio, es importante destacar que incluso los aranceles reducidos podrían tener efectos adversos a largo plazo en la economía.

De hecho, aunque los aumentos de precios iniciales pueden disminuir, las restricciones comerciales continuas probablemente mantendrán costos elevados en otras áreas, restringirán el gasto del consumidor y obstaculizarán el crecimiento económico en general. A la luz de este contexto, la Reserva Federal (Fed) podría verse obligada a reevaluar su actual enfoque de 'esperar y ver' si esas amenazas se materializan.

A pesar de los desacuerdos en curso, es cada vez más claro que la Casa Blanca favorece una moneda más débil. ¿Cómo podemos anticipar que la administración Trump abordará rápidamente el déficit comercial récord? Una estrategia para la 'repatriación' de industrias está en marcha, pero lograr un resultado favorable requerirá tiempo significativo y recursos financieros sustanciales.

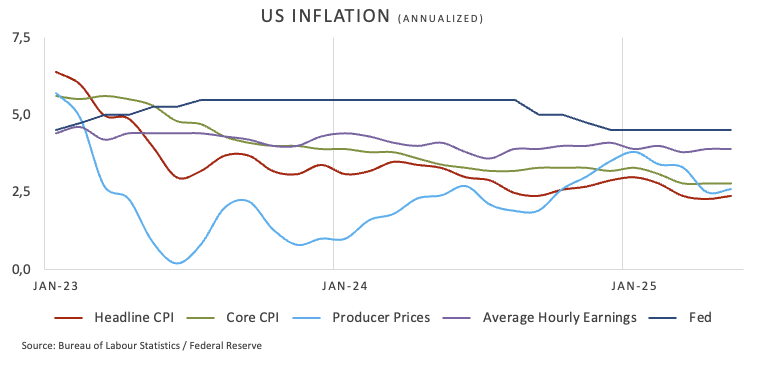

La Fed se mantendrá cautelosa, aunque la reciente tendencia desinflacionaria…

Se espera que la Reserva Federal mantenga su Rango Objetivo de Fondos Federales (FFTR) sin cambios en 4.25%-4.50% en su reunión del 17-18 de junio.

Sin embargo, las recientes cifras de inflación más bajas de lo esperado del Índice de Precios al Consumidor (IPC) y del Índice de Precios de Producción (IPP), junto con el enfriamiento continuo del mercado laboral nacional, plantean la pregunta de si la Fed adoptará una postura más moderada en su declaración y en el 'gráfico de puntos' actualizado o mantendrá su tono cauteloso actual.

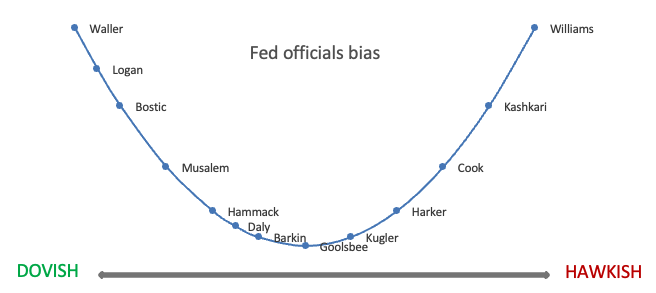

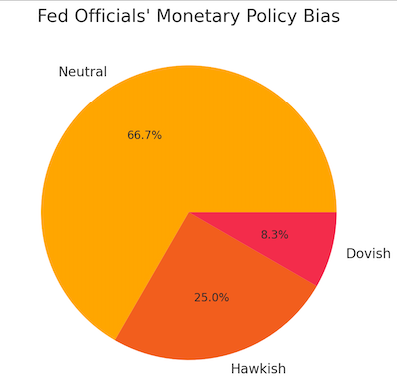

Veamos los últimos comentarios de muchos miembros de la Fed así como su probable sesgo:

- Raphael Bostic (Fed de Atlanta) ha sido noticia recientemente. El tono se mantiene imparcial y objetivo.

Las perspectivas sugieren una tendencia hacia la paciencia, con expectativas de solo un recorte modesto este año, mientras se mantiene una postura cautelosa sobre medidas de relajación adicionales.

- John Williams (Fed de Nueva York) es conocido por su postura de línea dura.

La política se describe como "apropriadamente restrictiva", con una clara disposición a responder de manera decisiva si la inflación se desvía de su trayectoria esperada.

- Alberto Musalem (Fed de St. Louis) mantiene una postura neutral.

Se advierte que la incertidumbre podría obstaculizar el crecimiento, sin embargo, no hay un llamado explícito a medidas de política más restrictivas o más laxas.

- Beth Hammack (Fed de Cleveland) y Mary Daly (Fed de San Francisco) mantienen una postura neutral.

Hay un consenso que aboga por un enfoque cauteloso, sugiriendo una estrategia de 'esperar y ver' hasta que se resuelva la incertidumbre comercial, evitando cualquier llamado a recortes o aumentos.

- Christopher Waller (Gobernador del FOMC) ha adoptado una postura moderada.

Se anticipa un camino claro hacia posibles recortes de tasas "buenas" más adelante en el año, dependiendo de la naturaleza temporal de los efectos arancelarios.

- Neel Kashkari (Fed de Minneapolis) es conocido por su postura de línea dura sobre la política monetaria.

Hay llamados para mantener las tasas de interés con el fin de evaluar a fondo los efectos inflacionarios de los aranceles, enfatizando la importancia de la estabilidad de precios sobre la priorización del apoyo al crecimiento.

- Thomas Barkin (Fed de Richmond) ha expresado una postura neutral

Indicó que la economía está progresando como se esperaba. Señaló que los funcionarios están actualmente esperando señales definitivas antes de hacer ajustes a la política.

- Austan Goolsbee (Fed de Chicago) ha sido evaluado como neutral.

El análisis destaca la secuencia en la que los aranceles influyen en la inflación antes de afectar el crecimiento, mientras se abstiene de abogar por medidas rápidas.

- Lisa Cook (Gobernadora del FOMC) se caracteriza por una postura de línea dura.

Mantiene que todas las opciones, incluidas las subidas de tasas, siguen bajo consideración hasta que se aclaren las incertidumbres en torno a los aranceles.

- Adriana Kugler (Gobernadora del FOMC) mantiene una postura neutral.

Ella monitorea el posible endurecimiento del mercado laboral debido a la disminución de la inmigración. Aún no ha respaldado ningún cambio de política.

- Lorie Logan (Fed de Dallas) ha adoptado una postura neutral a moderada.

La persona aboga por un regreso a un enfoque de objetivo del 2% sencillo, expresando una disposición a permanecer paciente mientras también está preparada para actuar si es necesario.

- Patrick Harker (Fed de Filadelfia) ha sido noticia recientemente. Sus opiniones se consideran imparciales.

Se observa una economía resistente; sin embargo, la dirección efectiva de la política sigue siendo elusiva sin señales más claras de las prioridades en evolución en Washington.

¿Qué sigue para el Dólar estadounidense?

La próxima semana, los inversores se centrarán principalmente en el 'gráfico de puntos' actualizado en lugar de la decisión sobre las tasas de interés de la Reserva Federal en sí. Los inversores examinarán de cerca el tono de la declaración del banco y, crucialmente, el mensaje transmitido por el presidente Jerome Powell durante su conferencia de prensa.

Lo que dicen los técnicos

Se espera que el Índice del Dólar estadounidense (DXY) continúe su tendencia a la baja, ya que se mantiene por debajo de las medias móviles simples (SMA) de 200 días y 200 semanas, actualmente en 103.97 y 102.92, respectivamente.

Si las tendencias bajistas ganan impulso, el DXY podría potencialmente volver a visitar su mínimo de 2025 de 97.60 registrado el viernes. Si el DXY experimenta más debilidad, debería apuntar al mínimo de febrero de 2022 en 95.13 (4 de febrero), que está justo por encima del piso de 2022 de 94.62 (14 de enero).

Por el contrario, la resistencia inicial surge en el pico semanal de 100.54 (29 de mayo), antes del máximo de mayo de 101.97 (12 de mayo). Al norte de aquí, la significativa SMA de 200 días debería comenzar a emerger en el horizonte antes del máximo semanal de 104.68 (26 de marzo).

Además, los indicadores de momentum han cambiado su atención hacia una tendencia bajista. El Índice de Fuerza Relativa (RSI) está actualmente posicionado cerca de la marca de 39, mientras que el Índice Direccional Medio (ADX) muestra una disminución en el momentum, descansando por encima de 17. Este desarrollo sugiere una debilitación de la fuerza de la tendencia.

Gráfico diario del DXY

Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico: El Dólar avanza tras los datos alentadores de EE.UU.

La economía de EE.UU. creció a un ritmo más rápido de lo anticipado en el segundo trimestre. El informe ADP mostró que el sector privado añadió 104.000 nuevos puestos en julio. El EUR/USD está sobrevendido a corto plazo, pero se vislumbran mínimos más bajos.

El PIB de EE.UU. crece a una tasa anual del 3% en el segundo trimestre frente al 2.4% pronosticado

El Producto Interior Bruto de Estados Unidos se expandió a una tasa anual del 3% en el segundo trimestre, mejorando las expectativas.

El Banco de Canadá mantiene su tasa de interés sin cambios en el 2.75%

En línea con las expectativas de los analistas del mercado, el Banco de Canadá mantuvo su tasa de interés en 2.75% el miércoles.

La Fed no hará cambios, pero ¿qué dirá Trump?

La Fed dejará sin cambios la tasa de interés en el 4.5%. Dos dudas surgen al respecto: si dejará alguna puerta abierta a un futuro recorte de tasa, y cual será la reacción de Trump ante el anuncio.

Forex Hoy: Las publicaciones del PIB de las principales economías, las decisiones de tasas del BoC y la Fed aumentarán la volatilidad

Aquí está lo que necesitas saber el miércoles 30 de julio: