Cuando el barril habló, el repunte de recuperación se apagó

El mercado apenas había comenzado a estabilizar su respiración tras el susto de la IA de varias semanas. Las pantallas ya no parpadeaban en rojo con angustia existencial sobre las tasas de quema de capital y la monetización empresarial. El repunte de recuperación no estaba rugiendo, pero caminaba con propósito. Entonces alguien gritó guerra en una sala de operaciones abarrotada en Londres, y todo el tono cambió en un abrir y cerrar de ojos.

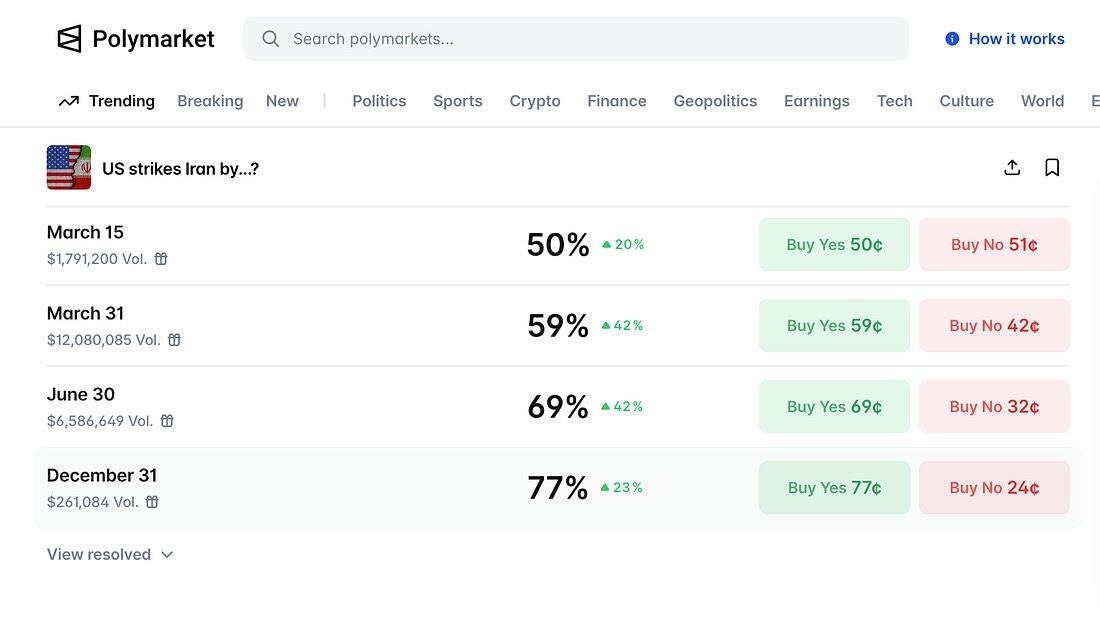

El movimiento del Brent hacia los 72$ no era una historia sobre cargamentos perdidos. Era una historia sobre las crecientes probabilidades de conflicto. El petróleo no espera a que los petroleros dejen de navegar. Se negocia la probabilidad de fricción. Informes que sugieren una postura más dura de EE.UU. hacia Irán, ejercicios navales cerca del estrecho de Ormuz y la visible coreografía de preparación militar de activos en la región fueron suficientes para revalorizar el riesgo. En energía, la percepción es el primer borrador de la realidad.

"El fracaso en resolver áreas clave de contención sigue inclinando la balanza a favor de otro enfrentamiento militar," escribieron los analistas de RBC Capital Markets, incluyendo a Helima Croft, en una nota.

"La masiva acumulación de activos militares de EE.UU. en la región, así como el reciente ejercicio naval iraní en el estrecho de Ormuz, parecen sugerir que la secuencia de lanzamiento para un segundo conflicto militar ha comenzado." (Citado en Bloomberg)

Cuando el oro negro recibe una oferta geopolítica, la reacción en cadena es casi automática. El fantasma de la inflación vuelve a entrar en la sala. El crudo más caro alimenta mayores costos de insumos. Los mayores costos de insumos tienden a una inflación más persistente. Y la inflación persistente es el único invitado que la ala dovish de la Fed nunca quiere sentado en la cabecera de la mesa.

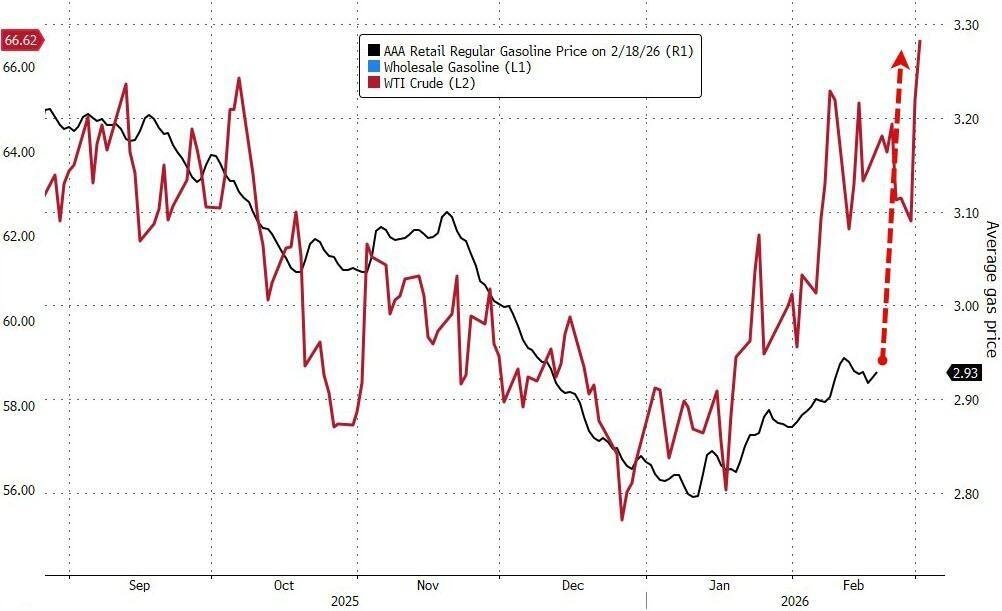

Y lo peor de todo, los precios más altos del petróleo significan precios más altos de la gasolina en las estaciones de servicio para los consumidores de EE.UU. y del mundo.

Sin embargo, los bonos no se rompieron. Los bonos del Tesoro se vendieron en Asia, se estabilizaron en Nueva York y, al cierre, parecían más enfocados en cubrir el riesgo del fin de semana del polvorín EE.UU.-Irán, razón por la cual el tramo intermedio tuvo un mejor desempeño. Dicho esto, las expectativas de recortes de tasas terminaron el día exactamente donde comenzaron, después de un tambaleo de línea dura durante la noche y una deriva moderada durante el día. Eso no es pánico. Es el mercado esperando datos y posiblemente que el polvorín de Oriente Medio se encienda, diciéndole qué guion seguir.

Los datos macroeconómicos entregaron un manuscrito mixto. Las solicitudes de desempleo cayeron en la mayor cantidad desde noviembre, reforzando la idea de que el mercado laboral se está estabilizando. La vivienda decepcionó. El déficit comercial se amplió. En neto, los datos superaron las expectativas pero carecían de un tema unificador. La economía no está retrocediendo. No está sobrecalentándose. Está funcionando a un RPM constante.

Y esa es precisamente la complicación. Con el crecimiento estable, la barra de la Fed para los recortes se ha desplazado. El empleo ya no es la clave dorada. La inflación una vez más toma el volante. El IPC, el IPP y especialmente el PCE ahora sostienen el mazo. Las actas dejaron eso claro. La vigilancia sobre la inflación es la palabra clave. Nadie quiere arriesgarse antes del PCE del viernes. En un mercado que no va a ninguna parte, el riesgo se raciona antes de que los datos se conviertan en un punto de inflexión.

Las acciones reflejaron esa ambivalencia. El S & P 500 se estancó en su media móvil de 50 días cerca de 6900, como si hubiera caminado hacia un techo de cristal. Se deslizó hacia la marca de 100 días como un operador que reduce su exposición.

El Dow y el Nasdaq cotizaron a la baja en un extraño dúo, mientras que las pequeñas capitalizaciones encontraron silenciosamente una oferta hacia el cierre. Esto no es una liquidación limpia de riesgo. Es rotación sin convicción.

Bajo la superficie, la cinta contaba una historia más aguda. Las acciones de petróleo subieron más de 200 puntos básicos. Las utilidades y la defensa se mantuvieron firmes. Los servicios de TI globales experimentaron una caída de tres sigmas. La exposición al sector de la vivienda se debilitó. Las finanzas se suavizaron. La tecnología tuvo un rendimiento inferior. El SaaS fue vendido nuevamente. Las grandes tecnológicas continuaron con su intensa acción de precios.

En la mesa, la inestabilidad de las grandes capitalizaciones no se está tratando como una indigestión aleatoria. Está impulsada por flujos y narrativas. Se están retirando capitales de los generales obvios y se están redistribuyendo en beneficiarios macro más limpios como la energía y los cíclicos, donde la trayectoria de ganancias se siente más tangible en un mundo de crudo más alto y un crecimiento nominal más firme. Al mismo tiempo, las matemáticas del flujo de caja de los líderes de IA están siendo examinadas más de cerca. Cuando el gasto de capital sigue siendo elevado y el flujo de caja libre se empuja más hacia el futuro, el múltiplo tiene que trabajar más. Y la historia en sí misma ha madurado. Ya no estamos valorando la magia de los chatbots. Estamos valorando la adopción empresarial, la integración de flujos de trabajo y el retorno sobre el capital invertido. Hace seis meses, la IA llevaba un halo. Hoy, lleva una tasa de rendimiento.

Las secciones de consumo añadieron otra capa de inquietud. Walmart, el referente para el mercado masivo estadounidense, particularmente entre los hogares de ingresos medios a bajos, superó las ventas comparables en EE.UU. pero guió de manera conservadora, citando una sensación de recesión en la contratación, el aumento de la morosidad en préstamos estudiantiles y la incertidumbre comercial persistente. Los viajes, excluyendo los juegos, los artículos de gran valor y los gastos discrecionales de mayor nivel, quedaron rezagados. Por lo tanto, las acciones expuestas a ingresos bajos y medios soportaron la mayor parte. El mensaje no fue de colapso. Fue de cautela. Cuando el minorista más grande del país baja su tono, el mercado se inclina hacia adelante.

Los mercados de crédito también tosieron. Un fondo de crédito privado que limita los reembolsos reavivó el escrutinio sobre los gestores de activos alternativos y los BDC. Esos grupos fueron vendidos con fuerza. Combina un consumidor cauteloso con crédito limitado, y obtienes un atisbo de fragilidad. La caída de Klarna reforzó el tema. Comprar ahora, pagar después parece menos encantador cuando la liquidez se ajusta y la disciplina de pago tambalea.

La imagen de activos cruzados es reveladora. El dólar extendió sus ganancias como refugio seguro. El oro se mantuvo cerca de 5000$ y probó repetidamente niveles más altos a pesar de la fortaleza del dólar. Eso no es aleatorio. Es capital que está cubriendo riesgos geopolíticos y de políticas simultáneamente. El Bitcoin recuperó los 67000$, sugiriendo que el apetito especulativo está magullado pero no completamente roto.

Entonces, ¿dónde nos deja eso? El petróleo ha añadido una prima de riesgo considerable, no un shock de suministro. La macroeconomía es estable, pero no está acelerando. La Fed ha cambiado su función de reacción hacia la inflación. La IA está siendo revalorizada de milagro a medible. El consumidor muestra grietas finas, no fracturas. El crédito ha tosido, no se ha detenido.

El rally no colapsó ante malas noticias. Hizo una pausa en medio de corrientes cruzadas. Cuando el barril habló, el mercado de acciones se quedó en silencio. Hasta que la inflación despeje la pista para recortes de tasas y el alboroto en Oriente Medio se calme, las acciones lucharán por mantener la altitud. Por ahora, este es un mercado que se inclina hacia adelante en su silla, con los ojos en el PCE, los oídos sintonizados con el Golfo, esperando ver si el humo se convierte en fuego o simplemente se disipa.

El comercio del rayo de esperanza

Si hay un rayo de esperanza, se encuentra en la bomba de gasolina, y Trump lo sabe. Su punto de dolor político siempre han sido los precios de la gasolina. Cuando el número en el cartel vuelve a superar los 3$ por galón, deja de ser una historia de mercancías y se convierte en una historia de votantes. La energía es el impuesto más visible en el sistema. Los votantes no analizan el PCE subyacente, pero ven cada centavo en la bomba.

Por eso la actual prima de riesgo del crudo es importante. Si eres un hombre de apuestas y asignas incluso una probabilidad moderada a una salida diplomática con Irán, tienes que preguntarte si el mercado está pagando de más por el seguro. Trump tiene todo el incentivo para inclinarse hacia la estabilidad en el petróleo si los precios amenazan ese umbral psicológico.

Así que el verdadero comercio no es solo barriles contra misiles. Es geopolítica contra ópticas domésticas. El petróleo se está negociando a una gran prima debido a la incertidumbre geopolítica. La pregunta es si esa incertidumbre choca con la tolerancia de Trump por la gasolina a más de 3$ en un ciclo electoral de medio término altamente disputado.

Autor

Stephen Innes

SPI Asset Management

Con más de 25 años de experiencia, Stephen tiene un profundo conocimiento de los mercados de divisas asiáticos y del G10, así como de los mercados de metales preciosos y petróleo.