Cómo afectará la presión regulatoria medioambiental al sector del petróleo y gas en 2021

La perspectiva crediticia para el sector integrado de petróleo y gas* ha mejorado de “negativa” a “estable” gracias a la mejora de las previsiones de precios y a las decisivas medidas adoptadas por las empresas para reforzar sus balances el año pasado.

"Los riesgos crediticios siguen existiendo, aunque más a medio que a corto plazo, en forma de una regulación medioambiental más estricta y un aumento de la demanda de petróleo. La elección del presidente Joe Biden ha dado un nuevo impulso a los esfuerzos globales para limitar las emisiones de gases de efecto invernadero, lo que adelanta los posibles riesgos crediticios para las IOCs (empresas integradas de petróleo y gas por sus siglas en inglés)", afirma Marlen Shokhitbayev, analista de Scope.

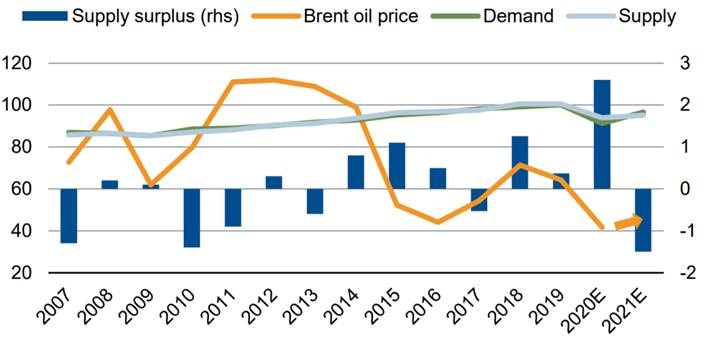

Balance mundial de la oferta y la demanda de petróleo (millones de barriles/día) y precio del Brent (USD/barril)

Fuentes: Agencia Internacional de la Energía, Bloomberg, Scope Ratings

Estados Unidos ha vuelto a integrarse en al Acuerdo de París sobre el cambio climático y la Administración de Biden promete una regulación medioambiental más estricta, que afectará al sector del petróleo y gas. No obstante, la regulación es más dura en Europa.

"Las compañías petroleras se centrarán más en el aprovechamiento de reservas de petróleo y gas de bajo coste y baja intensidad de gases de efecto invernadero", afirma Thomas Faeh, analista de Scope. Hay que destacar que muchas empresas integradas de petróleo y gas han seguido el ejemplo de Repsol en 2020 al anunciar compromisos de reducción de las emisiones netas de carbono.

La previsión de una regulación más estricta y los bajos precios del petróleo -algunas empresas del sector, como BP, dicen que la demanda de petróleo ya ha tocado techo- plantean dudas sobre la calidad de los activos. En el primer semestre de 2020, las IOCs redujeron sus activos en 170.000 millones de dólares a raíz de la crisis del Covid-19 y el desplome de los precios del petróleo.

No obstante, podrían producirse reducciones más severas. Según Carbon Tracker, las grandes empresas de petróleo y gas que cotizan en bolsa deben reducir su producción combinada en un 35% de media de aquí a 2040 para mantener las emisiones de CO2 dentro de los objetivos climáticos. "Un cambio tan drástico bloquearía los activos de las empresas integradas de petróleo y gas, obligándolas a amortizar gran parte de ellos o a liquidarlos por completo antes de que finalice su vida útil", afirma Faeh.

A corto plazo, Scope espera una recuperación de los precios del petróleo y el gas, con el Brent cotizando de media a 50 dólares/barril este año, frente a los 42 dólares/barril de 2020, además de un aumento moderado de los márgenes de la industria de refino y petroquímica.

"Los balances mejorarán este año, aunque no esperamos una recuperación total a los niveles previos a la pandemia hasta 2022-23", afirma Shokhitbayev. "Ahora, las IOCs resisten mejor los bajos precios del petróleo y el gas que antes de la pandemia, debido al profundo recorte de costes llevado a cabo en 2020", afirma.

Las IOCs disminuyeron los costes de explotación, mientras que los gastos de capital se redujeron en promedio alrededor de un 20% en comparación con 2019. Suspendieron las recompras de acciones y, en algunos casos, recortaron dividendos. El punto de equilibrio del flujo de caja libre después del pago de dividendos ha descendido a alrededor de 50 dólares/barril o incluso menos.

Las medidas tomadas fueron significativas si se tiene en cuenta que el apalancamiento financiero -medido por los múltiplos de deuda/EBITDA ajustados por el análisis de Scope- se elevó en 2020 a niveles que no se veían desde 2016 en los gigantes de la industria y se superaron en el caso de las IOCs europeas grandes y medianas.

"Esperamos que las empresas integradas de petróleo y gas mantengan la disciplina de gasto este año, incluso cuando la recuperación tome forma", dice Shokhitbayev.

Apalancamiento del sector (relación de los ratios de deuda ajustada /ebitda ajustado entre las IOCs analizadas por Scope; precio del crudo Brent (USD/barril)

-637475122519559203.jpg&w=1536&q=95)

Fuente: resultados de las compañías, Bloomberg, Scope Ratings

*Scope analizó a los cinco gigantes de la industria (BP, Chevron, Exxon Mobil, Royal Dutch Shell, Total) y a los productores grandes y medianos con sede en Europa (Eni, Equinor ASA, Galp Energía, Grupo MOL, OMV y Repsol).

Autor

Equipo de Analistas de Scope Ratings

Scope Ratings

El equipo de analistas de Scope Ratings ofrece, principalmente, análisis macroeconómicos sobre aspectos que pueden impactar los mercados.