La Reserva Federal ha aplicado por fin su primera bajada de tipos. Y lo ha hecho en vísperas de la temporada de resultados empresariales del tercer trimestre. Días después, China presentó un importante paquete de medidas de estímulo. ¿Qué puede significar esto para los mercados bursátiles?

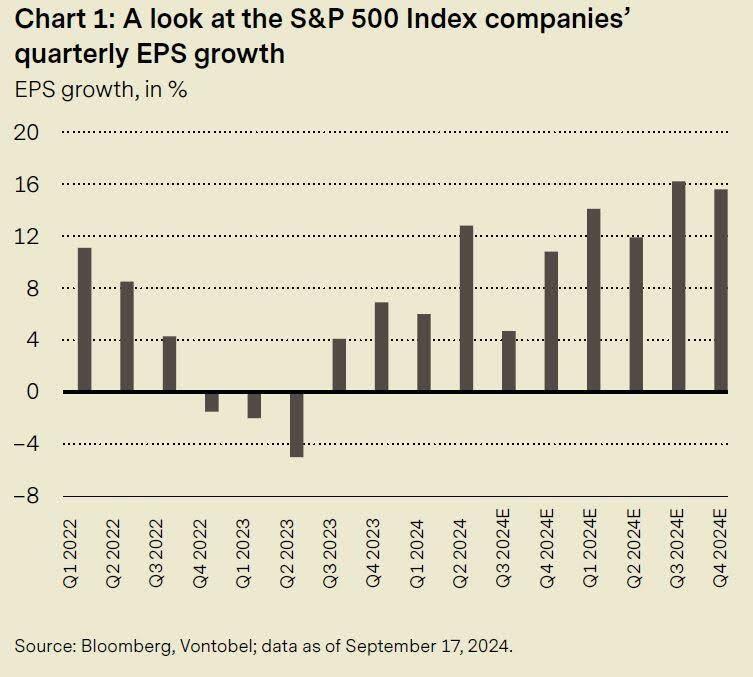

Una característica que define la evolución de 2024 es su gran parecido con 2023 en términos de rentabilidad total para el índice MSCI All Country World (véase el gráfico 1), y que ha resultado otro año importante para el índice S&P 500. El ejercicio pasado, durante los meses de verano, que habitualmente están marcados por una baja rentabilidad, asistimos a un proceso de consolidación al que siguió una fuerte subida en el cuarto trimestre. ¿Podría repetirse la historia? Una diferencia clave este año es la fuerte rotación de sectores y estilos desde mediados de julio de 2024, que favorece a industrias defensivas como la sanidad, los bienes de consumo básico y los servicios públicos. Antes de eso, casi el 80% de la rentabilidad mundial procedía solo de dos sectores: tecnología y servicios de comunicación, impulsados por empresas relacionadas con la inteligencia artificial.

Una de las razones es el debilitamiento de las sorpresas en las cifras de beneficios y ventas en el segundo trimestre, sobre todo en EE.UU., una tendencia que probablemente continuará a medida que el impulso económico se ralentice y las comparaciones se hagan más difíciles. Esto contrasta con las actuales previsiones de consenso de crecimiento de los beneficios para 2025, que sólo se espera que se desaceleren ligeramente en comparación con 2024 (véase el gráfico 2).

-638639858414523690.jpg)

Otro factor es la tan esperada bajada de tipos de la Reserva Federal. Las perspectivas entre seis y doce meses después de la primera bajada de tipos varían considerablemente en función de si se produce una recesión, o no. Gran parte del mercado espera actualmente un aterrizaje suave, pero creemos que esto podría ser demasiado optimista y que podría estar justificada una mayor cautela.

Las medidas de estímulo chinas han despertado el ánimo de muchos inversores internacionales, que a finales de agosto tenían una exposición históricamente baja a las acciones chinas. En concreto, el porcentaje había caído hasta el 5%, frente al máximo del 15% previo a la crisis del Covid. Esta coyuntura desencadenó una importante compresión de posiciones cortas y un reajuste de las carteras mundiales, lo que dio lugar a una de las mayores subidas de la renta variable china de los últimos 15 años. Las acciones de sectores vinculados a China, como el consumo discrecional europeo, los bienes de lujo y los materiales, también registraron ganancias.

Aunque aún es pronto para determinar si el paquete de estímulo cambiará las reglas del juego del mercado chino, las medidas son ciertamente positivas y parecen dispuestas a ayudar a restablecer la confianza de los inversores. Sin embargo, es probable que tarden en tener un impacto tangible en la economía real, y sigue siendo incierto si pueden impulsar a China de nuevo al crecimiento del PIB de dos dígitos visto en el pasado.

Este comunicación promocional se ofrece exclusivamente a título informativo y no constituye ninguna invitación, oferta o recomendación para comprar o vender participaciones en fondos/ acciones de fondos ni ningún otro instrumento financiero, ni para realizar transacciones o actos jurídicos de ningún tipo. Se deberían adquirir participaciones en fondos únicamente sobre la base del folleto de venta actual del fondo, el documento informativo clave para el inversor, su escritura de constitución y el informe anual y semestral más reciente del fondo, y después de haber consultado a un asesor financiero, jurídico, contable y fiscal independiente.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico de Precio: Los compradores apuntan a 1.1900

El EUR/USD mantiene ganancias cerca de máximos de varios años, cotizando alrededor de 1.1800 y dirigiéndose hacia el máximo de septiembre de 2021 de 1.1908. El par está en riesgo de corregir condiciones de sobrecompra, pero aún son probables máximos más altos.

GBP/USD Pronóstico: La Libra podría extender su caída si falla el soporte de 1.3650

El GBP/USD corrige a la baja y cotiza en torno a 1.3700 el lunes después de ganar alrededor del 2% la semana pasada. La perspectiva técnica del par apunta a una pérdida de impulso alcista a corto plazo

El Yen sube a máximos de dos semanas mientras el Dólar se debilita ante la persistencia de las tensiones comerciales

El USD/JPY cae hacia 143.00 a medida que la debilidad general del Dólar estadounidense impulsa las ganancias del Yen.

Siete datos fundamentales para la semana: Foco en el empleo de EE.UU. y en las conversaciones comerciales

Las Nóminas no Agrícolas de EE.UU. se adelantan al jueves y compiten con los acuerdos comerciales y el Foro de Bancos Centrales.

Previa del Foro del BCE: Se espera que los principales banqueros centrales del mundo arrojen luz sobre las tasas de interés

La divergencia en la política monetaria reciente entre la Fed, el BCE, el BoE y el BoJ hace que el evento sea particularmente interesante.