Los beneficios de las operaciones rusas de RBI, UniCredit y OTP Bank, los bancos europeos con mayor exposición a Rusia, siguen aumentando a pesar de la presión reguladora para acelerar los planes de salida.

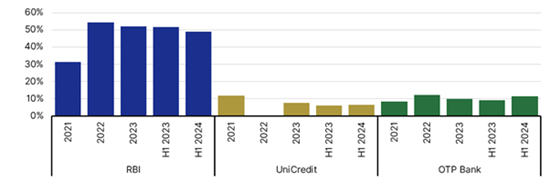

RBI mantiene la mayor exposición de los tres a finales de junio de 2024, con un 17,2% de los activos ponderados por riesgo en Rusia, frente al 5,1% de UniCredit y el 4,8% de OTP Bank. Los beneficios netos combinados de los tres bancos en el país crecieron un 9,1% en el primer semestre de 2024, hasta 1.200 millones de euros, aunque la capacidad de repatriar estos beneficios sigue siendo limitada.

El aumento de los riesgos de reputación, jurídicos y financieros, incluida la confiscación de activos en el marco de sanciones internacionales, ha dado lugar a un enfoque prudente que persistirá, en particular ante el riesgo de multas o de rescisión de las relaciones de corresponsalía bancaria como consecuencia de posibles investigaciones sobre sanciones por parte de las autoridades financieras europeas o estadounidenses.

No obstante, en caso de salidas desordenadas, como la desconsolidación de las filiales rusas y las amortizaciones de los riesgos internos, las repercusiones en la adecuación del capital consolidado deberían ser manejables para los grupos.

Contribución de las filiales rusas al beneficio neto consolidado del grupo

Fuente: datos financieros de los bancos, Scope Ratings

“El proceso de desconsolidación de las filiales rusas es complicado, dada la legislación local y la necesidad de autorizaciones en varias fases. Creemos que los planes de reducción de la exposición anunciados recientemente son constructivos, aunque no del todo coherentes con las peticiones de los reguladores de una salida acelerada de Rusia”, declaró Milya Safiullina, analista del equipo de instituciones financieras de Scope. “Vemos un diálogo abierto con los reguladores y las autoridades financieras como una importante piedra angular de una toma de decisiones constructiva para los bancos, que se centran en una salida ordenada de sus negocios en Rusia”.

Los beneficios dependen principalmente del diferencial entre los tipos de interés pagados a los depositantes rusos y los tipos de interés ofrecidos por el Banco de Rusia, el banco central del país. Mientras que los bancos europeos han limitado sus nuevas actividades de préstamo en los últimos trimestres en un esfuerzo por reducir su presencia en Rusia, han experimentado una gran afluencia de depósitos, lo que ha impulsado su liquidez. Una parte importante del exceso de liquidez de las filiales rusas está colocada en el Banco de Rusia.

“Obtener beneficios es posible sin ampliar la base de clientes o incluso reduciéndola”, dijo Safiullina. “Otra razón es la liberación de importantes provisiones para insolvencias, ya que la evolución de la calidad de los activos ha sido más sólida de lo que los bancos habían previsto desde febrero de 2022, cuando se intensificaron bruscamente las sanciones internacionales”.

Las filiales rusas de bancos extranjeros siguen conectadas a SWIFT, el sistema mundial de mensajería financiera, por lo que desempeñan un papel crucial en las transferencias de dinero dentro y fuera de Rusia. Las comisiones pagadas por las transacciones, unidas a la elevada demanda de los clientes, han aumentado los beneficios desde febrero de 2022. Sin embargo, los pagos transfronterizos están disminuyendo o incluso han dejado de realizarse en dólares estadounidenses en los principales bancos.

Desde 2022, los bancos de la eurozona se han visto presionados para examinar todas las opciones relativas al futuro de sus filiales rusas, incluida la reducción de actividades y las estrategias de salida. El BCE ha pedido recientemente a todos los bancos que aceleren sus medidas. Sin embargo, sólo unos pocos bancos extranjeros han podido vender sus negocios en Rusia, e incluso entonces, con grandes pérdidas. Société Générale y HSBC vendieron sus unidades rusas; Intesa Sanpaolo ha obtenido la aprobación para deshacerse de sus activos en el país, pero la operación aún no ha concluido.

Los bancos han tomado importantes medidas para mitigar los riesgos de su presencia en Rusia, incluidos los derivados del cumplimiento de las sanciones. «Creemos que los marcos de cumplimiento están bien establecidos, aunque las posibles investigaciones iniciadas por los reguladores y las autoridades financieras estadounidenses pueden conllevar riesgos de multas o de rescisión de las relaciones comerciales con los bancos corresponsales», declaró Safiullina. Al mismo tiempo, está aumentando el riesgo de embargo de activos en unidades rusas. Las transacciones que no pueden completarse debido a las sanciones internacionales exponen a los bancos a un mayor riesgo de tales resoluciones y pesan sobre las provisiones.

Aviso Legal: Toda la información en este sitio web ha sido cuidadosamente revisada. Hacemos todo lo posible para expandir y actualizar continuamente la información que contiene, pero no podemos garantizar su integridad, precisión y actualización completa. Scope Ratings GmbH proporciona esta información sin ninguna garantía ni garantía de ningún tipo, ya sea expresa o implícita. Scope Ratings GmbH excluye toda responsabilidad por daños que surjan directa o indirectamente del uso de este sitio web, siempre que no estén basados en intención o negligencia grave por parte de Scope Ratings GmbH. Nuestros sitios web contienen enlaces a otros sitios web. Estos enlaces tienen un propósito puramente informativo. No tenemos control sobre el desarrollo futuro del contenido en estos sitios web vinculados. Por lo tanto, los operadores de los sitios vinculados son los únicos responsables de su contenido. Como proveedor de contenido en el sentido del § 7 (1) TMG, Scope Ratings GmbH es responsable de acuerdo con las leyes generales de su propio contenido que está disponible para su uso en este sitio web. Las referencias cruzadas ("enlaces") al contenido proporcionado por otras partes deben distinguirse de este contenido "propio". Al proporcionar dichos enlaces, Scope Ratings GmbH pone a disposición el contenido de terceros para su uso. Este contenido externo se verificó para la posible responsabilidad civil o penal cuando se creó el enlace por primera vez. Sin embargo, no se puede descartar que el contenido sea modificado posteriormente por su proveedor respectivo. Scope Ratings GmbH no revisa constantemente el contenido al que se refiere en su oferta de cambios que puedan restablecer la responsabilidad. Si cree que un sitio externo vinculado viola la ley aplicable o incluye contenido que de otra manera sería inapropiado, infórmenos.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: Una corrección técnica sigue siendo probable

El Euro subió a nuevos máximos más allá de 1.1800 el martes. El Dólar estadounidense se recuperó de mínimos de varios años anteriores. La presidenta del BCE, Lagarde, dijo que el banco necesita mantenerse extremadamente vigilante sobre la inflación.

GBP/USD Pronóstico: La Libra podría extender su caída si falla el soporte de 1.3650

El GBP/USD corrige a la baja y cotiza en torno a 1.3700 el lunes después de ganar alrededor del 2% la semana pasada. La perspectiva técnica del par apunta a una pérdida de impulso alcista a corto plazo

El Yen sube a máximos de dos semanas mientras el Dólar se debilita ante la persistencia de las tensiones comerciales

El USD/JPY cae hacia 143.00 a medida que la debilidad general del Dólar estadounidense impulsa las ganancias del Yen.

Siete datos fundamentales para la semana: Foco en el empleo de EE.UU. y en las conversaciones comerciales

Las Nóminas no Agrícolas de EE.UU. se adelantan al jueves y compiten con los acuerdos comerciales y el Foro de Bancos Centrales.

Previa del Foro del BCE: Se espera que los principales banqueros centrales del mundo arrojen luz sobre las tasas de interés

La divergencia en la política monetaria reciente entre la Fed, el BCE, el BoE y el BoJ hace que el evento sea particularmente interesante.